Wie hat Warren Buffett auf die Corona-Krise reagiert? Wie sieht das Portfolio des erfolgreichsten Investors aller Zeiten aus? Was sind die aktuellen Änderungen im Depot? Hier ist es – voilà!

Auf einen Blick

Wie hat Warren Buffett auf die Corona-Krise reagiert? Wie sieht das Portfolio des erfolgreichsten Investors aller Zeiten aus? Was sind die aktuellen Änderungen im Depot? Hier ist es – voilà!

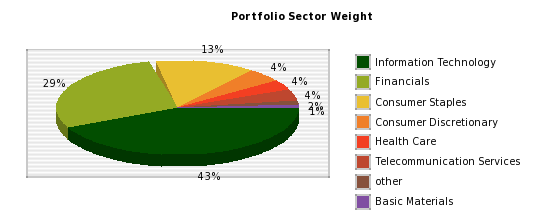

Warren Buffetts Portfolio-Übersicht / Stand: Ende März 2021, Quelle: warrenbuffettstockportfolio.com

Gut – das sind erst einmal nur die Branchen, als Überblick. Aber was sieht man?

Im Vergleich zum Depot vor diesem Update (Stand: Ende September 2020) hat sich der Anteil des IT-Bereichs um 7 Prozent gesenkt, von 51 Prozent auf 43 Prozent. Der Anteil der Finanzen hat sich um 3 Prozent erhöht, von 26 Prozent auf 29 Prozent. Der Anteil der Basis-Konsumgüter ist gleich geblieben. Neu hinzugetreten sind Telekommunikation (4 Prozent) und Rohstoffe (1 Prozent).

Mehr als sieben Zehntel von Buffetts Milliarden stecken also in IT und Finanzen. Wenn Ihnen ein Privatanleger so ein Depot präsentierte, würden Sie ihm wahrscheinlich sagen: Diversifiziere stärker!

Aber es kommt noch besser. Welches Gewicht haben die einzelnen Unternehmen? Schauen wir uns die mit einer Gewichtung von über einem Prozent an. Alles darunter ist pro Position gerade einmal 2,5 Milliarden Dollar oder weniger wert – Peanuts also.

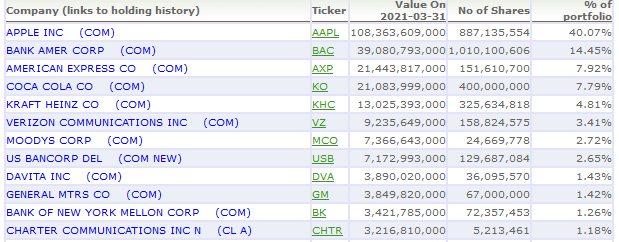

Warren Buffetts Top 12 Investments / Stand: Ende März 2021, Quelle: warrenbuffettstockportfolio.com

Das sind Buffetts 12 Dickschiffe. Der Eindruck verfestigt sich. Breite Streuung sieht anders aus.

Das waren die Top-4. Zusammen über 70 Prozent des Depots. Mit Kraft Heinz als Nr. 5 ergeben sich zusammen rund drei Viertel des Portfolios – wobei Kraft Heinz nicht gerade die Kanone unter den Positionen ist..

Der Rest der Dickschiffe verteilt sich auf acht Unternehmen. Alles darunter fällt unter „ferner liefen“. Der Pharma- und Konsumgüter-Gigant Johnson & Johnson macht gerade einmal 0,01 Prozent im Portfolio aus, schlappe 54 Millionen Dollar.

Man vermutet – Buffett lässt das bewusst offen –, dass die Legende inzwischen bei Investments unter einer Milliarde Dollar sein Team entscheiden lässt. Mehr als eine Milliarde wert und damit vermutlich „echte“ Buffett-Werte im Portfolio sind noch die folgenden:

Warren Buffetts Investments / Stand Ende März 2021, Quelle: warrenbuffettstockportfolio.com

Schaut man sich die Gewichtungen an, relativiert sich das Aufsehen um Buffetts Beteiligung am Cloud-Start-up Snowflake (0,51 Prozent). Qualitätsunternehmen wie Visa und Mastercard rangieren etwa in derselben Größenordnung, ebenso wie große Pharmawerte oder gar das bei Privatanlegern so beliebte Amazon.

Die Zusammensetzung widerspricht allem, was unsereins lernt – also, wir Normal-Sterblichen. Woran liegt das? Kurz gesagt: Buffett diversifiziert nicht, er konzentriert. Über die Streuung sagt er: „Wenn Sie einen Harem mit 40 Frauen haben, lernen Sie keine richtig kennen.” Er konzentriert seine Investments auf wenige Unternehmen, deren positiver Entwicklung er sich sicher ist – nach dem Motto: „Zu viel des Guten ist einfach wunderbar.“

Seine Entscheidung trifft er nach gründlicher Analyse und mit viel Geduld. Und er ist kein Privatanleger, sondern Gründer von Berkshire Hathaway und eben – Warren Buffett.

Wie hat sich das "Orakel aus Omaha" während der Corona-Krise verhalten? Kurz gesagt – erst einmal gar nicht. Buffett hat gewartet. Das galt für das Frühjahr und den Sommer 2020. Das Zögern zeigte sich in Aktien-Rückkäufen seiner Holding Berkshire Hathaway. Allein im dritten Quartal, von Juli bis September 2020, gab das Konglomerat rund neun Milliarden Dollar dafür aus. Aufs ganze Jahr 2020 gerechnet, waren es über 16 Milliarden Dollar. Das erscheint viel. Doch man muss (wie beim Portfolio) die Relationen betrachten: Im November 2020 saß Berkshire Hathaway auf rund 146 Milliarden Dollar Cash.

Im April 2020 verkaufte Buffett all seine Beteiligungen an den vier großen US-Airlines: Delta, United, Southwest und American. Das teilte er schon Anfang Mai mit. Entgegen seiner sonst langfristigen Strategie (Buy & Hold) veräußerte er die Anteile mit Verlust. Begründung: „Als wir mit dem Kauf begannen, bekamen wir viel für unser Geld. Es hat sich herausgestellt, dass ich falsch lag.“ Buffett glaubt also nicht an eine (absehbare) Erholung.

Mitte August 2020 investierte Berkshire Hathaway in Barrick, den größten Gold-Bergbaukonzern der Welt, für 564 Millionen Dollar. Der Goldpreis war seit März auf Rekordjagd. Vorher hatte Buffett sich immer skeptisch gegenüber Gold und seinem Wert gezeigt: „Es ist besser, eine Henne zu haben, die auch Eier legt, statt eine, die man nur anschaut und für die man noch Versicherungsprämien und Lagergebühren zahlen muss.“

Am 31. August 2020 kündigte Buffett den Einstieg bei fünf japanischen Unternehmen an. Mit dem Zukauf wolle er „ein Teil von Japans Zukunft“ werden. Er übernahm je rund fünf Prozent an den Anteilen der Konglomerate: Itochu, Marubeni, Mitsubishi, Mitsui & Co. und Sumitomo, für zusammen etwa 6 Milliarden Dollar.

Am 9. September 2020 wurde bekannt, dass Berkshire Hathaway sich mit 550 Millionen Euro am Cloud-Anbieter Snowflake beteiligt, einem Start-up. Das war aus zwei Gründen ungewöhnlich: Buffett hatte zum einen lange betont, er kenne sich mit neuen Technologien nicht aus und investiere daher dort auch nicht. Zu IPOs (Inital Public Offering, engl. für Börsenersteinführung) hatte er den Satz geprägt: „Du brauchst dich nicht wirklich darum zu kümmern, was bei IPOs eigentlich los ist. Leute gewinnen jeden Tag im Lotto.“ IPOs seien also wie Glücksspiel.

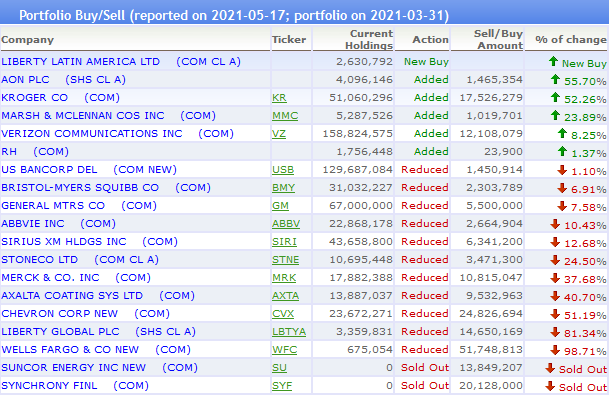

Hier sieht man die letzten Käufe und Verkäufe Buffetts, wie sie der Börsenaufsicht SEC berichtet wurden:

Warren Buffetts Investments / Stand Ende September 2020, Quelle: warrenbuffettstockportfolio.com

Schaut man sich die Top-Positionen an, die Buffett neu gekauft hat, muss man sie wieder ins Verhältnis setzen. Das Pharma-Unternehmen Bristol-Myers Squibb macht 0,78 Prozent in Berkshires Portfolio aus. T-Mobile US hat einen Anteil von 0,12 Prozent im Depot, und der Pharma-Wert Pfizer kommt auf 0,05 Prozent. AbbVie, ebenfalls Pharma-Branche, macht dagegen schon stolze 0,81 Prozent aus. Der Versicherer Globe Life hat einen Anteil von 0,22 Prozent, Merck & Co. von 0,81 Prozent.

Eine erwähnenswerte Größe sind nur die Banken: Von Goldman Sachs hat Buffett sich ganz getrennt. Mit einer Ausnahme reduzierte er die übrigen Banktitel: Wells Fargo (-46 Prozent), PNC Financial (-64 Prozen) und JP Morgan Chase (-96 Prozent). Dagegen hat Buffett den Anteil der Bank of America um neun Prozent ausgebaut.

Der SEC-Report zum 31. März 2021 sieht wie folgt aus:

Was fällt auf? Ganz oben auf der Liste steht Liberty Latin America, als neuer Kauf. Der Wert ist einer von zwei Tracking Stocks (Geschäftsbereichsaktien) des Breitbandanbieters Liberty Global. In der Liste von September 2020 dagegen taucht das Unternehmen als größerer Verkauf auf, prozentual gesehen. Das widerspicht dem langfristigen Ansatz (Buy & Hold), betrifft aber eine Depot-Position, die gerade einmal 0,01 Prozent ausmacht. Prozentual gesehen, betreffen die beiden größten Zukäufe den irischen Versicherer Aon (+55,7 Prozent) und den US-Einzelhändler Kroger (+52,26 Prozent). Sieht imposant aus, betrifft aber für Buffett und Berkshire Hathaway auch nur Kleingeld: Aon macht 0,34 Prozent im Portfolio aus, Kroger 0,67 Prozent.

Getrennt hat Buffett sich zuletzt von Suncor Energy, einem kanadischen Petro-Unternehmen. Außerdem ist Synchrony Financial verkauft, ein US-Finanzdienstleister. Wells Fargo hat Buffett (immer weiter, s. u.) reduziert, zuletzt um 98 Prozent. Liberty Global steht oben auf der Verkaufsliste. Offenbar traut Buffett dem Geschäft in Lateinamerika und der Karibik besonders viel zu (s. o.).

Lange Rede, kurzer Sinn: Warren Buffett konzentriert sich auf vier Aktien – Apple, Bank of America, American Express und Coca-Cola. Das sind über sieben Zehntel seines Portfolios. Zu über 40 Prozent besteht es aus Apple. Die restlichen Positionen mit ihrem Hin und Her beeindrucken zwar, wenn man ihren Geldwert sieht – das liegt aber nur daran, dass das gesamte Portfolio so riesig ist, mit rund 270 Milliarden Dollar.

Die Zusammensetzung widerspricht allem, was unsereins lernt – also, wir Normal-Sterblichen. Woran liegt das? Kurz gesagt: Buffett diversifiziert nicht, er konzentriert. Konzentration schafft Vermögen, Diversifikation schützt es. Über die Streuung sagt er: „Wenn Sie einen Harem mit 40 Frauen haben, lernen Sie keine richtig kennen.” Er konzentriert seine Investments auf wenige Unternehmen, deren positiver Entwicklung er sich sicher ist – nach dem Motto: „Zu viel des Guten ist einfach wunderbar.“

Seine Entscheidung trifft er nach gründlicher Analyse und mit viel Geduld. Und er ist kein Privatanleger, sondern Gründer von Berkshire Hathaway und eben – Warren Buffett. Kindern vorm Fernseher sagt man: Macht das nicht zuhause! Er sagt: „Eine breite Diversifikation ist nur dann nötig, wenn ein Investor nicht weiß, was er tut.“

Wenn Buffett seine Beteiligungen konzentriert, dann tut er das mit einem sehr langfristigen Horizont: Buy and Hold, Kaufen und Liegenlassen. Für Buffett gehört es zu den wichtigsten Tugenden an der Börse, nichts tun zu können, abzuwarten. Eins seiner vielen Zitate lautet: „Ich habe mein meistes Geld verdient, indem ich auf meinem Arsch gesessen habe."

Vor diesem Hintergrund muss man es betrachten, wenn man über „Tops und Flops“ in Buffetts Portfolio reden will. Die Tops sind seine soliden Langläufer, die sich stetig entwickeln und mit der Zeit ihre volle Kraft entfalten, über den Zinseszins-Effekt: Apple, Bank of America, Coca-Cola, American Express. Buffett ist Marathon-Läufer, kein Sprinter – Investor, kein Trader. Sein Vermögen hat er vermehrt wie einen Schneeball, der zur Lawine wird. Nicht umsonst trägt Alice Schroeders Buffett-Biografie den Titel "Das Leben ist wie ein Schneeball".

Zum 50. Geburtstag seiner Holding Berkshire Hathaway im Jahr 2015 errechnete die Wirtschaftswoche, seit 1965 sei der Wert der Berkshire-Aktie um 1,8 Millionen Prozent gestiegen. (Zum Vergleich: Der breite Index S&P 500 stieg in dieser Zeit „nur“ um 750.000 Prozent.) Aus 10.000 investierten Dollar im Jahr 1965 wären bis heute über 800 Millionen Dollar geworden.

Man mag am Investment in Kraft Heinz herumkritteln, am Verkauf der Airlines mit Verlust auch. Man mag monieren, Buffett habe den Aufstieg von Facebook, Amazon, Netflix und Google verschlafen. Man kann auch beobachten, wie Buffett sich über sich selbst ärgert: „Ich kaufte Mitte der 1990er das Unternehmen Dexter Shoe für 400 Millionen US-Dollar. Und das war ein Totalverlust. Ich kaufte auch Berkshire Hathaway für rund 400 Millionen US-Dollar, und dieses Investment ist jetzt rund 400 Milliarden US-Dollar wert. Aber ich habe viele Fehlentscheidungen getroffen. Das gehört dazu.“

Buffetts Regel Nummer eins lautet daher auch nicht: Werde (schnell) reich! Stattdessen sagt er: „Rule No.1: Never lose money.

Rule No. 2: Never forget rule No.1.“ Und über die wichtigen Dinge meint Buffett: „Der einzige Weg, Liebe zu bekommen, ist, liebenswert zu sein. Es ist sehr irritierend, wenn man viel Geld hat. Sie würden gerne denken, dass Sie einen Scheck ausstellen könnten: ‚Ich kaufe eine Million Dollar an Liebe‘. Aber so funktioniert das nicht. Je mehr du Liebe gibst, desto mehr bekommst du.“

Zeit und wohlüberlegte Konzentration der Investments – wie sieht Buffetts Vermögen dadurch heute aus? Im Jahr 2008 wurde er der reichste Mensch der Welt.

Bei Forbes und Bloomberg wird er aktuell auf Platz sieben beziehungsweise neun geführt mit „nur noch“ gut 90 Milliarden US-Dollar.

Er ist ein Philanthrop, der sich verpflichtet hat, 99 Prozent seines Vermögens für wohltätige Zwecke zu spenden: „Solltest Du zu den glücklichen ein Prozent der Menschheit gehören, dann schuldest Du es dem Rest der Menschheit, über die anderen 99 Prozent nachzudenken.“

2010 startete er zusammen mit Bill Gates die Kampagne „The Giving Pledge“ („Versprechen, etwas zu geben“), wobei sich Milliardäre verpflichten, mindestens die Hälfte ihres Vermögens für wohltätige Zwecke zu spenden. Dem „Spiegel“ sagte Buffett im August 2011: „Meine Freunde und ich sind lange genug von einem milliardärfreundlichen Kongress verhätschelt worden. Es ist Zeit, dass unsere Regierung Ernst damit macht, allen gemeinsame Opfer abzuverlangen."

Am 23. Juni 2021 meldete der Verbraucher- und Wirtschaftskanal CNBC bei den „5 wissenswerten Dingen vor Handelsbeginn“: Buffett spende weitere 4,1 Milliarden US-Dollar an 5 Stiftungen und trete zurück als Treuhänder der „Bill & Melinda Gates-Stiftung“. Damit markiere er die Halbzeit seines Versprechens von 2006, fast sein gesamtes Vermögen karitativ zu spenden. In der Presseerklärung gab Buffett an: „Meine Ziele stimmen zu 100 % mit denen der Stiftung überein, und meine physische Teilnahme ist nicht mehr nötig, um diese Ziele zu erreichen.“

„Die erste Million ist immer die schwerste“, sagt man flapsig. An Buffetts Vermögensentwicklung lässt sich eindrucksvoll die Kraft des Schneeballs sehen, der zur Lawine wird – der Zinseszins. Die erste Million Dollar knackte er 1960, mit 30 Jahren, mit seiner Kommanditgesellschaft „Buffett Partnership“. Von nun an erleben wir exponentielles Wachstum:

Warren Buffett ist bekannt dafür, seine Anlage-Philosophie in griffige und (scheinbar) einfache Ratschläge zu verpacken. Hier einige seiner bekanntesten:

Eine bekannte Biografie Buffetts trägt als Titel sein Zitat: „Das Leben ist wie ein Schneeball“ (2008 im Finanzbuchverlag erschienen). Das Buch von Alice Schroeder ist über 1.000 Seiten lang, gewährt aber einen einmaligen Einblick in Buffetts Leben und seine Gedankenwelt.

Warren Edward Buffett (so sein voller Name) lebt bis heute in seiner Geburtsstadt Omaha, Nebraska, und zwar in demselben Haus, das er schon 1958 für 31.500 US-Dollar erworben hat. Er hat keinen Chauffeur, fährt einen 2014er Cadillac XTC (44.600 US-Dollar), seit seine Tochter sagte, der alte sei peinlich. Der alten Wagen, ein 2006er Cadillac DTS, hatte noch einen Marktwert von 12.000 Dollar. Buffett ließ ihn versteigern, zugunsten einer wohltätigen Stiftung: Der Auktionserlös: 122.500 Dollar.

Buffett lebte eine Weile mit zwei Frauen in einer polyamoren Dreiecksbeziehung: 1952 heiratete er Susan Thompson, die sich 1977 entschied, nicht mehr mit ihm zusammenzuleben. Sie zog nach San Francisco und arbeitete als Sängerin und politische Aktivistin (Bürgerrechte, Abtreibung, Verhütung). Bis zu ihrem Tod 2004 hielt sie aber die Partnerschaft mit Buffett aufrecht. Sie machte ihren Mann mit Astrid Menks bekannt, die mit ihrem Einverständnis seine ständige Begleiterin wurde und mit ihm zusammenzog. Dabei traten Susan Thompson und Warren Buffett weiterhin als Paar auf. Die beiden Frauen verstanden sich gut. Freunde erhielten oft Einladungen, die alle drei unterschrieben hatten. 2006 heiratete Buffett Astrid Menks.

Eine traumhafte Rendite (140 Prozent) erzielte Buffett schon als Sechsjähriger: Im Sommer 1936 kaufte er Coca-Cola-Sixpacks für 25 Cent und verkaufte die Einzelflaschen für jeweils zehn Cent weiter. (Bis heute trinkt er drei Cola am Tag und zwei in der Nacht. Zum Frühstück isst er Eis mit Schokoladenstückchen, manchmal aber auch Salzgebäck.) Seine ersten Aktien kaufte Buffett im Alter von elf Jahren (Cities Service, heute im Staatsbesitz von Venezuela). Er erwarb sie für 38,25 US-Dollar und verkaufte sie für ca. 40 US-Dollar, eine Rendite von 4,58 Prozent. Dieses Ergebnis konnte das spätere "Orakel von Omaha" dann stetig ausbauen.

Wie oben erwähnt, investierte Buffett seit der Corona-Krise auch in Barrick Gold, allerdings mit einem für seine Verhältnisse eher kleinen Betrag. Das Investment betrifft also nicht das physische Gold, sondern ein Unternehmen, das Gold abbaut – ein Geschäftsmodell. Ein wichtiger Unterschied. Der Bergbau-Riese Barrick ist zuletzt immer weiter gewachsen und verbindet Goldminen auf der ganzen Welt. Hier handelt es sich um eine solide Aktie, die ein Portfolio stabilisieren kann und in den letzten Jahren gewachsen ist.

Buffetts Einstellung gegenüber Gold als Rohstoff ist jedoch skeptisch. Er sagt: „Es wird irgendwo in Afrika oder an einem anderen Ort der Erde aus dem Boden gegraben, dann schmelzen wir es ein und graben ein weiteres Loch, um es wieder einzugraben. Dann bezahlen wir Menschen dafür, herumzustehen und es zu bewachen. Es hat keine Anwendung. Sollte sich jemand das Ganze vom Mars aus ansehen, er würde sich am Kopf kratzen.“ Gold hat keinen inneren Wert, schafft keinen Wohlstand, sondern dient nur der Spekulation. Buffett nennt es „unproduktives Kapital“, das „niemals etwas produzieren wird, sondern ausschließlich in der Hoffnung gekauft wird, dass eines Tages in der Zukunft jemand anderes mehr dafür bezahlen wird.“ Gold sei „weder nützlich noch fruchtbar“.

Silber gegenüber ist Buffett anders eingestellt: Während Gold in der Industrie kaum Verwendung findet, ist das bei Silber anders. Es ist nützlich. Man verwendet es etwa in den Sektoren Medizin und Elektronik. Gold ist im Grunde nur hübsch. Bei Silber dagegen hielt Buffett 1998 etwa 37 Prozent des weltweiten Angebots (!). Ab Mitte 1997 kaufte er 130 Millionen Feinunzen Silber, das sind über 4.000 Tonnen. Sein Kaufpreis betrug 4,50 Dollar/Feinunze. Der Gesamtwert machte also 585 Millionen Dollar aus. 2005 verkaufte Buffett das Silber zu 7,50 Dollar je Feinunze. Er machte einen Gewinn von 400 Millionen US-Dollar.

Im November 2020 kamen Spekulationen auf: Buffett habe in Tesla investiert, und zwar heimlich. Was für den Value-Investor bei einer sehr hoch bewerteten Aktie außergewöhnlich wäre. Um das private Verhältnis der beiden CEOs steht es auch nicht zum Besten – Buffett vertritt die Ansicht, dass Elon Musk sich überschätze. Umgekehrt sagte der Tesla-Chef, er sei „nicht der größte Fan“ Buffetts und halte seine Tätigkeit für langweilig. Im 3. Quartal 2020 kaufte ein unbekannter Investor rund 50 Millionen Tesla-Aktien, für rund elf Milliarden Dollar. Damit blieb er nur knapp unter der Fünf-Prozent-Schwelle und brauchte keine öffentliche Meldung abzugeben. Dazu passte ein Hinweis von Berkshire Hathaway, wonach man in ein neues Unternehmen investieren wolle – jedoch ohne Bekanntgabe, um Kursausschläge zu vermeiden.

Ab da brodelten die Gerüchte. Spekulationen blühten. Hatte man es etwa früher für möglich gehalten, dass Buffett in Apple investiert? Sogar derart stark? Warum also nicht Tesla? - Um es kurz zu machen: Weil er es gesagt hat. Als Buffett Anfang Mai 2020 ein Interview gab, äußerte er sich diplomatisch bis ausweichend zu Elon Musk. Als es aber zur „Millionen-Dollar-Frage“ kam: „Würden Sie in Tesla-Aktien investieren?“ - da war die Antwort kurz: „Nein.“ Um es ein wenig länger zu machen: Ein Investment bei Tesla würde einigen typischen Buffett-Ratschlägen widersprechen.

Er sagt: „Der Schlüssel zum erfolgreichen Investieren liegt nicht in der Frage, wie sehr eine Industrie die Gesellschaft beeinflusst oder ob sie wachsen wird, sondern darin, herauszufinden, ob ein bestimmtes Unternehmen einen Wettbewerbs-Vorteil hat, und wenn ja, wie lange dieser anhalten wird.“ Wenn man allein von E-Mobilität als wachsender Branche überzeugt ist, kann man auch einen ETF kaufen. Wo aber ist Teslas dauernder Burggraben? Die Aktie ist seit März 2020 exorbitant gestiegen, aber Buffett denkt langfristig: „Der dümmste Grund, eine Aktie zu kaufen, ist, weil sie steigt.“

Die Gerüchte um eine Beteiligung haben sich auch Mitte 2021 nicht bewahrheitet. Vieles spricht dafür, dass die Spekulationen nur viel Lärm um nichts waren. „Noise“, sagen die Amerikaner.

Viele ETF-Investoren zählen zur passiven Schule. Sie gehen von (graduell) effizienten Märkten aus. Daher sei niemand schlauer als der Markt. Man könne den Markt nicht systematisch und dauerhaft schlagen (Eugene Fama). Warren Buffett dagegen gehört zur aktiven Fraktion. Er sieht „den Markt“ als bipolare Kreatur: „Diese imaginäre Person da draußen – Mr. Market – ist eine Art betrunkener Psycho. An manchen Tagen ist er sehr enthusiastisch, an anderen Tagen ist er sehr depressiv.“ Buffett hat den Markt dauerhaft geschlagen, als eine von wenigen Ausnahmen. (Das „Systematisch“ stellt die Wissenschaft teilweise infrage.)

Warren Buffett weiß, dass sein Erfolg nicht die Regel ist und empfiehlt Privatanlegern daher, in günstige ETFs zu investieren. Seit März 2020 legt er mit je 13 Millionen Dollar sogar selbst in zwei ETFs an: einen von Vanguard und einen von SPDR, beide auf den S&P 500. Ein Prinzip, das immer funktioniert: „Investier’ langfristig, breit gefächert, und dann lass gut sein.“ Darum verriet Buffett in seinem Aktionärsbrief, was er in seinem Testament verfügt hat: Seine Frau soll das geerbte Geld zu 90 Prozent in einen Indexfonds auf den S&P 500 anlegen und zu 10 Prozent in kurz laufende Staatsanleihen.

Die Großbank Wells Fargo gehörte früher zu Buffetts Lieblingsaktien. Das Unternehmen hatte sich seit dem kalifornischen Goldrausch der 1850er Jahre einen soliden und besonders seriösen Ruf erarbeitet. Im Jahr 2016 ruinierte es dieses Renommee jedoch. Grund war ein Fake-Konten-Skandal, wo Tausende von Mitarbeitern im Namen von Kunden Millionen von falschen Konten eröffneten.

Schließlich musste die drittgrößte Bank der USA eine Strafe von 100 Millionen Dollar zahlen. Warren Buffett sagte dazu: „Bei Wells Fargo wurden drei schwere Fehler begangenen, aber einer ist von besonders großer Schwere. Früher oder später muss ein CEO handeln, wenn es ein Problem gibt und er davon Wind bekommt. Sie haben nicht reagiert, nachdem sie vom Problem wussten.“

In der Folge entschloss sich Buffett aus steuerlichen Gründen dagegen, Wells-Fargo-Aktien umfassend zu verkaufen. Trotzdem baute er seine Beteiligung stufenweise ab, von Quartal zu Quartal. 2016 besaß er noch mehr als 506 Millionen Anteile; Ende 2018 waren es gut 442 Millionen. Eine Reduzierung von etwa 13 Prozent. Wie oben erwähnt, reduzierte Buffett seine Beteiligung dann deutlich im Zuge der Corona-Krise 2020. Ende 2019 besaß Buffett noch gut 345 Millionen Anteile an Wells Fargo. Im 3. Quartal 2020 waren es dann 136 Millionen und im 4. Quartal 127 Millionen.

Charlie Munger, Buffetts Alter Ego und Partner bei Berkshire Hathaway, erklärte im Frühjahr 2020: In der Corona-Krise gehe es zunächst darum, die Holding liquide zu halten. Erst an zweiter Stelle stünden neue Investments. Wells Fargo macht nur noch 1,3 Prozent im Portfolio der Holding aus. Möglich, dass der rasante Verkauf der Stabilisierung und Sicherung dienen soll. Seit dem 1. Quartal 2021 sind es noch 675.000 Anteile, s.o.

Warren Buffett wuchs in einem presbyterianischen Haushalt auf und wurde presbyterianisch getauft. Seine erste Hochzeit fand in der Dundee Presbyterian Church in Omaha statt. Allerdings übernahm er nicht die religiöse Einstellung seiner Eltern. So beschreibt es Roger Lowenstein in der Biographie: „Buffett: Die Geschichte eines amerikanischen Kapitalisten“, Buffetts Taten hätten immer auf Zahlen basiert, denen er mehr traute als allem anderen.

Der Religion seiner Familie schloss er sich nicht an, schreibt Lowenstein: Schon in jungen Jahren war er zu mathematisch und logisch, um den Sprung zum Glauben zu unternehmen. Er übernahm die ethischen Grundlagen seines Vaters, aber nicht seinen Glauben an eine unsichtbare Göttlichkeit. Philosopedia.org schreibt: Als er 1997 gefragt wurde, ob er an Übernatürliches glaube, ob er gläubig sei oder nicht, habe Buffett auf einer Postkarte geantwortet: „Agnostiker“.

Investment-Gurus faszinieren. Von Warren Buffett lässt sich viel lernen. Sein konzentrierender Investment-Stil ist jedoch gerade auf ihn und seine Bedürfnisse zugeschnitten. Privatanleger diversifizieren besser.