Auf einen Blick

Ab Januar 2025 erheben die Kommunen die Grundsteuer auf neuer Basis. Eigentümer und Mieter müssen mit deutlich höheren Steuern und Nebenkosten rechnen. Doch Hauseigentümer und Verbände wehren sich vor Gericht gegen die Reform – mit ersten Erfolgen.

Die Grundsteuer geht uns alle an, denn wir zahlen sie auch alle! Entweder wird man direkt als Eigentümer eines Einfamilienhauses oder einer Eigentumswohnung zur Kasse gebeten oder man ist Mieter und zahlt die Abgabe indirekt über die Nebenkostenabrechnung. In den Städte- und Gemeindeparlamenten wird aktuell darüber beraten, wie hoch die gerade reformierte Grundsteuer im kommenden Jahr ausfällt. Viele Experten rechnen mit deutlichen Mehrbelastungen für Eigentümer und Mieter. Ein Überblick über Hintergründe und Folgen einer hoch umstrittenen Reform:

Die Grundsteuer ist mit einem Aufkommen von 15,6 Milliarden Euro (2023) eine der wichtigsten Einnahmequellen für Städte und Kommunen. Sie ist eine sogenannte „Substanzsteuer“: Mit ihr besteuern die Gemeinden das Eigentum an Grundstücken. Die Höhe der Grundsteuer können Städte und Kommunen über ihr Hebesatzrecht selbst bestimmen.

Zahlen müssen zunächst die Eigennutzer von Immobilien, Wohnungsvermieter; Land- und Forstwirte und Verpächter von Gewerbe- und Agrarflächen. Oft wird die Grundsteuer aber auf Mieter oder Pächter umgelegt.

Für landwirtschaftliche Flächen wird die Grundsteuer A erhoben – für den übrigen Grundbesitz die deutlich höhere Grundsteuer B. Mit der neuen Grundsteuer C dürfen Gemeinden ab 2025 für baureife unbebaute Grundstücke höhere Steuern festlegen und auf diese Weise Spekulationsgeschäfte verteuern. Hintergrund ist der Wohnungsmangel in Ballungsgebieten.

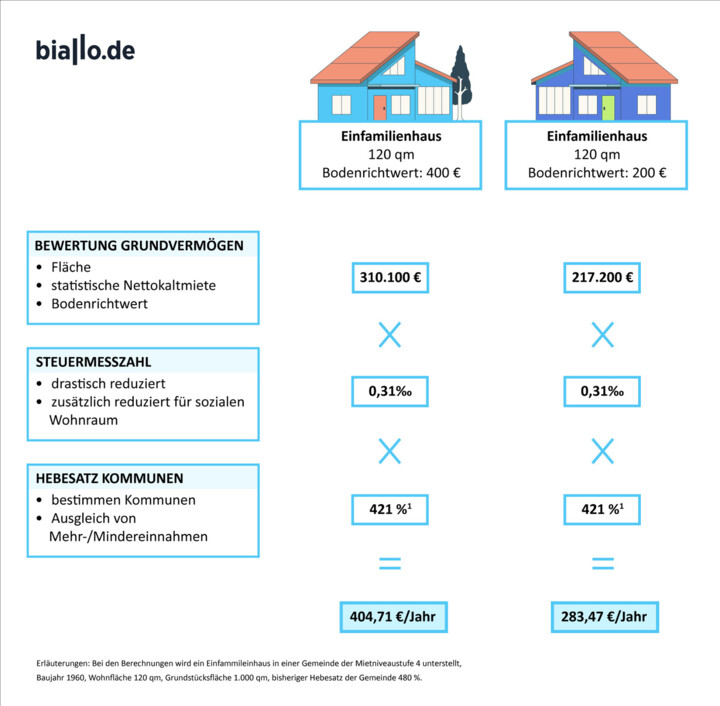

Die Grundsteuer wird derzeit in einem dreistufigen Verfahren in Zusammenarbeit der Finanzämter mit den Städten und Gemeinden berechnet. Dabei gilt folgende Formel:

Die Finanzämter übernehmen in diesem System die Bewertung der Grundstücke als Basis für die Steuererhebung und sie setzen den Grundsteuermessbetrag fest:

Die Kommunen legen autonom den örtlichen Hebesatz fest und kassieren die Grundsteuer:

Festsetzung der Grundsteuer anhand des kommunalen Hebesatzes

Vereinfacht zusammengefasst: Zunächst wird bislang vom Finanzamt der Grundstückswert (Einheitswert) festgestellt und per Einheitswertbescheid an den Eigentümer bekanntgegeben. Das Finanzamt setzt per Bescheid auch den Grundsteuermessbetrag fest. Die Gemeinde setzt auf Basis dieser Bescheide und den von ihr bestimmten Hebesätzen die Grundsteuer fest.

Die Hebesätze aller deutschen Städte und Gemeinden kann man kostenfrei unter www.destatis.de einsehen (Suchwort „Hebesätze der Realsteuern“). Der Bund der Steuerzahler hat einen kostenfreien digitalen Grundsteuer-Checker geschaffen. Er ermöglicht es, die Grundsteuereinnahmen insgesamt und pro Einwohner sowie den jeweiligen Hebesatz der Grundsteuer B für alle Kommunen online einzusehen. Zudem können die Kommunaldaten mit den Durchschnittswerten des jeweiligen Bundeslandes bzw. Deutschlands verglichen werden.

Mit Urteil vom 10.4.2018 (Az. 1 BvL 11/14 u.a.) hatte das Bundesverfassungsgericht das Bewertungssystem der bisherigen Grundsteuer für verfassungswidrig erklärt. Dies beruhte auf völlig veralteten Grundstückswerten aus dem Jahr 1964 (neue Bundesländer: 1935).

In seiner Entscheidung räumte das Gericht dem Gesetzgeber eine Frist bis Ende 2024 ein, um eine neue gesetzliche Regelung zu treffen und umzusetzen. In der Folge mussten die Finanzämter bundesweit rund 36 Millionen Grundstücke zum Stichtag 1. Januar 2022 neu bewerten – eine Mammutaufgabe.

Das arbeitsteilige Verfahren zwischen Finanzämtern und Kommunen bleibt im Kern auch nach der Reform erhalten. Nur die Immobilienwerte als Rechenbasis wurden an die aktuellen Wertverhältnisse angepasst.

Der Bund hat im Gesetz ein Bewertungsverfahren vorgegeben, das die individuellen Grundstücksfaktoren am detailliertesten einpreisen soll (Bundesmodell). Für jedes Grundstück wird anhand der aktuellen Miet- und Bodenpreise ein typisierter Verkehrswert ermittelt. Die dafür notwendigen Informationen wurden per Feststellungserklärung von den Grundstückseigentümern erhoben oder aus vorhandenen statistischen Daten entnommen:

Die Nachteile des Modells stechen sofort ins Auge – es ist sehr aufwendig und bürokratielastig. Die Finanzämter haben bundesweit tausende neue Mitarbeiter eingestellt, um die Neubewertung der Immobilien bis Ende 2024 überhaupt stemmen zu können. Erstaunlich ist auch, dass es überhaupt keine Rolle spielt, ob das Grundstück sich in einer zentralen oder bevorzugten Wohnlage befindet oder am Stadtrand liegt. Dabei wirbt das BMF gerade mit dem Gerechtigkeitsfaktor für sein Rechenmodell.

Die meisten Bundesländer haben das vom Bund vorgegebene Rechenmodell übernommen. Allerdings haben sich die Bundesländer eine Öffnungsklausel in das Gesetz schreiben lassen, um abweichend vom Bundesmodell eigene Regeln für die Grundstücksbewertung festlegen zu können. Davon haben sieben Bundesländer auch Gebrauch gemacht (siehe Deutschlandkarte).

Das Saarland und der Freistaat Sachsen haben das Bundesmodell im Kern übernommen, für die Erhebung der Grundsteuer B jedoch die Steuermesszahlen angepasst.

Fünf Bundesländer gehen einen komplett eigenen Weg. Grundgedanke ist hier überwiegend ein Flächenmodell. Die Bewertung erfolgt ausschließlich anhand der Grundstücks- oder Wohnfläche – gegebenenfalls zuzüglich eines Lagefaktors. Der Vorteil liegt auf der Hand: Man braucht nur wenige Daten des Grundstücks für die Berechnung, diese sind zumeist bei den Kataster-, Grundbuch- und Bauämtern digital abrufbar. Die Berechnung ist für betroffene Immobilieneigentümer transparent und leicht nachvollziehbar und die Finanzämter brauchen für die Umsetzung weniger Personal. Das Gelbe vom Ei sind die diskutierten Bewertungsansätze der Länder im Einzelfall allerdings auch nicht:

Baden Württemberg: Das Land bewertet seine Immobilien anhand von zwei Kriterien: der Grundstücksfläche und dem Bodenrichtwert. Für die Berechnung werden beide Werte miteinander multipliziert. Im weiteren Schritt wird eine gesetzlich festgelegte Steuermesszahl angewandt – modifiziert nach der Nutzung des Grundstücks. Für überwiegend zu Wohnzwecken genutzte Grundstücke gibt es einen Abschlag. Die Gebäudefläche spielt grundsätzlich keine Rolle. Kritiker sehen gerade darin eine massive Ungerechtigkeit. Es macht wertmäßig nämlich keinen Unterschied, ob auf dem Grundstück ein 2-geschossiges Eigenheim oder ein 12-geschossiges Miethaus steht. Zu den Verlierern dieses Modells zählen Besitzer von Ein- und Zweifamilienhäusern. Sie zahlen künftig deutlich mehr.

Das von Hamburg genutzte Flächen-Lage-Modell vermeidet diese Nachteile. Hier werden Grundstücks- und Gebäudeflächen mit einer Äquivalenzzahl (0,02 Euro für den Boden und 0,40 Euro für das Gebäude) multipliziert. Durch die Differenzierung zwischen guter und normaler Wohnlage bleiben potenziell steigende Marktpreise bei der Berechnung außen vor. Das Flächenmodell bietet deshalb Mietern, Eigentümern und Investoren den besten Schutz vor Mehrbelastungen.

Bayern hat ein noch einfacheres reines Flächenmodell eingeführt. Dabei wird zwischen Grund und Boden sowie Wohn- und Nutzfläche unterteilt.

Hessen und Niedersachsen haben sich zu einem Flächen-Lage-Modell entschieden. Auf die Grundstücksfläche als Ausgangsbasis wird ein Faktor angewendet, der die Lage berücksichtigen soll.

Nein, das sieht das Gesetz bislang nicht vor und genau das ist auch der Kardinalfehler der gesamten Reform. Alle Bundesländer bewerten die Grundstücke nach einem mehr oder weniger pauschalierten Verfahren. Eigentümer haben überhaupt keine Möglichkeit, individuelle wertmindernde Besonderheiten Ihres Grundbesitzes vorzubringen. Dagegen wehren sich Grundbesitzerverbände und betroffene Eigentümer vor Gericht.

Die Steuermesszahl wird von aktuell 0,35 % (bzw. 1,00 % in den ostdeutschen Bundesländern) drastisch auf einheitlich 0,034 % gesenkt, um die Wertsteigerungen auszugleichen, die beim Vergleich der aktuellen Verkehrswerte mit den seit 1935 bzw. 1964 nicht mehr aktualisierten Werten zwangsläufig entstehen. Sozialer Wohnungsbau sowie kommunales und genossenschaftliches Wohnen wird zudem steuerlich gefördert werden. Die Steuermesszahl wird um 25 Prozent ermäßigt, wenn für das Grundstück nach § 13 Abs. 3 Wohnraumfördergesetz eine Förderzusage erteilt wird. Für Baudenkmäler ermäßigt sich die Steuermesszahl pauschal um zehn Prozent.

Darüber wird in vielen Gemeinden gerade beraten. Da die Immobilienwerte stark gestiegen sind, wird sich das Steueraufkommen bei Beibehaltung der aktuellen Hebesätze drastisch erhöhen. Um diesem Effekt entgegenzuwirken, müssten die Kommunen deshalb die bisherigen Hebesätze ab 2025 stark absenken. Darüber entscheidet letztlich jede einzelne Kommune selbst. Um für betroffene Bürger mehr Transparenz zu schaffen haben einige Bundesländer wie Hessen, Nordrhein-Westfalen und Sachsen ihren Kommunen Hebesatzempfehlungen für das Jahr 2025 mitgeteilt und veröffentlicht, um die neue Grundsteuer fair und aufkommensneutral festlegen zu können. Gebunden sind die Gemeindeparlamente an diese Empfehlungen aber nicht. Angesichts leerer Kassen können viele Kommunen die absehbaren Mehreinnahmen gut gebrauchen.

Berlin hat gerade den aktuellen Hebesatz (810 %) für die Grundsteuer B zum 1.1.2025 auf 470% nahezu halbiert. Vorher hatte man 770.000 Grundstücksfälle durchgerechnet um die Folgen der Reform zu beziffern. Bei Anwendung des alten Hebesatzes würde die Grundsteuer 2025 bei Eigentumswohnungen von 276 Euro auf 527 Euro steigen, bei Einfamilienhäusern von 487 auf 1 272 Euro, bei Zweifamilienhäusern von 848 auf 1 685 Euro und bei Mietshäusern von 5 611 auf 11 057 Euro. Mit der Absenkung kostet eine 74 Quadratmeter große Eigentumswohnung im Stadtteil Friedrichshain-Kreuzberg nächstes Jahr 282 Euro Grundsteuer, im alten Jahr waren es 263 Euro.

Einige Kommunen haben die Steuerschraube zuvor schon stärker angezogen. Wie weit das gehen kann, zeigt exemplarisch der Fall Oberursel vor den Toren der Mainmetropole Frankfurt. Die Stadt im Vordertaunus schraubte in den letzten Jahren die Steuerbelastung für Grundbesitz immer weiter in die Höhe. Die Pro-Kopf-Belastung hat sich in der Zeit von 2017 bis 2023 von rund 190 auf 420 Euro mehr als verdoppelt. Grundeigentümer und Mieter sind diesen drastischen Steuererhöhungen nahezu machtlos ausgeliefert.

Die Entwicklung des Grundsteuer B-Hebesatzes in Oberursel:

Der Bund der Steuerzahler hält das neue Grundsteuergesetz für verfassungswidrig. Zusammen mit dem Eigentümerverband Haus & Grund hat er deshalb bei den Finanzgerichten Berlin-Brandenburg (Az. 3 K 3142/23), Köln (Az. 4 K 2189/23), Düsseldorf (Az. 11 K 2310/23 Gr und 11 K 2309/23 Gr) sowie Rheinland-Pfalz (4 K 1205/23) entsprechende Musterklagen auf den Weg gebracht, um das Gesetz zu Fall zu bringen. Die Kläger stützen sich auf ein Gutachten des Rechtsprofessors Gregor Kirchhof, der unter anderem die Bodenrichtwerte als Grundlage für die Grundsteuer für ungeeignet erachtet. Diese werden von Gutachterausschüssen der Kommunen nach der Auswertung von Kaufpreissammlungen gewonnen, sind aber häufig intransparent und nicht nachvollziehbar. Auch die von den Finanzämtern zu Grunde gelegten Nettokaltmieten erweisen sich im Praxischeck vielfach als völlig realitätsfremd.

Die Richter des Finanzgerichtes Rheinland-Pfalz teilen offenbar die Bedenken der prominenten Musterkläger. In zwei parallel entschiedenen Streitfällen (Az. 4 V 1295/23 und 4 V 1429/23) hatte das Gericht bereits am 23. November 2023 ernsthafte Zweifel an der Rechtmäßigkeit der vom Bund vorgegebenen Bewertungsregeln geäußert. In Eilbeschlüssen setzte das Gericht die Vollziehung der angefochtenen Grundsteuerwertbescheide aus und ließt wegen grundsätzlicher Bedeutung der Rechtsfragen die Beschwerde zum Bundesfinanzhof (BFH) zu (Az. II B 79/23 und II B 78/23).

Mit Beschlüssen vom 28.5.2024 gaben die Richter des BFH den Klägern Recht. Zweifel an der Rechtmäßigkeit der Grundstücksbewertung besteht nach Ansicht der Richter bereits deshalb, weil die betroffenen Grundeigentümer einen pauschal ermittelten Grundstückswert gegen sich gelten lassen sollen, ohne dass ihnen die Möglichkeit eingeräumt wird, einen niedrigeren Grundbesitzwert nachzuweisen. Die BFH-Richter äußerten sich allerdings nicht zu der Frage, ob die neue Grundsteuer in ihren Augen gegen die Verfassung verstößt. Haus- und Grund-Präsident Kai Warnecke und Steuerzahlerbund-Präsident Reiner Holznagel streben daher jetzt eine zeitnahe Entscheidung beim Bundesverfassungsgericht an.

Das Finanzgericht Baden-Württemberg hält dagegen nach zwei aktuellen Urteilen vom 11. Juni 2024 (Az. 8 K 2368/22 und 8 K 1582/23)das Grundsteuergesetz des eigenen Bundeslandes für verfassungsgemäß. Das Gericht hat allerdings die Revision zugelassen. Der Streit geht also höchstwahrscheinlich in die nächste Runde.

In der Kritik stehen besonders die Immobilienwerte, die Finanzämter nach dem Bundesmodell festgestellt haben. Haben Sie Grundbesitz in einem der genannten Bundesländer, sollten Sie Einspruch gegen den Grundsteuerwertbescheid und den Grundsteuermessbescheid des Finanzamtes einlegen – wenn das terminlich noch geht. Das geht klassisch per Post oder digital über das Elsterportal. Ein Formular ist dafür nicht vorgesehen und das Verfahren ist kostenlos, wenn man ohne Steuerberater auskommt. Die Frist für einen möglichen Einspruch beträgt allerdings nur einen Monat nach Zustellung der Post vom Finanzamt. Wer die Einspruchsfrist bereits versäumt hat, kann nur noch abwarten und hoffen, dass das Bundesverfassungsgericht die gesamte Reform kippt.

Wohnfläche überprüfen

Per Einspruch haben Sie auch noch einmal Gelegenheit, Ihre eigenen Angaben im Formular kritisch zu prüfen. Besonders fehleranfällig sind die Angaben zur Grundstücksfläche, zum Baujahr und zur Wohnfläche.

Tipp: Unbeheizte Wintergärten und Dachschrägen zwischen einem und zwei Metern Raumhöhe zählen nur zur Hälfte ihrer Grundfläche mit, Balkone, Loggien, Dachgärten und Terrassen mit einem Viertel, Keller, Treppen, Waschküchen, Abstell- und Heizungsräume gar nicht. Wer unsicher ist, beauftragt einen Fachmann mit der Berechnung. Auch die Unterscheidung zwischen Nutz- und Wohnflächen, sowie die Anzahl von Garagen- und Stellplätzen kann man nachträglich noch korrigieren. Kritisch hinterfragen sollte man auch den vom Amt zugrunde gelegten Bodenrichtwert. Sind hier Fehler passiert und lässt man den Grundsteuerwert bestandskräftig werden, kostet das künftig jahrelang bares Geld.

Das ist möglich: Bei Miet- und Pachtobjekten wird die Grundsteuerlast in der Regel über die Nebenkosten auf den Mieter oder Pächter abgewälzt. Voraussetzung dafür ist eine Regelung im Miet- oder Pachtvertrag.

Steht Ihr Wohn- oder Gewerberaum leer, weil Sie keinen Mieter oder Pächter finden, können Sie den Erlass der Grundsteuer beantragen: Auch ein Brand oder ein Wasserschaden beispielsweise nach einer Hochwasserkatastrophe rechtfertigt einen Erlass der Steuer. Für 2024 muss der Antrag bis 31. März 2025 beim Steueramt Ihrer Gemeinde eingehen. In Hamburg, Bremen und Berlin ist das Finanzamt zuständig. Wichtig: Sie müssen darlegen, dass Sie den Leerstand nicht verschuldet haben.

Als Vermieter, Landwirt oder Gewerbetreibender können Sie die Grundsteuer in Ihrer Einkommensteuererklärung als Betriebsausgabe oder Werbungskosten absetzen. Trägt der Mieter oder Pächter diese Abgabe, sind die weiterbelasteten Nebenkosten im Gegenzug als Einnahme zu erfassen. Mieter setzen die Abgabe indirekt ab, wenn sie ein häusliches Arbeitszimmer steuerlich abrechnen können.