Auf einen Blick

Private Bauvorhaben werden im Regelfall mit einem Annuitätendarlehen finanziert. Das bedeutet: Im Kreditvertrag mit der Bank vereinbaren Sie eine meist monatlich zu leistende Rate, die bis zum Ende der Laufzeit des Darlehens immer gleich hoch bleibt. Die Kreditrate setzt sich aus einem Tilgungs- und Zinsanteil zusammen. Mit fortschreitender Rückzahlung des Darlehens erhöht sich der Tilgungsanteil an der Gesamtrate, während der Zinsanteil sinkt. Jede Rückzahlung eines Immobiliendarlehens außerhalb des Tilgungsplanes verringert dabei die bestehende Restschuld. Man spricht hier von einer Sondertilgung.

Mit einer Sondertilgung können Sie einen Teil des aufgenommenen Baudarlehens außerplanmäßig an die Bank als Kreditgeber zurückzuzahlen – zusätzlich zur vereinbarten Rate. Um das sogenannte Sondertilgungsrecht ausüben zu dürfen, muss es im Darlehensvertrag ausdrücklich aufgenommen und inhaltlich bezeichnet werden. Sämtliche Details der Sondertilgung werden zwischen dem Kreditschuldner und der Bank gesondert vertraglich festgelegt.

Diese Sonderzahlungen können Sie allerdings nicht beliebig hoch und oft leisten. Umfang und Termine der Sondertilgung werden im Darlehensvertrag genau bezeichnet. Entweder wird ein fixer Prozentsatz oder ein regelmäßiger konkreter Jahresbetrag festgeschrieben, dessen Höhe sich an der Kreditsumme orientiert.

Nehmen Sie die vertraglich eingeräumten Sondertilgungsrechte nicht im Rahmen der vorgegebenen Bedingungen wahr, so verfallen sie unwiderruflich und sind verloren. Nur mit Billigung des Kreditgebers können sie nachgeholt werden, jedoch in aller Regel nur gegen Zahlung einer Gebühr, der sogenannten Vorfälligkeitsentschädigung.

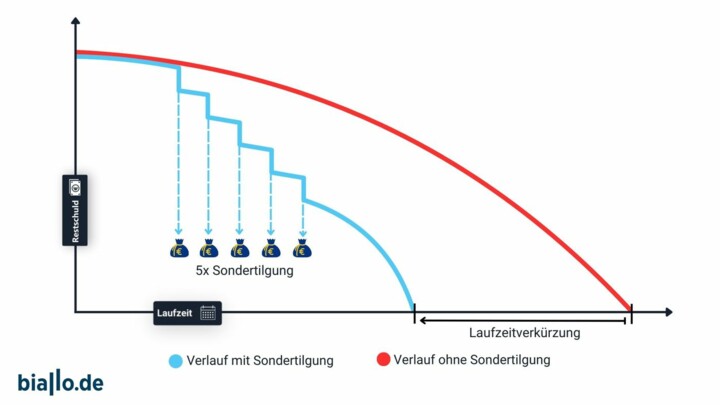

Durch eine Sondertilgung können Sie, soweit es die Kreditvereinbarung erlaubt, während der Laufzeit außerhalb des Tilgungsplans stattliche Beträge extra an die Bank zurückzahlen. Wenn Sie die Möglichkeiten der Sondertilgung nutzen möchten, profitieren Sie von zwei entscheidenden Vorteilen: Sondertilgungen senken die Zinskosten und verkürzen die Kreditlaufzeit. Denn durch die außerplanmäßigen Extrazahlungen sinkt die Darlehensschuld und damit auch die zu bedienende Zinsbelastung.

Als nachteilig erweist sich eine Sondertilgung jedoch dann, wenn sich die Banken diese Option durch erhöhte Zinsen oder einen Gebührenaufschlag von Seiten des Kreditnehmers bezahlen lassen (siehe unten Punkt Kosten). Daher ist es immer ratsam, wenn Sie vorab durch einen Kosten-Nutzen-Vergleich mit spitzer Feder prüfen, ob sich eine Sondertilgung im konkreten Fall auch tatsächlich für Sie rechnet.

Sondertilgungen sind grundsätzlich sinnvoll, um den Bankkredit schneller zu tilgen und so Zinskosten zu sparen. Können Sie bereits bei Abschluss des Darlehensvertrages absehen, dass Sie während der Laufzeit mit regelmäßigen Zusatzeinkommen oder hohen Einmalbeträgen rechnen können – wie zum Beispiel einer Steuerrückerstattung, einer Lebensversicherungs-Auszahlung oder einem 13. Monatsgehalt –, dann kann es sich lohnen, wenn Sie eine Sondertilgungsoption mit Ihrer Bank vereinbaren.

In den ersten Jahren der Rückzahlung eines Baudarlehens ist der Zinsanteil an der Kreditrate am höchsten. Deshalb lohnt sich die Sondertilgung grundsätzlich am meisten in den Anfangsjahren, da der Zinseinspareffekt in dieser Zeit am höchsten ist. Die ersparten Zinsen wirken sich aufgrund des sich aufaddierenden Zinseszinseffektes besonders positiv auf die Gesamtkreditkosten aus. Wie Sondertilgungen sich auf die Restschuld und Laufzeit auswirken, verdeutlicht folgende Grafik.

Unsere Beispielrechnungen für Darlehen mit und ohne Sondertilgung – mit und ohne Zinsaufschlag – verdeutlichen, wie Sie bares Geld sparen können, wenn Sie während der Darlehenslaufzeit von Ihrem Sondertilgungsrecht Gebrauch machen.

| . | Variante 1: Darlehen ohne Sondertilgung | Variante 2: Darlehen mit Sondertilgung gegen Zinsaufschlag (0,2%) | Variante 3: Darlehen mit Sondertilgung ohne Zinsaufschlag |

| Darlehenssumme | 280.000 € | 280.000 € | 280.000 € |

| Sollzins | 3,5 % | 3,7 % | 3,5 % |

| Zinsbindung | 15 Jahre | 15 Jahre | 15 Jahre |

| Anfangstilgung | 1,5 % | 1,5 % | 1,5 % |

| Monatsrate | 1.166,67 € | 1.213,33 € | 1.166,67 € |

| Option jährl. Sondertilgung | 0 % | 5 % | 5 % |

| tatsächliche Sondertilgung | 0 € | 3.000 € jährlich | 3.000 € jährlich |

| Darlehenslaufzeit1 | 34 Jahre, 6 Monate | 24 Jahre, 4 Monate | 24 Jahre, 11 Monate |

| Restschuld nach 15 Jahren | 197.299,93 € | 136.179,81 € | 139.169,99 € |

| Zinskosten nach 15 Jahren | 127.299,93 € | 120.322,91 € | 114.169,99 € |

| Zinsersparnis in 15 Jahren – im Vergleich zum Darlehen ohne Sondertilgungsoption | - | 6.977,02 € | 13.129,94 € |

Angaben: 280.000 Euro Darlehenssumme, 15 Jahre Zinsbindungsfrist, 1,5 Prozent Anfangstilgung, 3,5 beziehungsweise 3,7 Prozent (inkl. 0,2 Prozent Zinsaufschlag) Sollzins. 1identischer Sollzins, gleich hohe Kreditrate und regelmäßige Sondertilgungen (Beispiele 2 und 3) in Höhe von jeweils 3.000 Euro pro Jahr nach Ende der Zinsbindungsfrist vorausgesetzt. Quelle: Tilgungsrechner biallo.de.

Im Vergleich zum Darlehen ohne Sondertilgungsoption zahlt der Kreditnehmer im zweiten Rechenbeispiel einen Zinsaufschlag von 0,2 Prozentpunkten für die eingeräumte jährliche Sondertilgungsoption in Höhe von fünf Prozent der gesamten Darlehenssumme. Wegen der identischen Anfangstilgung von 1,5 Prozent fällt die monatliche Kreditrate zwar um rund 50 Euro höher aus. Allerdings sinkt die Restschuld durch die regelmäßigen jährlichen Sondertilgungen in Höhe von jeweils 3.000 Euro um gut 61.000 Euro auf rund 136.000 Euro. Die Ersparnis der Zinskosten innerhalb der ersten 15 Jahre liegt bei knapp 7.000 Euro. Zudem verkürzt sich die Gesamtkaufzeit des Darlehens um gut zehn Jahre.

Die größte Zinsersparnis während der Zinsbindungsfrist erzielen Sie allerdings mit Variante drei, sprich wenn Sie wie im 2. Beispiel regemäßig Sondertilgungen nutzen und keinen Zinsaufschlag für das Sondertilgungsrecht zahlen müssen. Zwar fällt die Restschuld im 3. Beispiel etwas höher aus als bei Variante zwei. Allerdings sparen Sie während der Zinsbindungsfrist nochmals gut 6.000 Euro an Zinskosten. Im Vergleich zum ersten Beispiel ohne Sondertilgungsoption beträgt die Zinskosten-Ersparnis sogar gut 13.000 Euro – bei identischer Rate beziehungsweise gleich hoher Anfangstilgung.

Die gängigste Sondertilgungsoption, die viele Banken standardmäßig anbieten, ist eine jährliche Sondertilgungsoption von bis zu fünf oder auch zehn Prozent der gewährten Darlehenssumme. Darüber hinaus können Sie je nach Bank auch einen festen Sondertilgungsbetrag zum Beispiel in Höhe von 5.000 oder 10.000 Euro vereinbaren, denn Sie zusätzlich zu Ihren Kreditraten einmal jährlich einzahlen können. Teilweise sind solche Sondertilgungsoptionen jedoch nur mit einem Zinsaufschlag auf den Darlehenszins möglich (siehe nächster Punkt).

Bei der Finanzierungsplanung lassen sich unter bestimmten Bedingungen auch individuelle Sonderzahlungen mit der Bank vereinbaren. In der Regel wird die Möglichkeit der Sondertilgungen jedoch auf ein bestimmtes Zeitfenster im Jahr, zum Bespiel jeweils am Jahresende, beschränkt.

Eine weitere Möglichkeit besteht darin, mit der Bank einen Gesamthöchstbetrag beispielsweise in Höhe eines bestimmten Prozentsatzes von etwa 20 oder 30 Prozent der Kreditsumme über die gesamte Laufzeit als Sondertilgung festzuschreiben. Dann können Sie beliebig oft sondertilgen, bis der Maximalbetrag erreicht ist.

Sondertilgungen sind in aller Regel kostenlos, wenn das Sondertilgungsrecht im Baufinanzierungsvertrag ausdrücklich fixiert wurde.

Wichtig: Zahlreiche Banken gewähren zwar ein Recht auf Sondertilgung im Rahmen der Baufinanzierung als kostenlose Serviceleistung. Häufig geschieht das aber nur auf Nachfrage seitens der Kundin oder des Kunden. Manche Banken räumen ein Sondertilgungsrecht nur gegen einen Zinsaufschlag ein, der je nach Anbieter bis zu 0,30 Prozentpunkte betragen kann.

Hier eine Auswahl an Finanzierungsinstituten auf www.biallo.de, die eine kostenfreie Sondertilgung von fünf Prozent pro Jahr anbieten:

Ohne ausdrückliche Vereinbarung ist eine Sondertilgung während der Laufzeit des Kredits nur möglich, wenn die kreditgebende Bank darin einwilligt. In diesem Fall wird sie in aller Regel als Gegenleistung eine Entschädigungszahlung in Höhe eines bestimmten Prozentsatzes des Darlehensbetrages verlangen.

Aufgrund des gestiegenen Zinsniveaus stellen sich viele Kreditnehmerinnen und Kreditnehmer derzeit die Frage: Ist es besser, weiterhin Sondertilgungen zu tätigen, oder soll ich den jährlichen Betrag lieber anlegen und in die Anschlussfinanzierung einbringen? Darauf gibt es nur eine Antwort: „Es kommt drauf an!“. Damit die Rechnung zugunsten der Anlage aufgeht, müssen die Sparzinsen zwar grundsätzlich höher ausfallen als die Zinsen für Ihren Baukredit. Ein pauschaler Wert, um wie viel Prozentpunkte der Sparzins höher sein muss als der Hypothekenzins, lässt sich allerdings nicht definieren. Denn das hängt neben den Zinsen und dem jährlichen Sondertilgungs- beziehungsweise Anlagebetrag auch davon ab, wann Sie die Sondertilgungen nutzen können beziehungsweise wann Sie den dafür vorgesehenen Betrag anlegen können.

Daher sollten Sie vor der Entscheidung „Sondertilgung oder sparen?“ immer vorab gut durchrechnen, welche Variante unterm Strich für Sie günstiger ausfällt. Hinzu kommt: Auf Ihre Zinserträge müssen Sie noch Kapitalertragsteuer plus Solidaritätszuschlag an den Fiskus abführen (insgesamt 26,375 Prozent). Wer zusätzlich noch kirchensteuerpflichtig ist, für den erhöht sich die Kapitalertragsteuer je nach Bundesland auf insgesamt 27,82 bis 27,99 Prozent.

Im folgenden Beispiel gehen wir von einem Darlehen über 280.000 Euro mit zehnjähriger Zinsbindung aus. Der Sollzins beträgt 3,50 Prozent und die Anfangstilgung liegt bei 1,50 Prozent. Die jährliche Sondertilgung ist mit 3.000 Euro eingeplant.

| . | Jährliche Sondertilgung | Anlage A (Sparzins gleich Kreditzins) | Anlage B (Sparzins höher als Kreditzins) |

| Darlehensbetrag | 280.000 € | 280.000 € | 280.000 € |

| Zinssatz | 3,5 % | 3,5 % | 3,5 % |

| Anfangstilgung | 1,5 % | 1,5 % | 1,5 % |

| Zinsbindung | 10 Jahre | 10 Jahre | 10 Jahre |

| Monatliche Rate | 1.166,67 € | 1.166,67 € | 1.166,67 € |

| Jährliche Sondertilgung | 3.000 € | - | - |

| Jährliche Anlage | - | 3.000 € | 3.000 € |

| Zinssatz Anlage | - | 3,50 % | 3,80 % |

| Zinszahlungen | 84.512,09 € | 89.789,66 € | 89.789,66 € |

| Tilgung | 85.487,91 € | 50.201,34 € | 50.201,34 € |

| Sparkapital inkl. Zinseszins zum Ende der Zinsbindung1 | - | 35.194,18 € | 35.686,04 €2 |

| Restschuld | 194.512,09 | 194.604,48 | 194.112,62 € |

| Mehrkosten / Ersparnis2 | - | + 92,39 € | - 399,47 € |

1Der Berechnungszeitraum der jährlichen Ansparung der Sondertilgung beginnt immer am Ende eines Jahres, daher können nur neun Jahre statt zehn Jahre verzinst werden. Die zehnte Sparrate erfolgt somit am Ende passend zum Sollzinsbindungsende des Darlehens und ist im Sparkapital berücksichtigt. 2Ohne Berücksichtigung von Kapitalertragsteuer. Quelle: Tilgungsrechner und Zinseszinsrechner biallo.de

Würde der Sparer die jährlichen Sondertilgungen nun zu einem Zinssatz von ebenfalls 3,50 Prozent (mit Zinseszins) anlegen, würde er unterm Strich mit den jährlichen Sondertilgungen besser fahren. Bei einem Zinssatz von 3,80 Prozent wendet sich allerdings das Blatt zugunsten der Sparanlage. Inklusive Sparkapital fällt die Restschuld um knapp 400 Euro niedriger aus. Dabei ist die Kapitalertragsteuer allerdings nicht berücksichtigt. Durch Nutzung des jährlichen Sparerpauschbetrags läge die Ersparnis der Anlage B immer noch bei knapp 340 Euro.

Festzuhalten bleibt: Je mehr der Sparzins über dem Kreditzins liegt, umso eher lohnt sich eine Anlage des verfügbaren Kapitals in eine verzinsliche Anlage wie Tagesgeld oder Festgeld. Allerdings sollten Sie dabei bedenken, dass die Sparzinsen während der Darlehenslaufzeit auch deutlich sinken können und sie dann weniger Zinsen für die Anlage Ihrer künftigen Sondertilgungsbeträge bekommen. Zudem sollten Sie mit Ihrem bestehenden Kreditgeber vorab klären, ob Sie den angesparten Betrag bei einer Kreditverlängerung (Prolongation) ohne Zusatzkosten als Eigenkapital in die Anschlussfinanzierung einbringen können. Bei einer Umschuldung zu einem neuen Kreditgeber ist das ohne Probleme möglich.

Grundsätzlich gilt: je früher, desto besser. Wann eine Sondertilgung frühestens möglich ist, dazu gibt es aber keine einheitliche Regelung, sondern wird je nach Anbieter und Vertrag unterschiedlich gehandhabt. Bei manchen Banken ist eine Sondertilgung bereits im ersten Jahr der Laufzeit möglich, andere wiederum setzen eine Karenzzeit von einem bis zwei Jahren an. Sprich im ungünstigsten Fall können Sie erst im dritten Jahr der Laufzeit eine Sondertilgung tätigen.

Schweden

Schweden

Deutschland

Deutschland

Deutschland

DeutschlandEine Sondertilgung rechnet sich nur dann, wenn sie mit „freien“ zusätzlichen Geldmitteln bestritten wird. Wer noch weitere finanzielle Baustellen hat, sollte gut überlegen, ob es nicht besser wäre, diese Mittel zu diesem Zweck einzusetzen. Daher sollten Sie sich folgende Fragen stellen:

Sie sollten darauf achten, dass Sie stets „flüssig“ genug sind, um Ihren finanziellen Verpflichtungen nachzukommen. Wenn Sie die Fragen nicht eindeutig beantworten können, ist es besser, auf Sondertilgungen verzichten.

Im Folgenden beantworten wir Ihnen weitere Fragen zur Sondertilgung, die häufig gestellt werden.

Ob eine Sondertilgung auch bei Inflation sinnvoll ist, hängt von den jeweiligen Umständen ab. Grundsätzlich lohnt sich die Sondertilgung in Zeiten einer Inflation nicht, da das Geld in dieser Situation an Wert verliert. Während einer Inflation verteuern sich Waren und Dienstleistungen in einer Marktwirtschaft. Damit verringert sich die Kaufkraft des Geldes. Die Währung verliert folglich an Wert. Im Umkehrschluss bekommen Konsumenten weniger Produkte zum gleichen Preis. Auch für Kreditnehmer sinkt faktisch der Wert ihres Darlehens, dennoch müssen sie nach wie vor die gleiche Rate zurückzahlen. Nutznießer der Inflation sind Sie als Kreditnehmer daher nur, wenn auch Ihre Einnahmen steigen und Sie monatlich mehr Geld zur Verfügung haben, um Ihre Schulden zurückzuzahlen. Es bleibt jeweils abzuwägen, ob es trotz hoher Inflation für Sie lohnender wäre, verfügbares Geld anderweitig am Kapitalmarkt zu platzieren, um eventuell von höheren Renditen zu profitieren. Erzielte Erträge können Sie dann beispielsweise dazu nutzen, um es in eine Anschlussfinanzierung oder anfallende Reparaturen und Modernisierungen zu investieren.

Bei Darlehen mit einer Zinsbindung von mehr als zehn Jahren können Sie als Kreditkunde einseitig aus ihrem Darlehensvertrag aussteigen. Das bedeutet: Sie sind berechtigt, Ihr Darlehen mit einer Kündigungsfrist von sechs Monaten nach Ablauf von zehn Jahren ohne Zahlung einer Vorfälligkeitsentschädigung teilweise oder vollständig zu kündigen. Dabei handelt es sich um eine vorzeitige Kündigungsoption, die fälschlicherweise häufig als Sondertilgungsrecht bezeichnet wird. Dieses Kündigungsrecht ist im Bürgerlichen Gesetzbuch durch § 489 BGB verbrieft.

Möchten Sie innerhalb der vereinbarten Zinsbindungsfrist mehr tilgen als mit der Bank vereinbart oder eine außerplanmäßige Zahlung leisten, die nicht vertraglich abgesichert ist, fällt in der Regel eine sogenannte Vorfälligkeitsentschädigung an. Das gilt auch, wenn Sie Ihr Darlehen zur Immobilienfinanzierung insgesamt vorzeitig vor Ende der Laufzeit zurückzahlen möchten. Die Höhe der Vorfälligkeitsentschädigung ergibt sich aus dem Verlust, den der Kreditgeber wegen entgangener Zinseinnahmen erleidet.

Doch selbst in Fällen wie diesen kann es für den Kreditkunden besonders vorteilhaft sein, wenn er sich bei Abschluss des Darlehensvertrages ein Sondertilgungsrecht durch die Bank einräumen lässt. Denn auch zukünftige, bisher noch nicht ausgeübte Sondertilgungsrechte müssen im Fall einer vorzeitigen Rückzahlung des Darlehens bei der Berechnung der Vorfälligkeitsentschädigung berücksichtigt werden. Eine anderslautende Vertragsklausel sei unwirksam, entschied der Bundesgerichtshof (Urteil vom 19.1.2016, Aktenzeichen XI ZR 388/14).

Die Bank als Darlehensgeber muss danach fiktiv davon ausgehen, dass der Kreditkunde alle Sondertilgungsmöglichkeiten wahrgenommen hätte. Daher kann sie nur von einer entsprechend niedrigeren Restschuld als Berechnungsgrundlage für die Vorfälligkeitsentschädigung ausgehen. Der Betrag der jeweiligen Restschuld ergibt sich aus dem aktuellen Tilgungsplan.

Üblicherweise wird bei einem Baudarlehen für die gesamte Laufzeit eine gleichbleibende feste monatliche Rate vereinbart. Will der Kreditnehmer die Tilgung erhöhen, weil er beispielsweise durch eine Erbschaft ungeplant zu Geld kommt, so muss sich die Bank nicht auf diesen Deal einlassen. Denn ihr entgehen durch die zusätzliche Tilgung kalkulierte Zinseinnahmen und sie darf eine Vorfälligkeitsentschädigung berechnen. Daher ist eine vertraglich genutzte Sondertilgung meist vorteilhafter als ein Tilgungssatzwechsel. Denn dadurch entstehen für Sie keine Zusatzkosten.

Tilgungsleistungen im Rahmen einer Baufinanzierung können Sie generell nicht steuerlich geltend machen. Sollten Sie jedoch eine Immobilie bauen oder kaufen und anschließend vermieten, können sie die Darlehenszinsen für einen Bankkredit als Werbungskosten von der Steuer absetzen. Das Gleiche gilt, wenn sich in ihrem Privathaus ein gewerblich genutzter Bereich wie zum Beispiel ein Arbeitszimmer befindet. Für diesen Bereich können Sie die anfallenden Zinskosten anteilig absetzen.