Schweden

Schweden

Deutschland

Deutschland

Deutschland

DeutschlandAuf einen Blick

Kennen Sie das: In Ihrem Portemonnaie ist neben unterschiedlichem Plastikgeld immer weniger Bares? Kein Wunder, denn Bargeld verliert seit Jahren an Bedeutung. Im Jahr 2020 zahlten noch 84 Prozent der Befragten einer Statista-Studie mit Scheinen und Münzen, seit 2021 sind es konstant nur noch 72 Prozent. Dies zeigt zwar deutlich, dass das Ende des Bargeldes noch lange nicht in Sicht ist und es weiterhin das beliebteste Zahlungsmittel in Geschäften und Restaurants bleibt, dennoch gewinnen auch andere Zahlungsmittel immer mehr an Bedeutung.

Beispielsweise wächst seit Jahren gleichzeitig die Nutzung von bargeldlosen Zahlungsmitteln, sodass 55 Prozent der Befragten im Jahr 2024 eine Debitkarte und 31 Prozent eine Kreditkarte nutzen. Auch mobiles Bezahlen mit dem Smartphone wird immer beliebter.

Diese Verschiebung wirft wichtige Fragen auf: Welche Unterschiede bestehen zwischen den verschiedenen Kartenarten wie Girocards, Debitkarten und Kreditkarten? Und in welchen Situationen sollten Sie welche Karte bevorzugen?

Eine Debitkarte ist eine Bezahlkarte, die direkt mit einem Girokonto verknüpft ist und von Banken sowie Sparkassen ausgegeben wird. Der englische Begriff "Debit" bedeutet übersetzt "Lastschrift", "Abbuchung" oder "Soll". So wird auch jeder mit der Debitkarte bezahlte Euro zeitnah vom Konto abgebucht, oftmals noch am gleichen Tag oder sogar in Echtzeit. Ob Ihre Zahlkarte eine Debitkarte ist, erkennen Sie bei den meisten Exemplaren am Schriftzug "Debit".

Jede Girocard ist eine Debitkarte. Ursprünglich als EC-Karte bekannt, wurde diese im Jahr 2007 offiziell in Girocard umbenannt. Viele Verbraucherinnen und Verbraucher verwenden jedoch immer noch den Begriff EC-Karte oder Bankkarte, auch wenn es sich dabei eigentlich um eine Girocard handelt.

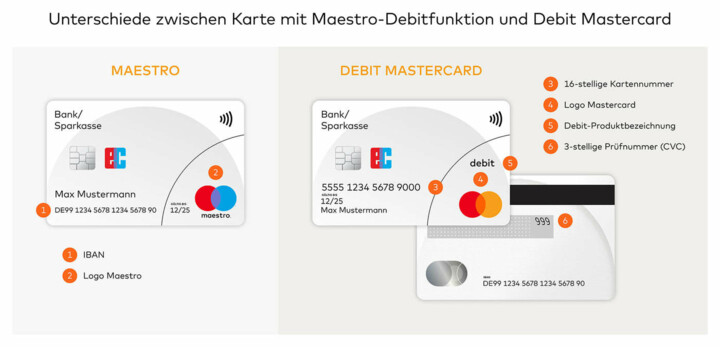

Die klassische Girocard war früher meist mit dem Maestro-Logo versehen, etwa bei Sparkassen, und ermöglichte das Abheben von Bargeld sowie bargeldloses Bezahlen in ganz Deutschland. Mit der Entscheidung von Mastercard, das Maestro-System einzustellen, wurden ab dem 1. Juli 2023 auf neuen Girocards alternative Zahlungsverfahren wie Debit Mastercard, Visa Debit oder V-Pay eingeführt. Das Zahlverfahren der Girocard bleibt dabei unverändert, erfährt jedoch eine wesentliche Erweiterung. Ähnlich wie auch bei klassischen Kreditkarten befindet sich auf einer Debitkarte von Mastercard oder Visa neben einer klassischen Kartennummer nun auch auf der Kartenvorderseite eine weitere 16-stellige Kartennummer samt dreistelliger Prüfziffer auf der Rückseite. Mit dieser können sie ähnlich wie mit einer Kreditkartennummer Zahlungen im Internet abwickeln.

Diese neuesten Änderungen, die unter dem Begriff “Co-Badging” bekannt sind, ermöglichen es Nutzerinnen und Nutzern der Girocard somit, ihre Karten ähnlich wie andere internationale Debitkarten einzusetzen, während sie gleichzeitig die Vorteile des deutschen Zahlungssystems weiterhin genießen können. Trotz dieser Neuerungen bleiben die grundlegenden Funktionen der Girocard unverändert, sodass weiterhin eine zeitnahe Abbuchung getätigter Zahlungen vom verknüpften Girokonto stattfindet.

In einem weiteren Artikel stellen wir Ihnen die Unterschiede zwischen Visa- und Mastercard vor.

Quelle: „Die EC-Karte unserer Zeit: Maestro geht, Debit Mastercard kommt“, Mastercard.com, 13. Juni 2023

Während Sparkassen, Volks- und Raiffeisenbank per se und weitere Anbieter wie C24, DKB, ING, Postbank, Hypovereinsbank, Commerzbank, Comdirect und die Consorsbank bei Bedarf gegen Entgelt noch die klassische Girocard anbieten und diese meist mit einem zweiten Zahlverfahren wie Debit Mastercard, Visa Debit oder V-Pay ausstatten, bieten folgende Girokonto-Anbieter lediglich reine Debitkarten an:

Debitkarten sind sehr beliebt im täglichen Zahlungsverkehr, doch sie bringen sowohl Vorzüge als auch Einschränkungen mit sich. Hier ein Überblick über die wichtigsten Aspekte:

Eine Kreditkarte ist ein Zahlungsmittel, das es Ihnen ermöglicht, Käufe auf Kreditbasis zu tätigen, wobei der ausgegebene Betrag später (meist nach einem Monat) zurückgezahlt wird. Der Verfügungsrahmen der Karte orientiert sich in der Regel am Gehalt des Karteninhabers. Kreditkarten werden nicht nur von Banken und Sparkassen, sondern auch von anderen Finanzdienstleistern angeboten.

Standardkreditkarten, wie sie von Banken und Sparkassen angeboten werden, kosten pro Jahr eine Gebühr zwischen 20 und 30 Euro. Goldene Kreditkarten, die oft ein umfangreiches Paket an Reisepolicen beinhalten, kosten zwischen 60 und 120 Euro im Jahr. Einige Banken bieten mittlerweile sogar nachhaltige Kreditkarten an.

In der Regel erhalten Sie bei Sparkassen sowie Volks- und Raiffeisenbanken zu Ihrem Girokonto bei Bedarf eine meist kostenpflichtige Kreditkarte. Bei folgenden Banken können Sie sogar eine Kreditkarte ohne bestehendes Girokonto beantragen:

Kreditkarten bieten flexible Zahlungsmöglichkeiten und können viele Vorteile im Alltag und auf Reisen mit sich bringen, jedoch bestehen auch einige Nachteile:

Fälschlicherweise werden Visa- und Mastercard-Debitkarten, die fast immer mit einem Girokonto verbunden sind, auch als Kreditkarten bezeichnet. Im Gegensatz zu Debitkarten, bei denen die Transaktionen direkt vom verknüpften Girokonto abgebucht werden, bieten Kreditkarten jedoch eine kostenfreie Zahlungsaufschub-Funktion. Wir haben für Sie die wesentlichen Unterschiede zusammengefasst.

| . | Debitkarte und Girocard mit Co-Badge | Kreditkarte |

|---|---|---|

| Nur in Verbindung mit einem Girokonto | Ja | Nein |

| Anbieter | Mastercard, Visa | Mastercard, Visa, American Express, Diners |

| Verrechnung der Umsätze | Umsätze werden direkt innerhalb von ein bis zwei Tagen vom dazugehörigen Girokonto abgebucht | Umsätze werden vom Kartenanbieter vorfinanziert, in der Kreditkartenabrechnung gelistet und im darauffolgenden Monat vom Referenzkonto abgebucht |

| Kredit | Höhe des Kontoguthabens bestimmt das Kartenlimit | Für den Kartenerhalt / Kreditrahmen ist eine Bonitätsprüfung notwendig |

| Kosten | In der Regel kostenlos bzw. in den Gebühren des jeweiligen Girokontos enthalten | Je nach Kreditkartentyp fallen unterschiedliche Jahresgebühren an |

| Akzeptanz | Weltweit / zum Teil Einschränkungen bei Autovermietungen und hochpreisigen Hotels | Weltweit / zum Teil Einschränkungen im deutschen bzw. lokalen Handel vor Ort |

| Online Payment | Ja | Ja |

| Apple Pay, Google Pay, Samsung Pay & Co. | Ja, wenn die gewünschte Pay-App von der kartenausgebenden Bank unterstützt wird. | Ja, wenn die gewünschte Pay-App vom Kartenanbieter unterstützt wird |

| Extras | Keine Zusatzleistungen | Extra-Leistungen wie Versicherungen, Cashback etc. |

Die Wahl zwischen einer Debit- und einer Kreditkarte hängt stark von Ihren persönlichen Finanzgewohnheiten und Bedürfnissen ab.

Debitkarten sind ideal für diejenigen, die ihre Ausgaben direkt kontrollieren möchten, da automatisch und in der Regel sofort eine Verrechnung mit Ihrem verknüpften Girokonto stattfindet und Sie somit nicht mehr Geld ausgeben, als Sie tatsächlich haben. Außerdem ist die Debitkarte meist kostenfrei, jedoch immer an ein bestehendes Girokonto gebunden.

Kreditkarten bieten dagegen finanzielle Flexibilität durch den kurzfristigen Kreditrahmen, den sie bereitstellen und die Option, diese auch bei einem anderen Anbieter als Ihrer Hausbank zu beziehen. Sie sind besonders nützlich in Notfällen oder für größere Anschaffungen, die Sie später zurückzahlen können. Zudem bieten sie oft zusätzliche Vorteile wie Reiseversicherungen oder Cashback-Programme. Einige Verbraucherinnen und Verbraucher nutzen Kreditkarten auch zum Sammeln von Punkten und Meilen. Für Reisende und diejenigen, die häufig im Ausland sind, können Kreditkarten zudem vorteilhafter sein, da sie beispielsweise weltweit bei Mietwagenbuchungen akzeptiert werden.

In einem weiteren Artikel auf biallo.de erklären wir Ihnen, wie Sie eine Kreditkarte kündigen können. Außerdem erfahren Sie, was es beim Kreditkarteneinsatz im Ausland zu beachten gibt.

Schweden

Schweden

Deutschland

Deutschland

Deutschland

DeutschlandDas folgende Video fasst die beschriebenen Unterschiede zwischen Girocard, Debit- und Kreditkarte für Sie in knapp fünf Minuten zusammen: