Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandAuf einen Blick

Die Erstfinanzierung Ihrer Immobilie läuft in absehbarer Zeit aus? Dann sollten Sie sich rechtzeitig um eine Anschlussfinanzierung kümmern. Schließlich gilt: Nur wer sich rechtzeitig informiert, kann Kostenvorteile erzielen. Außerdem kann der frühzeitige Abschluss eines Folgedarlehens teure Zinsüberraschungen ausschließen, falls die Zinsen unverhofft steigen. Wann ist der beste Zeitpunkt und wie läuft die Anschlussfinanzierung ab? Welche Aspekte sind bei der Darlehenssuche zu berücksichtigen und wie kann ich Kosten sparen? Dieser Ratgeber erklärt Schritt für Schritt, wie Sie bei der Anschlussfinanzierung am besten vorgehen.

Auf keinen Fall sollten Sie bis zum Ende ihrer laufenden Immobilienfinanzierung warten. Zwar wird Ihnen Ihre Bank spätestens drei Monate vor Ablauf der Zinsbindung ein Angebot zur Prolongation, also der Laufzeitverlängerung, unterbreiten. Dazu ist sie gesetzlich verpflichtet. Doch dieses Kreditangebot muss nicht unbedingt günstig sein. Schließlich spekuliert so manche Bank darauf, dass ihre Kunden bequem sind und mit möglichst geringem Aufwand die Anschlussfinanzierung unter Dach und Fach bringen wollen. Außerdem verbleibt dann nur wenig Zeit, um ein besseres Angebot zu finden.

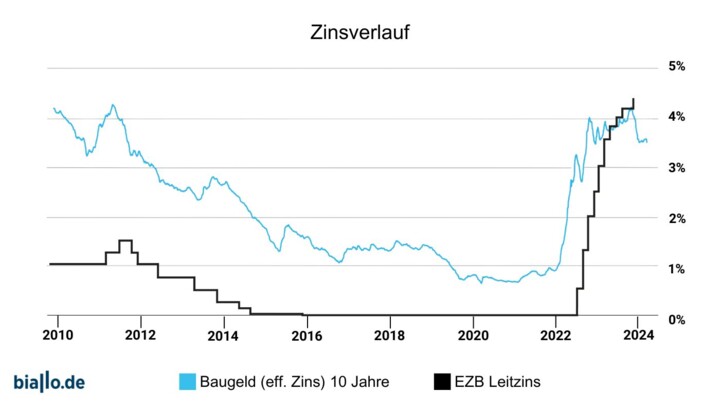

Halten Sie daher frühzeitig Ausschau nach einer passenden Anschlussfinanzierung. Bereits fünf Jahre vor Auslaufen der Erstfinanzierung kann ein intensiver Blick auf den Kreditmarkt und die Entwicklung der Bauzinsen lohnen. Die Zinsentwicklung unterliegt langfristigen Trends. Wichtige Parameter sind die Inflation, die Entwicklung der Leitzinsen sowie die Entwicklung der Zinsen am Anleihemarkt. Vereinfacht lässt sich sagen: Steigen die Leitzinsen, klettern auch die Bauzinsen nach oben und umgekehrt (siehe nachfolgende Grafik). Diesen Trend können Sie sich für Ihre Anschlussfinanzierung zunutze machen.

Einen festen, allgemeingültigen Zeitpunkt, ab dem Sie für Ihre Anschlussfinanzierung aktiv werden sollten, gibt es nicht. Für jede Eigentümerin und jeden Eigentümer stellt sich die Situation anders dar. Entscheidend ist die jeweilige Marktsituation, aber auch die Zeitspanne bis zum Auslaufen der Zinsbindung und nicht zuletzt Ihre persönliche Einschätzung und Ihr Sicherheitsbedürfnis. Die berühmte Glaskugel, wie sich die Zinsen entwickeln werden, hat natürlich keiner. Dennoch gibt es Indikatoren, die Ihnen die Entscheidung erleichtern können.

Das heißt für Sie: Verfolgen Sie die Zinsentwicklung und prüfen Sie, ob es sich für Sie lohnen kann, den Anschlusskredit vielleicht schon Jahre im Voraus abzuschließen. Der maximal früheste Zeitpunkt für die Fixierung der Anschlussfinanzierung sind fünfeinhalb Jahre vor Ablauf der Zinsbindung. Diese Zeitspanne ermöglichen sogenannte Forward-Darlehen.

Unser Tipp: Behalten Sie bei der Suche nach einer günstigen Anschlussfinanzierung stets die Inflations- und Leitzinsentwicklung sowie die Renditen der zehnjährigen Bundesanleihen im Auge. Letztere sind ein wichtiger Vorlaufindikator für die Bauzinsen. Zeigt der Trend nach unten, kann es sich lohnen, den Folgekredit noch nicht abzuschließen und auf eine weitere Zinsvergünstigung zu warten. Sind die Zinsen im Vergleich zum langjährigen Mittel sehr niedrig, verharren an einem Tiefpunkt oder zeigt der Trend bereits wieder nach oben, dann spricht vieles für eine schnelle Zinsfestschreibung, um höhere Sollzinsen in der Folgezeit zu vermeiden.

Wenn Sie eine Anschlussfinanzierung benötigen, haben Sie dafür grundsätzlich drei Optionen, die wir Ihnen im Folgenden kurz vorstellen.

Dieses spezielle Darlehen entspricht vom Prinzip her einer klassischen Baufinanzierung mit den Parametern Laufzeit, Zinsbindung, Sollzinsen, Tilgungshöhe et cetera. Die Besonderheit besteht darin, dass Sie ihre Anschlussfinanzierung weit vor dem Auslaufen des Erstkredits vertraglich festschreiben können. Je nach Bank und Zinssituation geht dies bis zu 66 Monate im Voraus. Angenommen Ihre Baufinanzierung endet in 36 Monaten, dann können Sie mittels dieses Vorab-Darlehens den Folgekredit bereits heute unter Dach und Fach bringen. Sind die Marktzinsen niedrig, sichert das Forward-Darlehen günstige Kreditkonditionen für später.

Gut zu wissen: Eine bestehende Baufinanzierung können Sie nach mindestens zehn Jahren Laufzeit jederzeit mit einer Frist von sechs Monaten kostenlos kündigen (§ 489 Abs. 1 BGB).

Forward-Darlehen gibt es allerdings nicht zum Nulltarif. Je nach Anbieter und Vorlaufzeit können Aufschläge auf die jeweils aktuellen Zinskonditionen anfallen. Mit welchem Aufpreis Sie bei einem Forward-Darlehen genau rechnen müssen und welche Sparmöglichkeiten bestehen, erfahren Sie im Abschnitt Kosten der Anschlussfinanzierung.

Endet Ihr Erstkredit bereits in wenigen Monaten, dann ist ein Forward-Darlehen nicht das richtige Instrument. Bei kurzfristiger Kreditverlängerung kommt die sogenannte Prolongation ins Spiel (lateinisch: prolongare = verlängern). Gemeint ist damit die Verlängerung der Baufinanzierung bei der bisherigen Bank. Das lohnt sich, wenn die Bank ein gutes Zinsangebot macht. Oft können Sie Zinsnachlässe erzielen, denn die Bank geht mit der Anschlussfinanzierung ein geringeres Risiko ein als im Neugeschäft, schließlich ist die Darlehenssumme inzwischen gesunken.

Wichtig: Achten Sie darauf, ob Zusatzkosten entstehen. Denn startet die Anschlussfinanzierung erst in fünf oder sechs Monaten, können sogenannte Bereitstellungszinsen anfallen. Das heißt, die Bank berechnet monatlich Zinsen für die Bereitstellung des Kreditbetrags. Wie hoch diese ausfallen, erfahren Sie im Abschnitt Kosten der Anschlussfinanzierung.

Legt die Bank Ihnen ein überteuertes Prolongationsangebot vor, sollten Sie sich nicht vor einem Bankwechsel scheuen. Holen Sie ohne Zögern Alternativangebote von anderen Banken und Kreditvermittlern ein und vergleichen Sie diese mit dem Kreditvorschlag Ihrer Bank. Bereits wenige Zehntel Unterschied summieren sich über die Jahre zu einem großen Betrag. Mit einer Umschuldung des Baukredits können Sie häufig viel Geld sparen.

Die Kosten für die Kreditumschuldung sollten kein Hinderungsgrund für einen Bankwechsel sein, denn eine Grundschuldabtretung kostet in der Regel nur wenige hundert Euro und bringt im Zweifelsfall mehr als eine ungünstige Prolongation. Welche Kosten bei der Umschuldung zu einer neuen Bank entstehen können und welche Sparmöglichkeiten bestehen, dass erfahren Sie im Abschnitt Kosten der Anschlussfinanzierung.

Die Zinsen für die Anschlussfinanzierung Ihres Immobilienkredits richten sich vorrangig nach dem aktuellen Zinsniveau am Anleihe- beziehungsweise Pfandbriefmarkt. Mit sogenannten Pfandbriefen refinanzieren Banken ihre ausgegebenen Hypothekendarlehen. Zusätzlich beeinflussen individuelle Komponenten wie die gewünschte Kreditlaufzeit oder die Bonität des Kreditnehmers den Darlehenszins. Um zu erfahren, mit welchem Zinssatz Sie aktuell rechnen können, sollten Sie mit Ihrer Bank sprechen und ein konkretes Darlehensangebot einholen.

Um sich einen Überblick über die aktuelle Zinssituation am Gesamtmarkt zu verschaffen bietet sich der Biallo-Index für Baugeld an. Im interaktiven Chart können Sie auswählen, welche Zinskurve Sie sehen möchten, zum Beispiel das Zinsniveau für Baufinanzierungen mit fünf-, zehn- oder 15-jähriger Zinsbindung.

Mittels der Indexkurve können Sie die Höhe des aktuellen Zinsniveaus im Zeitvergleich einschätzen. Die Baugeld-Indizes bilden die historischen Zinsverläufe, rückwirkend für die vergangenen 15 Jahre ab. Damit bekommen Sie ein Gefühl, ob die Finanzierung im Verhältnis zu früheren Marktlagen teuer oder preiswert ist und welche Tendenz sich abzeichnet.

Anhand des historischen Zinsverlaufs sehen Sie, dass die Bauzinsen mit Beginn des Jahres 2022 kräftig nach oben gestiegen sind – eine Folge der hohen Inflation und daraus resultierenden Markterwartungen auf eine Straffung der Geldpolitik seitens der Europäischen Zentralbank (EZB), die Anfang Juli 2022 den Leitzins zum ersten Mal seit elf Jahren anhob.

Der Zinsanstieg wirkte sich auch auf die Anschlussfinanzierung aus. Aktuell liegen die Zinsen für zehnjährige Baukredite im Schnitt bei rund 3,50 Prozent (Stand 15. März 2024). Damit notieren die Zinsen zwar deutlich höher als im Mittel der vergangenen 15 Jahre, im Vergleich zum Herbst 2023 sind sie jedoch spürbar gesunken. Das bisherige Hoch im aktuellen Zinszyklus datiert vom 31. Oktober 2023 bei 4,22 Prozent, was zum damaligen Zeitpunkt ein Zwölfjahreshoch bedeutete.

Zusätzlich zum durchschnittlichen Zinsniveau sollten Sie die aktuellen Konditionen über unseren Baufinanzierungsvergleich durchführen, mit dem Sie mehr als 100 Angebote von Banken, Versicherern und Finanzmaklern miteinander vergleichen können. Auf diese Weise erhalten Sie detaillierte Informationen über die günstigsten Offerten am Markt und können bei den für Sie passendsten Anbietern individuelle Darlehensanfragen stellen. Nutzen Sie auch unseren Forward-Darlehen-Vergleich. Anhand der Effektivzinsen und der Gesamtkosten erkennen Sie die preiswertesten Anbieter und können diese mit dem Angebot Ihrer bestehenden Bank vergleichen.

Nach dem deutlichen Zinsrutsch im vierten Quartal haben sich die Bauzinsen konsolidiert und seit Jahresanfang einen Seitwärtstrend ausgebildet. Laut Biallo-Umfrage vom Januar 2024 unter elf großen Kreditinstituten und Vermittlern erwartet die Mehrheit, nämlich sieben von elf befragten Experten, dass der Seitwärtstrend im weiteren Jahresverlauf anhalten wird, auch wenn die Schwankungsbreite (Volatilität) zunehmen könnte. Steigenden Zinsen bis Jahresende hat niemand auf der Rechnung, zumal die EZB bereits angedeutet hat, dass sie die Leitzinsen in den nächsten Monaten senken wird.

Ausblick: Die Inflation ist in Deutschland weiter auf dem Rückzug. Im Februar 2024 sank die Inflationsrate auf 2,5 Prozent gegenüber dem Vorjahresmonat. Die EZB-Volkswirte haben ihre Inflationsprognose für die EU Anfang März gesenkt. Für dieses Jahr soll die Teuerungsrate im Schnitt nur noch bei 2,3 Prozent liegen (zuvor: 2,7 Prozent). Für 2025 werden 2,0 Prozent erwartet (zuvor: 2,1 Prozent). Tendenziell also gute Nachrichten für Immobilienkäufer und Anschlussfinanzierer, denn die sinkende Inflation wird über kurz oder lang zu Zinssenkungen beim Euro-Leitzins führen und damit auch die Kreditzinsen beeinflussen. Experten halten spätestens ab Sommer 2024 erste Zinsschritte für möglich. Entscheidend dafür dürften die Entwicklung der Preise sowie die weitere wirtschaftliche Entwicklung in der Euro-Zone sein. Mittel- bis langfristig werden die Baugeldzinsen weiter schwanken, es spricht aber vieles dafür, dass die Tendenz abwärts zeigt.

Bei der Anschlussfinanzierung können Kosten anfallen, müssen aber nicht. Entscheidend ist, für welche Art des Anschlussdarlehens und für welchen Anbieter Sie sich entscheiden.

Wählen Sie die Prolongation, also die Kreditverlängerung bei Ihrer Bank, entstehen keine zusätzlichen Gebühren, wenn die Anschlussfinanzierung binnen zwei oder drei Monaten startet. Beginnt die Anschlussfinanzierung jedoch erst in fünf oder sechs Monaten, können sogenannte Bereitstellungszinsen anfallen. Das heißt, die Bank berechnet monatlich Zinsen für die Bereitstellung des Kreditbetrags. Bei den meisten Kreditinstituten beginnt die Zinserhebung nach Ablauf von zwei oder drei Monaten. Die Kreditinstitute berechnen dann zwischen 0,1 und 0,25 Prozent Zinsen pro Monat für den nicht abgerufenen Darlehensbetrag. Das kann schnell einige hundert Euro kosten.

Beispiel: Ein Folgedarlehen über 200.000 Euro kostet bei einem Bereitstellungszins von 0,25 Prozent 500 Euro pro Monat. Startet der prolongierte Kredit in fünf Monaten und gewährt die Bank drei Monate bereitstellungsfreie Zeit, dann zahlen Sie für zwei Monate insgesamt 1.000 Euro an Bereitstellungzinsen.

Solche Zinsen können Sie vermeiden. Möglich ist dies mit Kreditinstituten, die nicht nur für die ersten zwei oder drei Monate auf Bereitstellungszinsen verzichten, sondern für eine längere Zeit. So berechnen zum Beispiel Allianz, 1822 Direkt und viele PSD- und Sparda-Banken bis zu zwölf Monate keine Bereitstellungszinsen. Bei manchen Anbietern wie zum Beispiel Debeka oder PSD-Bank Nürnberg sind sogar bis zu 24 Monate als bereitstellungszinsfreie Zeit möglich.

Wählen Sie eine frühzeitige Darlehensverlängerung per Forward-Darlehen, können Zins-Aufschläge die Anschlussfinanzierung verteuern. Die Banken berechnen monatlich einen Aufpreis auf die aktuellen Zinskonditionen. Der Zinsaufschlag kann je nach Anbieter und Überbrückungszeit 0,01 bis 0,05 Prozent pro Wartemonat betragen. Startet das Anschlussdarlehen beispielsweise in 24 Monaten und berechnet die Bank pro Monat 0,02 Prozent Aufschlag, würde der Aufpreis auf die aktuellen Konditionen – abzüglich von drei Freimonaten – 0,42 Prozent betragen. Liegen die Kreditzinsen zum Beispiel bei 3,0 Prozent, dann würde die Anschlussfinanzierung somit 3,42 Prozent Zinsen kosten.

Forward-Darlehen sind quasi eine Wette auf die Zinsentwicklung in der Zukunft und erfordern eine gute Abwägung, ob sich der Zinsaufschlag lohnt oder nicht. Schließlich sind die Kreditverträge bindend. Einmal abgeschlossen, gibt es in der Regel kein Zurück.

Die ersten drei Monate bis zum Start des Forward-Darlehens sind in der Regel aufschlagfrei. Zahlreiche Banken bieten auch längere aufschlagfreie Zeiten. So verzichten zum Beispiel Allianz, Comdirect, ING, Santander Bank sowie zahlreiche Sparda- und PSD-Banken bis zu zwölf Monate auf Forward-Aufschläge. Bei zwei Jahren Vorlaufzeit, würden Sie also nur für ein Jahr Forward-Zinsen zahlen.

Gut zu wissen: Nicht allein die Zinskonditionen entscheiden über eine günstige Anschlussfinanzierung. Wichtig ist, dass das Gesamtkonzept für die Folgefinanzierung passt. So sollten zum Beispiel Sondertilgungen erlaubt sein oder die Möglichkeit, während der Zinsbindung den Tilgungssatz zu ändern. Passen die Rahmenbedingungen nicht optimal zu Ihren Wünschen, sollte Sie ausloten, ob Sie nachverhandeln können oder sich für einen anderen Kredit beziehungsweise einen anderen Anbieter entscheiden.

Führen Sie die Anschlussfinanzierung bei einer anderen Bank fort, muss die bestehende Grundschuld auf das neue Kreditinstitut übertragen werden. Dies kann entweder mittels Löschung und Neueintrag der Grundschuld geschehen oder über eine Grundschuldabtretung. Da beide Varianten über den Notar und das Grundbuchamt geschehen, entstehen Kosten. Die Höhe der Gebühren richtet sich danach, für welche Lösung Sie sich entscheiden.

Faustregel: Der Bankwechsel mittels Grundschuldabtretung lohnt sich, wenn der Zinssatz der alternativen Baufinanzierung mehr als 0,2 Prozentpunkte unter der angebotenen Prolongation liegt. Betrachten Sie neben den Zinskosten aber auch die Nebenbedingungen wie Sondertilgungsrechte oder die Möglichkeit des Tilgungssatzwechsels während der Laufzeit.

Läuft die Zinsbindung Ihrer Baufinanzierung aus und ist das Darlehen noch nicht getilgt, dann benötigen Sie eine Anschlussfinanzierung. Egal, ob Sie sich für die Prolongation Ihres Kredits, für ein Forward-Darlehen oder für eine Anschlussfinanzierung bei einer anderen Bank entscheiden, in jedem Fall sollten Sie die Konditionen, die Kosten und die Nebenbedingungen des Folgekredits genau prüfen. So gehen Sie dabei vor:

Der Abschluss einer Anschlussfinanzierung kann von wenigen Tagen bis zu mehreren Wochen dauern. Entscheidend ist, ob Sie Ihrer bisherigen Bank treu bleiben und die Anschlussfinanzierung dort abschließen oder ob Sie die Bank wechseln. Die Finanzierung beim bisherigen Kreditinstitut dauert in der Regel nur wenige Tage, denn die Bank kennt Sie bereits. Sie verfügt über alle Daten, kennt Ihre finanziellen Verhältnisse und hat die erforderlichen Unterlagen bereits geprüft. Jetzt muss nur noch über die neuen Konditionen verhandelt werden.

Wechseln Sie das Bankhaus, sieht die Sache anders aus. Die Bank muss das Objekt prüfen, eventuell ein Wertgutachten anfordern sowie alle Daten und Unterlagen neu aufnehmen, sie muss Ihre Kreditwürdigkeit prüfen, Einblick in das Grundbuch nehmen und den aktuellen Darlehensauszug checken. Je nach Umfang der Prüfung und der individuellen Verhältnisse können bis zur Auszahlung des Folgedarlehens mehrere Wochen vergehen, im Extremfall bis zu zwölf Wochen oder länger.

Die Unterlagen, die Sie für eine Anschlussfinanzierung benötigen, lassen sich in zwei Kategorien unterteilen: Unterlagen zu den persönlichen Verhältnissen und Unterlagen zum Finanzierungsobjekt. Vor allem bei der Umschuldung zu einer neuen Bank werden viele Unterlagen benötigt, denn das Kreditinstitut behandelt Ihre Kreditanfrage wie eine Neufinanzierung.

Unterlagen zu den persönlichen Verhältnissen:

Immobiliendarlehen sind nach dem Auslaufen der Erstfinanzierung nur selten vollständig zurückgezahlt. Aufgrund der hohen Kreditbeträge sind häufig nur 20 oder 30 Prozent der Kreditsumme getilgt. Bei einem anfänglichen Darlehensbetrag von beispielsweise 400.000 Euro wären abzüglich 20 Prozent Tilgung also noch 320.0000 Euro offen.

Bevor Sie für diese Summe eine Anschlussfinanzierung vereinbaren, sollten Sie überlegen, ob nicht eine Teilrückzahlung des offenen Betrags möglich ist. Mit einer Zwischentilgung können Sie ihre Finanzierungskosten, die Kreditlaufzeit und die Finanzierungsrisiken deutlich senken. Vielleicht haben Sie im Lauf der Erstfinanzierung eine Erbschaft gemacht, eine Abfindung bekommen oder es wurde Ihnen eine Lebensversicherung ausgezahlt – jeder signifikante Betrag hilft schneller von den Schulden herunterzukommen. Wie eine Teilrückzahlung Kosten und Laufzeit verringern, zeigt folgendes Beispiel.

Beispiel: Der Restkredit nach der Erstfinanzierung beträgt 320.000 Euro. Sie vereinbaren eine Anschlussfinanzierung über 15 Jahre. Die anschließend noch offene Restschuld möchten Sie durch eine ausgezahlte Lebensversicherung tilgen. Im Vergleich dazu: Sie vereinbaren mit Ihren Eltern eine vorgezogene Erbschaft von 100.000 Euro und verwenden diesen Betrag zur Teilrückzahlung. Dadurch sinkt der Kreditbedarf für die Anschlussfinanzierung auf 220.000 Euro. Sie können die monatliche Kreditrate nun deutlich absenken (Anschlusskredit A) oder in gleicher Höhe beibehalten (Anschlusskredit B).

| . | Anschlusskredit A ohne Teilrückzahlung | Anschlusskredit B mit Teilrückzahlung | Anschlusskredit C mit Teilrückzahlung |

| Kreditbedarf | 320.000 € | 220.000 € | 220.000 € |

| Sollzinsbindung | 15 Jahre | 15 Jahre | 11 Jahre, 10 Monate |

| Sollzins | 3,50 % | 3,50 % | 3,50 % |

| Anfangstilgung | 3,0 % | 4,0 % | 6,0 % |

| Monatsrate | 1.733,33 € | 1.375,00 € | 1.741,67 € |

| Jährliche Sondertilgung | 2.000 € | 2.000 € | 2.000 € |

| Ratenzahlungen insgesamt | 311.999,40 € | 247.500,00 € | 247.004,89 € |

| Zinszahlungen insgesamt | 114.218,17 € | 65.470,37 € | 49.004.89 € |

| Sondertilgungen insgesamt | 30.000 € | 30.000 € | 22.000 € |

| Restschuld | 92.218,77 € | 7.970,37 € | 0,00 € |

| Zeit bis zur Volltilgung1 | 19 Jahre, 5 Monate | 15 Jahre, 6 Monate | 11 Jahre, 10 Monate |

| Gesamtkosten2 | 434.218,17 € | 385.470,37 € | 369.004,89 € |

Quelle: biallo.de, Tilgungsrechner; 1Es wird ein gleichbleibender Zinssatz in Höhe von 3,50 Prozent nach Ablauf der Zinsbindung unterstellt; 2Summe aus Teilrückzahlung (nur bei Anschlusskredit B und C), Ratenzahlungen, Sondertilgungen und Restschuld (nur bei Anschlusskredit A und B)

Ergebnis Anschlussfinanzierung B: Die niedrigere Kreditsumme beim Anschlusskredit B verringert Ihre Restschuld im Vergleich zur Anschlussfinanzierung A um rund 84.250 Euro. Zugleich sinkt die Darlehenslaufzeit bis zur vollständigen Kredittilgung um etwa vier Jahre, wenn man nach Ablauf der Zinsbindung einen jeweils gleichbleibenden Zinssatz unterstellt. Im Ergebnis hätten Sie Ihren Baukredit fast getilgt und wären so gut wie schuldenfrei. Positiver Nebeneffekt: Die Monatsrate sinkt deutlich, obwohl die Tilgungsrate von 3,0 auf 4,0 Prozent erhöht wurde. Zugleich verringern sich die Gesamtkosten um knapp 49.000 Euro!

Ergebnis Anschlussfinanzierung C: Wenn Sie die monatliche Rate im Vergleich zur Anschlussfinanzierung A nicht absenken, sondern in etwa gleich belassen, dann ermöglicht Ihnen das eine Anfangstilgung von sechs Prozent. Im Ergebnis ist die Anschlussfinanzierung bereits nach elf Jahren und zehn Monaten getilgt, die Restschuld liegt bei null. Die Gesamtkosten fallen um gut 65.000 Euro günstiger aus als bei Anschlussfinanzierung A. Im Vergleich zur Anschlussfinanzierung B liegt die Ersparnis bei rund 16.500 Euro.

Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandIm Folgenden beantworten wir Ihnen weitere Fragen zum Thema Anschlussfinanzierung, die häufig gestellt werden.

Verpassen Sie den rechtzeitigen Abschluss einer Anschlussfinanzierung, zum Beispiel weil Sie krank sind oder weil sich der Wechsel zu einer anderen Bank hinzieht, geht die Welt nicht unter. Vielmehr läuft die Finanzierung bei der bisherigen Bank zunächst weiter. Allerdings nicht mehr zu den bestehenden Konditionen, sondern als variabel verzinster Immobilienkredit, schließlich ist die Zinsbindung ausgelaufen. Dabei werden die aktuellen Marktzinsen zugrunde gelegt – dies kann je nach Marktlage billiger oder teurer sein als die Zinsen für den Erstkredit. Die variablen Zinsen können jederzeit an veränderte Marktgegebenheiten angepasst werden. Das variable Darlehen läuft so lange weiter, bis Sie eine Anschlussfinanzierung vereinbaren oder das Darlehen zu einer neuen Bank umgeschuldet wird. Die Kündigungsfrist für variabel verzinste Immobiliendarlehen beträgt drei Monate.

Lehnt Ihre Bank die Anschlussfinanzierung ab, hat das oft den Grund, dass das Geldhaus Ihre Bonität oder Ihre Zahlungsmoral als nicht ausreichend einschätzt. Verschiedene Gegebenheiten können dazu führen, dass die Bank die Anschlussfinanzierung verweigert:

Möchten Sie dennoch bei der bisherigen Bank weiterfinanzieren, ist es wichtig, dass Sie den Ablehnungsgrund für die Anschlussfinanzierung erfahren. Nur so können Sie tätig werden und versuchen, die Ursache aus der Welt zu räumen und Ihre Bonität zu verbessern. Diese Maßnahmen können helfen, Ihre Bonität zu verbessern:

Auch bei einem oder mehreren negativen Schufa-Einträgen kann die Bank die Anschlussfinanzierung verweigern. Geschieht dies, sollten Sie nicht die Flinte ins Korn werfen und nicht überstürzt zu einer anderen Bank wechseln. Vielmehr sollten Sie eine Anfrage bei der Schufa stellen, ob der negative Eintrag nicht gelöscht werden kann. Dies ist möglich, wenn es sich um einen Falscheintrag handelt oder wenn die Karenzzeit für diesen Vorfall abgelaufen ist. Die Schufa muss dann aktiv werden und den Eintrag löschen, sodass sich dieser nicht mehr negativ auf Ihre Bonität auswirkt. Manchmal genügt es bereits, überflüssige Konten oder Kreditkarten zu kündigen und so den Schufa-Score zu verbessern.

Diese Frage ist komplex. Hier kommt es entscheidend darauf an, wie hoch die zu finanzierende Restschuld ist, wie hoch die Zinsen am Markt ausfallen, wie Ihre finanzielle Situation aussieht und welches Alter Sie inzwischen erreicht haben. Als Faustformel bieten sich einige Grundsätze an, die Sie berücksichtigen sollten:

Diese Frage beinhaltet drei Aspekte:

Deutschland

Deutschland

Schweden

Schweden

Deutschland

Deutschland