Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandAuf einen Blick

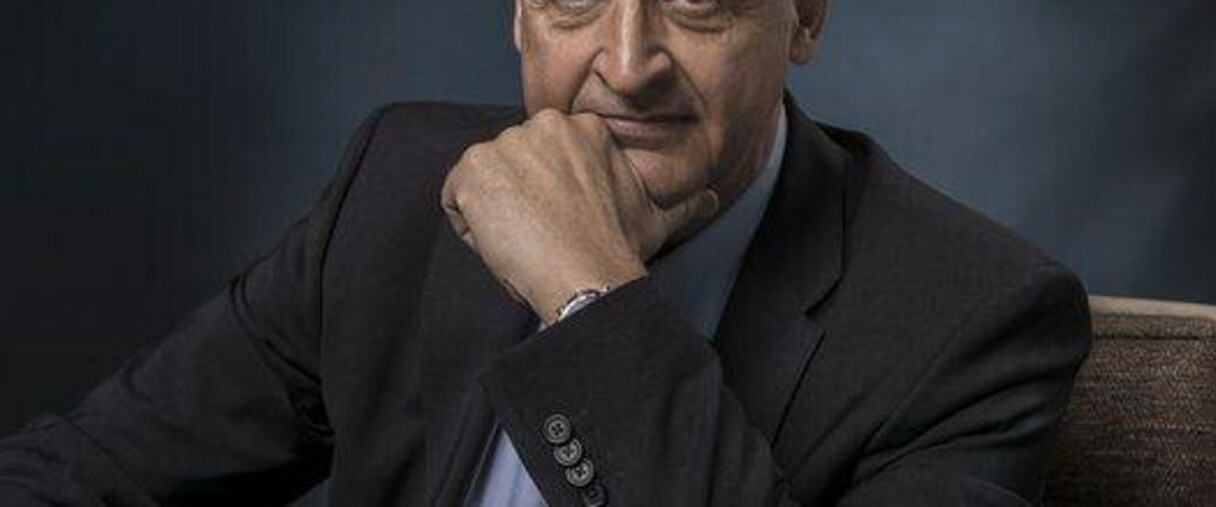

Die internationalen Aktienmärkte stehen heftig unter Druck. Anleger sind nervös und fragen sich, ob das jüngste Börsenbeben nur vorübergehend ist oder schon der Beginn eines Bärenmarktes. Der ehemalige Hedgfondsmanager Florian Homm (www.florianhommlongshort.ch) hat die aktuellen Entwicklungen bereits im März 2017 im Interview mit biallo.de vorhergesehen. Grund genug, um bei ihm nachzufragen.

Herr Homm, wie ist der jüngste Ausverkauf an den Aktienmärkten zu erklären?

Florian Homm: Wir haben das Szenario bereits in unserem Buch "Erfolg im Crash" und in unserem Börsenbrief angekündigt. Es geht um den größten Tsunami, was die Refinanzierung auf Staatsebene und bei Unternehmungen betrifft. Wir sind in einem kleinen Zinsschock-Szenario, das ausarten kann. Die laszive Geldpolitik hat dafür gesorgt, dass bei der globalen Renditejagd Länder und Unternehmen in Hartwährungen Schulden aufgenommen haben, mit denen sie nicht klar kommen, wenn sie in Schwierigkeiten geraten. In unserem Buch haben wir zum Beispiel auch vorausgesehen, dass die türkische Lira aufs Dach bekommt und die türkische Börse abschmiert.

Die sogenannten Börsenkommentatoren üben sich nur noch in Zweckoptimismus. Sie waren vor einem Jahr bullisch mit einem Dax-Ziel 15.000 und jetzt bekommt man die Quittung. Das ganze analytische Umfeld hat sich auf eine endlos lange Intervention der Zentrabanken verlassen und ist jetzt verlassen. Man kann Italien nicht in den Griff bekommen, China und Japan haben große Probleme. In den USA hat man ein Haushaltsdefizit im kommenden Jahr, das den Crash-Jahren 2009 und 2012 entspricht. Das ist einfach geldpolitisch grob fahrlässig und jetzt wird die Rechnung bezahlt. Unternehmen werden ja auch nach dem abgezinsten Cash-Flow bewertet. Und wenn sie einen höheren Zinssatz einsetzen, dann fallen natürlich die Werte, welche die höchste Bewertung haben – siehe Russel 2000 und TecDax. Die werden jetzt abgeschlachtet. Und wir sind netto short.

Mit ihrer Prognose bei unserem Interview im März 2017 haben Sie voll ins Schwarze getroffen, nämlich dass der Dax bis Anfang 2018 durchaus neue Höchststände erreichen kann, womit aber dann auch das Ende der Party eingeläutet wird.

Homm: Das ist eine Punktlandung, einfach perfekt. Das Traurige an der ganzen Sache ist, dass die meisten Anleger nicht "Total Return" denken. Wir haben eine Liste der 220 größten Unternehmen erstellt, die wir jetzt noch mal um 300 erweitern werden, da steht genau drin, welche Unternehmen am meisten fallen werden und welche Aktiengesellschaften man im Moment überhaupt haben darf. Die meisten Leute sind bärisch, aber schauen Sie sich die Portfolios an, die sind long bis zum Umfallen. Keine Absicherung, keine Cashquote, kein Gold. In so einem Umfeld trennt sich natürlich auch die analytsiche Spreu vom Weizen.

Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandAber die Fed dürfte doch nach den jüngsten Zinserhöhungen wieder genügend Pfeile im Köcher haben.

Homm: Das ist wie im Kino: Nach dem ersten Mal kennen Sie den Film. Und wenn Sie den Film noch zwei- oder dreimal anschauen, ändert sich das Ende nicht. Genauso ist es mit QE4 oder QE5 (geldpolitische Lockerung, Anm. d Red.). Die derzeitige Wirtschaftserholung ist die längste, aber auch schwächste, die Amerika je hatte. Und jetzt soll noch mal QE4 helfen? Das ändert doch nichts an den Firmen, die bescheidene Bilanzen haben und in der nächsten Rezession von Investmentgrade auf Junk Bonds runtergehen oder wie gerade Mattress Firm – der größte Matratzen-Hersteller der USA – pleitegehen, weil sie die Zinsen nicht mehr bedienen können. Das fängt doch gerade erst an.

Glauben Sie wirklich, dass es noch mal so einen Crash gibt wie 2008/2009 und die Märkte um 50 Prozent einbrechen?

Homm: Die Fallhöhe ist natürlich sensationell. 82 Prozent der Gewinnsteigerungen von 2007 bis heute beruhen nur auf den niedrigen Zinskosten. Von wegen, alles ist dynamisch, alles wächst und alles ist toll! Das ist kompletter Bullshit! Wenn jetzt die Zinsen steigen, wird das vielen ganz schön wehtun. Die Lohnkosten steigen ja auch und die Energiekosten sind auch nicht gerade ohne, dank dem Vorgehen der USA im Iran. Das Chance-Risiko-Verhältnis ist hundsmiserabel. Wir haben immer gesagt, 2019 rumpelt es richtig, von daher sind wir voll im Plan. Man muss fairerweise aber auch sagen, dass der September und Oktober generell schwierige Börsenmonate sind und sich viele Faktoren kumulieren. Da gehört auch immer ein wenig Glück dazu, zumindest im spezifischen Timing, in der Bandbreite weniger. Und je mehr Sie sich bemühen, desto mehr Glück haben Sie auch.

Gibt es ein Ziel, wo Sie Ihre Short-Positionen wieder auflösen würden? Nach dem Motto von Rothschild: "Zeit für Käufe ist, wenn Blut in den Straßen fließt"…

Homm: In jedem Fall muss man aufpassen, dass man nicht ins fallende Messer greift und sich die Finger blutig schneidet. Außerdem verlaufen Crashs meist nicht linear. Wir haben Negativzinsen in Europa und daher keinen Handlungsspielraum. Wir haben weltweit mehr als fünf Billionen Zombi-Kredite. Die Bankenlandschaft Europas ist durchflutet mit Zombi-Banken. Wir haben allein in Deutschland eine Billion Euro an Forderungen in Form von Target-2-Salden, die immer fragwürdiger werden, und alle meinen, es ist nur eine Korrektur. Also da gibt es schon ein paar ernstere Themen: Zum Beispiel, dass sich die Hartwährungs-Verschuldung der Schwellenländer seit 2009 versiebenfacht hat! Das muss man erst mal abbauen.

Und wie viel Abwärtspotenzial sehen Sie genau? 30, 40 oder sogar 50 Prozent?

Homm: Wir gehen von einem Crash-Szenario aus mit einer äußerst schwierigen Erholung, also keiner schnellen. Dafür haben wir zu viele systemische Probleme, die wir nur vor uns herschieben. Deshalb ist die Fallhöhe größer als 2008/2009. Die Zinsen steigen zwar nur langsam im Moment, aber die Verschuldung ist höher. Das heißt, dass ein geringer Zinsanstieg denselben Effekt hat, als würden wir von drei auf sechs Prozent steigen. Da reichen schon viereinhalb Prozent. Amerikanische Hypothekensätze sind jetzt schon teilweise bei fünfeinhalb Prozent. Das dämpft! Da muss man sich die Arbeit machen und die schon klinisch toten Kandidaten auf der Short-Seite raussuchen und auf der Long-Seite die Unternehmen, die in einem Crash und schlechtem Wirtschaftsumfeld es trotzdem schaffen, ihre Umsätze und Gewinne zu steigern. Aber auf jeden Fall keine überteuerten Indizes wie der Russel 2000!

Verraten Sie uns zwei, drei Kandidaten, die sich in einer möglichen Rezession trotzdem noch gut schlagen werden?

Homm: Der beste Performer in unserer Liste der 220 größten Unternehmen der Welt – ohne Asien – hat im Crash 2008/2009 "nur" 20 Prozent verloren. Alles unter 30 Prozent Verlust war schon gut.

Den einen wollen Sie uns aber nicht verraten…

Homm: Nein. Ich mache so viel Pro-bono-Arbeiten, das hat auch seine Grenzen.

Sie hatten anfangs auch Gold angesprochen. Der Goldpreis zeigt sich in den vergangenen Wochen zwar stabil. Dennoch hätte man sich in diesem Jahr etwas mehr erwarten können. Was meinen Sie?

Homm: Wir haben unser Gold-Exposure seit Jahresanfang von 20 Prozent gegen Null gefahren, weil Gold schlecht läuft bei hoher realer Verzinsung und das ist der Schlüssel zum Gold-Investment. Die Zeit für Gold kommt vielleicht nicht jetzt, aber auf Sicht von zwei bis sieben Jahren. Da müssen Sie dann aber nicht Gold haben, sondern die Unternehmen, die von einem steigenden Goldpreis profitieren. Gold wirft keine Dividende ab, das ist seine große Schwäche. Wenn es aber zu QE4 oder QE5 kommt und die Menschen realisieren, dass die Zentralbanken ein Experiment fahren, ohne den Kopf hinhalten zu müssen, dass sie meinen, die Welt kontrollieren zu müssen in ihrer überheblichen Art – wenn das mal durchsickert, dann steht uns eine sensationelle Gold-und Silber-Hausse bevor. Und die muss man wie ein Maestro beim Konzert perfekt durchspielen.

Und wie sieht es mit dem Bitcoin aus, der ja gern als digitales Gold bezeichnet wird?

Homm: Wir haben im Januar alle unsere Bitcoin-Positionen glattgestellt mit 300 Prozent Gewinn in sieben Handelstagen und sind seitdem short. Zwar gib es im Kryptobereich erste Lebenszeichen, indem das Ripple-System weltweit von wirklich führenden Banken eingesetzt wird. Aber dieser blöde Bitcoin – das sage ich schon immer – ist eine Pferdekutsche mit Mofa-Motor. Von dieser Leitwährung muss man sich irgendwann mal emanzipieren. Wenn überhaupt, gibt es vier oder fünf Krypto-Plays, in die man spekulativ investieren kann. Aber ich werde auch hier keine konkreten Empfehlungen aussprechen. Es ist zuletzt viel spekulatives Kapital von Kryptos in Pott-Aktien gelaufen. Bei den kanadischen Cannabis-Unternehmen ist gerade eine ähnliche Hysterie wie beim Bitcoin und den Kryptowährungen Anfang des Jahres. Das ist ein richtig guter Short aus Chance-Risiko-Überlegungen.

Welchen Rat können Sie Aktien- oder ETF-Sparern geben: Sollen die jetzt ihre ganzen Positionen auflösen oder den Crash aussitzen?

Homm: Das hängt auch vom Alter ab. Nehmen Sie den japanischen Markt: Angenommen, Sie haben 1989 mit einem Aktiensparplan angefangen. Dann haben Sie fast 30 Jahre später eine annualisierte Rendite von zwei Prozent, was ungefähr auf Höhe der Inflation liegt. Intelligentes Aktiensparen ist cool, aber nicht, wenn ich in Werte wie Amazon investiere, die mit dem Hundertfachen ihres Cash-Flow bewertet sind. Ähnlich wie einst America Online, Yahoo, Cisco, Intel oder wie sie alle heißen. Sie sind zwar nicht von der Bildfläche verschwunden und immer noch tolle Unternehmen, aber sie haben niemals mehr ihre Höchststände erreicht.

Zwei Begriffe sollten sich Anleger zu Herzen nehmen: Das erste Wort heißt "De-Rating", was nichts anderes bedeutet, dass die Bewertungen abgestraft werden. Das zweite Wort heißt "Disintermediation", womit gemeint ist, dass Investoren in Sichere Häfen gehen und anders mit Risiko umgehen. Und das sieht doch ein Blinder: Das läuft schon seit mindestens einem Quartal!

Herr Homm, vielen Dank für das Interview.

Hinweis der Redaktion: Florian Homm ist in der Finanzwelt nicht unumstritten, zumal er im September 2007 als damaliger Fondsmanager des Hedgefonds Absolute Capital Management (ACM) plötzlich von der Bildfläche verschwand und seinen Anlegern einen Schaden in dreistelliger Millionenhöhe eingebrockt haben soll. Den ausführlichen Hintergrund dazu erfahren Sie im folgenden Youtube-Interview: