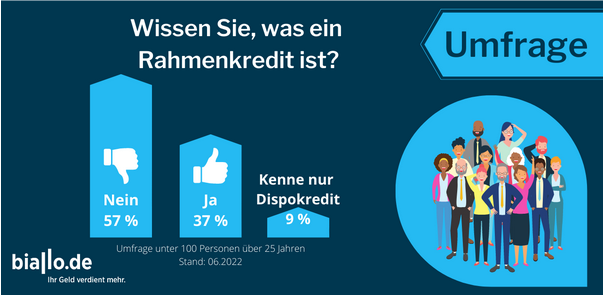

Einen finanziellen Engpass überbrücken die meisten Nutzerinnen und Nutzer eines Girokontos mit dem Dispositionskredit. Da besonders Fintechs und Neobanken zu ihrem Girokonto keinen Dispo anbieten, scheint der Rahmenkredit eine gute Alternative zu sein. Doch eine nicht repräsentative Umfrage von biallo.de zeigt, dass 57 Prozent der Befragten über 25 Jahre den Rahmenkredit gar nicht kennen. In diesem Artikel stellen wir Ihnen die wesentlichen Merkmale beider Darlehensvarianten vor.

Rahmenkredit vs. Dispokredit: Welches Darlehen ist besser?

Auf einen Blick

- Bei den traditionellen Kreditinstituten wird der Dispo als Zusatzvertrag zum Girokonto angeboten.

- Kundinnen und Kunden eines Fintechs oder einer Neobank nutzen häufig Rahmenkredite als Dispo-Alternative.

- Wir stellen Ihnen die Unterschiede und Gemeinsamkeiten des Dispokredites und des Rahmenkredites vor.

Diese Darlehen sind bei Verbrauchern üblich

Am Ende des Jahres 2021 belief sich das Kreditvolumen von Privatpersonen in Deutschland auf 1.429,2 Milliarden Euro. Üblich sind bei den Verbraucherinnen und Verbrauchern Privat- und Autokredite, Baufinanzierungen, Modernisierungsdarlehen und der Dispositionskredit. Zusätzlich zählen bereitgestellte Kreditkartenlimits und bewilligte Kreditlinien in Form von Rahmenkrediten dazu. Für kurzfristige Engpässe und Überbrückungen kommt der Dispositionskredit, der Rahmenkredit und die Nutzung einer Kreditkarte infrage.

Was ist ein Dispositionskredit, kurz Dispokredit?

Bei dem Dispositionskredit handelt es sich um die genehmigte Überziehung des Girokontos. Folglich wird mit der kontoführenden Bank ein Vertrag geschlossen, der es Ihnen ermöglicht, bei monatlichen Engpässen mit Ihrem Girokonto ins Minus zu gehen und somit eine kurzzeitige finanzielle Lücke zu überbrücken. Dabei wird unter Berücksichtigung Ihrer Bonität von der kontoführenden Bank festgelegt, bis zu welcher Grenze eine Überziehung genehmigt wird. Außerdem gibt es beim Dispositionskredit keine feste Rückzahlungsvereinbarung und keine Kreditlaufzeit. Das liegt daran, dass der Dispositionskredit in der Regel nur für kurze Zeit in Anspruch genommen und somit die Überziehung durch die monatlichen Gutschriften (Gehalt etc.) auf Ihrem Girokonto wieder ausgeglichen werden sollte. Das lassen sich die Banken gut bezahlen.

Kosten in Form von Zinsen fallen für Sie nur auf den Betrag an, den Sie im Rahmen der genehmigten Kontoüberziehung in Anspruch nehmen. Sofern Sie Ihren Dispo nur zur Sicherheit einrichten lassen und ihn nicht nutzen, zahlen Sie auch nichts.

Was ist ein Rahmenkredit, auch Abrufkredit genannt?

Der Rahmenkredit bietet ähnlich wie der Dispositionskredit einen zusätzlichen Spielraum bei einem finanziellen Engpass und ist dabei so günstig wie ein Ratenkredit. Sie vereinbaren mit einem Kreditinstitut einen Rahmenvertrag, der einer Kreditlinie gleicht. Bei Bedarf können Sie sich dieser Kreditlinie anteilig oder vollständig bedienen. Zwar besteht beim Rahmenkredit keine Kreditlaufzeit, aber im Gegensatz zum Dispositionskredit enthält der Rahmenkredit eine Rückzahlungsvereinbarung; beispielsweise muss monatlich mindestens ein Prozent des in Anspruch genommenen Rahmens zurückgezahlt werden. Zusätzlich haben Sie jederzeit die Möglichkeit, den gesamten geliehenen Betrag zurückzuzahlen.

Kosten in Form von Zinsen fallen wie beim Dispositionskredit nur auf den Betrag an, den Sie in Anspruch nehmen. Sofern Sie den Rahmenkredit nicht nutzen, zahlen Sie auch hierfür nichts.

Benötigen Sie für den Dispokredit oder Rahmenkredit ein Girokonto bei der gleichen Bank?

Den klassischen Dispositionskredit können Sie nur bei der Bank einrichten, bei der Sie auch ein Girokonto führen.

Im Gegensatz dazu ist der Rahmenkredit bei den meisten Banken nicht an ein Konto gebunden und es reicht die Angabe einer Referenzbankverbindung. Somit können Rahmenkredite etwa bei Kundinnen und Kunden von Fintechs wie Nuri, die keine Dispositionskredite anbieten, eine gute Ergänzung sein. Dazu genügt etwa ein Antrag für einen Rahmenkredit bei der Volkswagen Bank, welche den Kreditrahmen so lange kostenlos zur Verfügung stellt, bis Sie einen Teil oder den gesamten Betrag nutzen.

Wie schnell und in welcher Höhe können Sie über das Darlehen verfügen?

In der Regel richtet sich die Höhe des Dispositionskredits nach dem monatlichen Einkommen. Folglich wird üblicherweise maximal das dreifache Monatsgehalt als maximalen Kreditbetrag bereitgestellt. Beim Rahmenkredit sind Kreditlinien zwischen 1.000 und 50.000 Euro üblich. Bei beiden Darlehensformen ist eine sofortige Verfügung möglich. Allerdings ist der Aufwand bei einem Rahmenkredit etwas größer, wenn Sie ein Girokonto bei einer anderen Bank nutzen. Dann muss der benötigte Betrag erst vom Rahmenkredit auf das Girokonto übertragen werden. Beim Rahmenkredit der Volkswagen Bank geht das bequem über das Onlinebanking oder die Banking-App.

Laufzeit des Darlehens

Beide Darlehensformen haben keine feste Laufzeit. Daher sind die eingeräumten Überziehungsbeträge und der Kreditrahmen grundsätzlich unbegrenzt gültig. Achtung: In der Regel werden alle Dispositionskredite und Kreditlinien (Kreditkartenlimits und Rahmenkredite) der Schufa gemeldet. Sollten Sie sich zu viele finanzielle Polster bei unterschiedlichen Anbietern einrichten, kann sich Ihre Bonität verschlechtern.

Welche Zinsen werden für das Darlehen fällig und können sich diese ändern?

Der Dispositionskredit gehört mit einem durchschnittlichen Zinssatz laut Biallo-Index von 9,98 Prozent zu den teuersten Krediten und sollte daher nur im Notfall in Anspruch genommen werden. Zwar richtet sich der Zinssatz des Dispos immer an einem Referenzzinssatz und die aktuelle Zinssituation aus, jedoch findet nicht oft eine Änderung statt.

Im Gegensatz dazu ist der Rahmenkredit mit Zinssätzen zwischen drei und sieben Prozent deutlich günstiger und eher auf dem Niveau der Ratenkredite. Die Volkswagen Bank bietet Neukunden etwa einen günstigen Zinssatz von 3,99 Prozent für die ersten zwölf Monate, danach 7,99 Prozent effektiver Jahreszins. Eine Zinsänderung ist wie beim Dispositionskredit ebenfalls möglich, aber hier deutlich wahrscheinlicher. Auch beim Rahmenkredit richtet sich der Zins nach einem Referenzzinssatz, wie dem der Europäischen Zentralbank und ist somit variabel. Daher ist bei größeren Finanzierungen ein Ratenkredit mit einer festen Laufzeit und einem festen Zins für eine sichere Planung empfehlenswerter.

Vor- und Nachteile des Dispokredits und Rahmenkredits im Überblick

Nachfolgend fassen wir die Vor- und Nachteile des Dispositionskredits und des Rahmenkredits noch einmal zusammen.

Dispokredit

- kann sehr unkompliziert beansprucht werden

- flexible Laufzeit

- kann jederzeit vollständig zurückgezahlt werden

Rahmen- / Abrufkredit

- unabhängig vom Girokonto möglich

- niedrige Zinsen im Vergleich zum Dispokredit

- flexible Laufzeit

- kann jederzeit vollständig zurückgezahlt werden.

Welche Kreditform für Sie konkret geeignet ist, hängt letztlich von Ihrem Vorhaben und dem verwendeten Girokonto ab. In den meisten Fällen ist jedoch der Rahmenkredit deutlich günstiger. Da viele Banken keinen Dispokredit zum Girokonto anbieten, ist hier der Rahmenkredit eine ausgezeichnete Lösung für die Überbrückung eines Engpasses. Doch auch als Alternative zu einem teureren Dispokredit bei der Sparkasse, Deutschen Bank und Co. lohnt sich der Blick auf den Rahmenkredit. Den Dispokredit sollten Sie dagegen nur selten und kurzzeitig in Anspruch nehmen, da die Zinsen oft verhältnismäßig hoch sind.

Günstiger Rahmenkredit als Alternative und Ergänzung

Prüfen Sie es selbst. Schauen Sie sich die Sollzinsen für Ihren Dispositionskredit an und vergleichen Sie diese mit dem Rahmenkredit der Volkswagen Bank. Die Autobank stellt Ihnen je nach Bonität einen Kreditbetrag von 2.500 Euro und 25.000 Euro zur Verfügung. Am meisten sparen können Sie als Girokonto-Kunde der Sparkasse, da Sie für den Dispositionskredit mehr als zehn Prozent Sollzinsen pro Jahr bezahlen. Die Volkswagen Bank bietet ihren kontounabhängigen Rahmenkredit für Neukunden für 3,99 Prozent pro Jahr für die ersten zwölf Monate an. Danach zahlen Sie einen effektiven Jahreszins von 7,99 Prozent pro Jahr. Wichtig: Zinsen fallen immer nur für den tatsächlich in Anspruch genommenen Betrag an.