Schweden

Schweden

Deutschland

Deutschland

Tschechische Republik

Tschechische RepublikAuf einen Blick

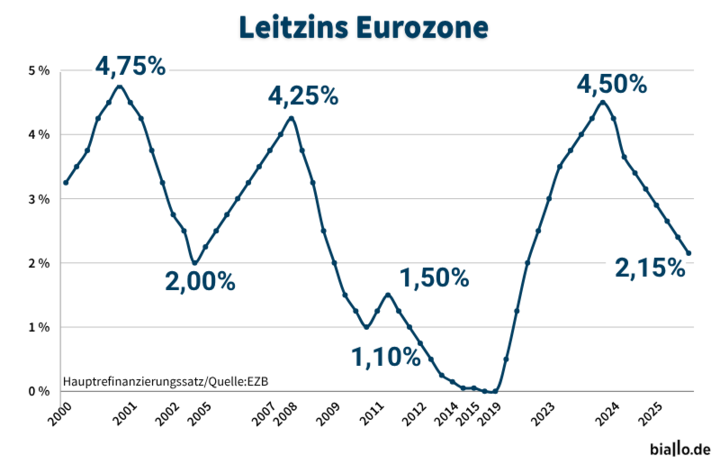

War es schon das letzte Mal für dieses Jahr – oder kommen 2025 doch noch ein, zwei Zinssenkungen nach? Die Europäische Zentralbank (EZB) hat am Donnerstag (5. Juni 2025) ihre Leitzinsen um 0,25 Prozentpunkte gesenkt. Es ist die achte Zinssenkung in Folge, die vierte in diesem Jahr. Auch Banken und Sparkassen dürften nun ihre Sparzinsen erneut herunter nehmen.

Der EZB-Leitzins ist wichtig für die gesamte Wirtschaft. Seine Höhe betrifft Anleger, Sparer und Kreditnehmer aber auch direkt: Denn er entscheidet mit, wie hoch die Sparzinsen beim Tagesgeld und Festgeld sind, wie teuer der Ratenkredit ausfällt – oder wie attraktiv Aktien im Vergleich zu Zinsanlagen sind. Fallende Zinsen beflügeln normalerweise die Aktienmärkte. Wir erklären Ihnen, was der EZB-Leitzins ist und welche Bedeutung er für die Wirtschaft und für Sparerinnen und Sparer hat.

Der EZB-Leitzins, auch Zinssatz für die Hauptrefinanzierungsgeschäfte genannt, liegt aktuell bei 2,15 Prozent. Der sogenannte Einlagensatz der EZB, der vor allem für die Höhe der Sparzinsen wichtig ist, beträgt jetzt 2,00 Prozent. Diese Werte hat die EZB bei ihrer Sitzung am 5. Juni 2025 festgelegt. Es war die vierte Zinssenkung 2025. Auch im vergangenen Jahr nahm die EZB ihre Leitzinsen vier Mal herunter – erstmals im Juni 2024.

Wie es mit den Zinsen weitergeht, hängt vor allem von der Entwicklung der Inflation und der Wirtschaftslage ab. Die EZB begründete die jüngste Zinssenkung vor allem mit der rückläufigen Teuerung. Die derzeitige Entwicklung deute daraufhin, "dass sich die Inflation nachhaltig im Bereich des mittelfristigen Zielwerts von zwei Prozent einpendeln wird", heißt es in einer Mitteilung der EZB. Zuletzt lag die Teuerung in der Eurozone bei 1,9 Prozent – also unterhalb der EZB-Zielmarke. In Deutschland waren es 2,1 Prozent. Für das Gesamtjahr 2025 rechnet die Notenbank mit einer Teuerung in der Eurozone von 2,0 Prozent. 2026 sollen es nur noch 1,6 Prozent sein.

Experten sind sich derzeit uneins, ob die Notenbank die Zinsen im Laufe des Jahres 2025 noch einmal senken wird. Dafür spricht vor allem die schwierige wirtschaftliche Lage: Sinkende Zinsen kurbeln die Konjunktur an. Einige Ökonomen halten bis Jahresende einen Einlagenzins von 1,75 oder sogar 1,50 Prozent für wahrscheinlich. Die anhaltende Unsicherheit über die künftige Handelspolitik der USA macht Prognosen derzeit allerdings besonders schwer.

Von Mitte 2022 bis Herbst 2023 hatte die Notenbank den Leitzins im Rekord-Tempo angehoben, um die Teuerung zu bekämpfen. Preisstabilität ist das wichtigste Ziel der EZB. Mittelfristig strebt die Notenbank eine Inflationsrate von 2,0 Prozent an.

Sinkende Leitzinsen machen sich auch bei den Tages- und Festgeldzinsen bemerkbar. Alle Banken haben ihre Festgeldzinsen in den vergangenen Monaten deutlich verringert. Alleine seit Jahresanfang (2025) gab es etliche Zinssenkungen beim Tagesgeld und beim Festgeld.

Es gibt aber nach wie vor Banken, die gute Zinsen bieten (siehe unsere Vergleichs-Tabelle unten). Gehen Sie daher am besten so vor: Überlegen Sie, wann Sie den angelegten Geldbetrag wieder brauchen und suchen Sie sich einen guten Anbieter für diese Laufzeit. Unter Umständen lohnt sich dabei auch eine sogenannte Festgeldtreppe, die verschiedene Laufzeiten kombiniert. Beträge, die Sie ganz kurzfristig benötigen könnten, legen Sie auf ein gut verzinstes Tagesgeldkonto. Anbieter für zweijähriges Festgeld finden Sie in der folgenden Tabelle.

Schweden

Schweden

Deutschland

Deutschland

Tschechische Republik

Tschechische RepublikWas aber ist genau gemeint, wenn man vom Leitzins der Europäischen Zentralbank spricht? Es gibt nämlich nicht nur einen Leitzins, sondern gleich drei. Sie legen fest, zu welchen Konditionen die sogenannten Geschäftsbanken – also die privaten Banken, die Genossenschaftsbanken und die Sparkassen – bei der EZB Geld leihen und anlegen können.

Wenn vom "EZB-Leitzins" die Rede ist, ist eigentlich der Hauptrefinanzierungssatz gemeint. Zu diesem Zinssatz können sich die Geschäftsbanken bei der Zentralbank Geld für eine Woche Laufzeit leihen. Der Hauptrefinanzierungssatz beeinflusst damit etwa die Zinsen für Kredite, die die Banken an ihre Kundinnen und Kunden vergeben.

Mehr Aufmerksamkeit bekommt jedoch seit geraumer Zeit der Einlagensatz – der Leitzins für die sogenannte "Einlagefazilität". Der Einlagesatz ist derjenige Zinssatz, zu dem die Banken überschüssiges Geld über Nacht bei der Zentralbank anlegen können. Er ist damit eine Art Tagesgeldzins für die Geschäftsbanken. Daher entscheidet er auch über die Höhe der Tages- und Festgeldzinsen mit, die die Banken ihren Kundinnen und Kunden anbieten.

Der Spitzenrefinanzierungssatz ist der dritte Leitzins der EZB. Zu diesem Zinssatz können sich die Geschäftsbanken bei der Notenbank Geld über Nacht leihen. Der Zins dient den Banken daher dazu, sich kurzfristig finanzielle Mittel zu beschaffen. Das soll helfen, mögliche Liquiditätsengpässe bei den Banken zu vermeiden.

Die Europäische Zentralbank ist unabhängig von politischen Entscheidungen und Gremien. Sie legt daher auch ihre Leitzinsen eigenständig und unabhängig fest. Wer genau bestimmt jedoch den Leitzins? Das macht der Rat der EZB: Er berät in seinen regelmäßigen Sitzungen über die Höhe der Leitzinsen. In der Regel trifft sich der Rat alle sechs Wochen. Der nächste EZB-Leitzins-Termin ist der 24. Juli 2025. Die Termine der EZB-Zinsentscheidungen veröffentlicht die Zentralbank auf ihrer Internetseite.

Mit ihren Leitzinsen bestimmt die EZB die Konditionen, zu denen sich die Banken bei der Notenbank Geld leihen oder anlegen können. Damit beeinflusst sie indirekt die Zinsen, die Banken ihren Kundinnen und Kunden bei der Kreditvergabe und bei der Geldanlage gewähren – zum Beispiel bei Tagesgeld und Festgeld.

Der Einlagensatz der EZB ist die Richtschnur für die Zinsen bei den Sparanlagen. Er liegt derzeit bei 2,25 Prozent. Für diesen Zins parken Banken, wie erwähnt, über Nacht Geld bei der Notenbank. Bekommen sie also von ihren Kunden Einlagen für Tagesgeld oder Festgeld, können sie das Geld zu diesem Satz kurzfristig bei der EZB anlegen. Sinkt der Einlagensatz, bekommen die Banken für die Beträge, die sie bei der EZB geparkt haben, weniger Geld. Daher gehen in der Regel auch die Zinsen zurück, die die Institute ihren Kunden für Tagesgeld und Festgeld bieten. Steigt der Einlagensatz, geht es auch bei den Sparzinsen hoch.

Die Zinspolitik der EZB wirkt sich aber auch auf die Kreditkonditionen aus. Insbesondere die Zinsen für Konsumentenkredite orientieren sich am eigentlichen EZB-Leitzins, dem Hauptrefinanzierungssatz. Zu diesem Zins leihen sich die Geschäftsbanken bei der Notenbank Geld. Ähnlich wie der Einlagensatz bei den Sparzinsen ist er damit eine Art Mindestzins für die kurzfristige Kreditvergabe der Banken. Steigt der Leitzins, werden Kredite teurer. Sinkt er, können sich Verbraucher günstiger Geld leihen.

Langfristige Kreditzinsen wie etwa die Bauzinsen orientieren sich dagegen weniger am Leitzins. Sie richten sich eher nach den Renditen am Anleihenmarkt – und dabei vor allem nach den Renditen langfristiger Bundesanleihen und den Pfandbriefrenditen. Mit Pfandbriefen leihen sich Banken Geld bei Anlegern, um es als Baukredite weiter zu verleihen. Die Bauzinsen setzen sich daher aus den Pfandbriefrenditen plus einem Aufschlag zusammen.

Über die Änderung bei den Spar- und Kreditzinsen nimmt die EZB Einfluss auf die Wirtschaft – und damit auf die Inflation. Was passiert dabei, wenn der Leitzins steigt? Ein hoher Leitzins dämpft die Teuerung, weil die Menschen mehr sparen. Der Konsum geht zurück. Gleichzeitig werden Kredite für Investitionen der Unternehmen teurer. Die Wirtschaft kühlt ab, das drückt aufs Preisniveau. Und was passiert, wenn der Leitzins sinkt? Niedrige Zinsen sorgen umgekehrt für mehr Investitionen und mehr Konsum. Die Nachfrage nach Gütern steigt – und damit auch die Preise.

Ist ein hoher Leitzins also gut oder schlecht für die Wirtschaft? Das lässt sich nicht pauschal sagen. Hohe Leitzinsen bremsen einerseits die Konjunktur. Andererseits dämpfen sie die Teuerung. Ziel der EZB ist es dabei, die Inflation in Schach zu halten, ohne die Konjunktur abzuwürgen.

Derzeit liegt der EZB-Leitzins bei 2,40 Prozent. Das ist im historischen Vergleich ein Wert auf mittlerem Niveau (siehe Grafik). So war der Leitzins in einigen Perioden schon deutlich höher. Er lag allerdings noch vor wenigen Jahren auch lange bei null.

Wie kam es zu dieser Leitzins-Entwicklung? Nach der Euro-Schuldenkrise in den Jahren 2010 und 2011 hatte die Notenbank den Zins Schritt für Schritt gesenkt. Das billige Geld sollte der Wirtschaft durch die Krise helfen. Bis zum März 2016 fiel der Hauptrefinanzierungssatz auf null Prozent. Auf diesem Niveau blieb er mehr als sechs Jahre lang bis zum Juli 2022. Dann sorgten steigende Energiepreise für so hohe Inflationsraten, dass die EZB die Leitzinsen mehr als ein Jahr lang bei jeder ihrer Sitzungen anhob, insgesamt zehn Mal in Folge. Seit Juni 2024 hat die EZB die Zinsen nun acht Mal gesenkt.

Eine ähnliche Entwicklung gab es auch beim Leitzins der Fed. Die Abkürzung steht für die US-Notenbank "Federal Reserve". Er ist für Anleger neben dem EZB-Zins der wichtigste Gradmesser für die künftige Zinsentwicklung. Die Fed hatte 2022 mit ihren Zinssteigerungen schon vor der EZB-Zinserhöhung begonnen und den Leitzins in den USA noch stärker erhöht. Die sogenannte Federal Funds Rate liegt derzeit in einer Bandbreite von 4,25 bis 4,50 Prozent – und das bereits seit Dezember 2024. Auch in den USA ist die Inflation rückläufig. Fed-Chef Jerome Powell äußerte allerdings die Sorge, dass die Zollpolitik Donald Trumps die Inflation wieder anheizen könnte. Die Fed lässt daher ihren Leitzins derzeit unverändert: Sie wartet ab, wie sich die Handels- und Wirtschaftspolitik Trumps auf die Teuerung auswirkt.

Deutschland

Deutschland

Estland

Estland

Spanien

Spanien