Schweden

Schweden

Schweden

Schweden

Deutschland

Deutschland

Liebäugeln Sie damit, für sich oder Ihre Familie ein Haus oder eine Wohnung zu kaufen? Dann könnte dafür jetzt ein günstiger Zeitraum sein. Hierfür gibt es vor allem zwei Gründe: Die Preise für Wohnimmobilien sind deutlich gesunken, und die Bauzinsen haben seit dem Winter 2023 wieder etwas nachgegeben. Was derzeit für den Immobilienkauf spricht und was dagegen – die wichtigsten aktuellen Fakten für Ihre Entscheidungsfindung.

Pluspunkt eins: Wer sich jetzt von einer Bank Geld für einen Immobilienkredit leiht, zahlt deutlich weniger Zinsen als noch vor ein paar Monaten. Ende Oktober 2023 beliefen sich die durchschnittlichen Zinsen für einen Hypothekenkredit mit zehn Jahren Laufzeit auf 4,22 Prozent. Anfang Juli waren es nur noch 3,64 Prozent, das zeigt unser Biallo-Index. Die monatliche Rate für Zins und Tilgung für einen zehnjährigen Baukredit über 300.000 Euro sinkt dadurch um fast 150 Euro von 1.555 auf 1.410 Euro. Unterstellt ist dabei eine Tilgungsrate von 2,0 Prozent.

Pluspunkt zwei: Im Frühjahr 2020 war es noch möglich, ohne Probleme einen Hypothekenkredit von deutlich unter 1,0 Prozent Zinsen zu erhalten. Dann vervierfachten sich die Zinsen mit der rasant gestiegenen Inflation und dem Krieg in der Ukraine, um bis zum Sommer 2024 wieder um etwa einen halben Prozentpunkt zu sinken. Gut möglich, dass Ihnen die Zinsen trotzdem vergleichsweise hoch vorkommen? Nur: Zinssätze von unter vier Prozent sind im historischen Vergleich niedrig. So lagen die Zinsen vor 30 Jahren bei knapp neun Prozent, im 30-Jahres-Durchschnitt belaufen sie sich auf etwa 4,5 Prozent.

Pluspunkt drei: Hypothekendarlehen mit einer 15-jährigen Zinsbindung kosteten Anfang Juli laut dem Biallo-Index 3,82 Prozent, mit 20-jähriger Zinsbindung 3,93 Prozent. Das deutet darauf hin, dass die Mehrheit der Marktteilnehmer langfristig höhere Zinsen erwartet. Jetzt aber können Sie sich noch die im historischen Vergleich langfristig niedrigen Zinsen sichern, zumal die Zinsen mit 15 Jahren Zinsbindung nur etwas höher sind als die für zehn Jahre. Sie sollten sich aber bei Ihrer Entscheidung nicht drängen lassen, sondern in Ruhe entscheiden und die Preise vergleichen. Die Mehrheit der Marktexpertinnen und Experten rechnet damit, dass sich die Zinsen zunächst bis Herbst weiter in einem Korridor von 3,5 bis 4,0 Prozent bewegen werden. Außerdem gut zu wissen: Langfristige Hypothekenkredite können Sie nach zehn Jahren kündigen, wenn Sie dies sechs Monate vorher Ihrer Bank mitteilen. Vorteil: Sind die Zinsen bis dann gefallen, können Sie auf einen günstigeren Kredit umschulden.

Tipp: Mehr zum Thema finden Sie in unseren Ratgebern zur Immobilienfinanzierung.

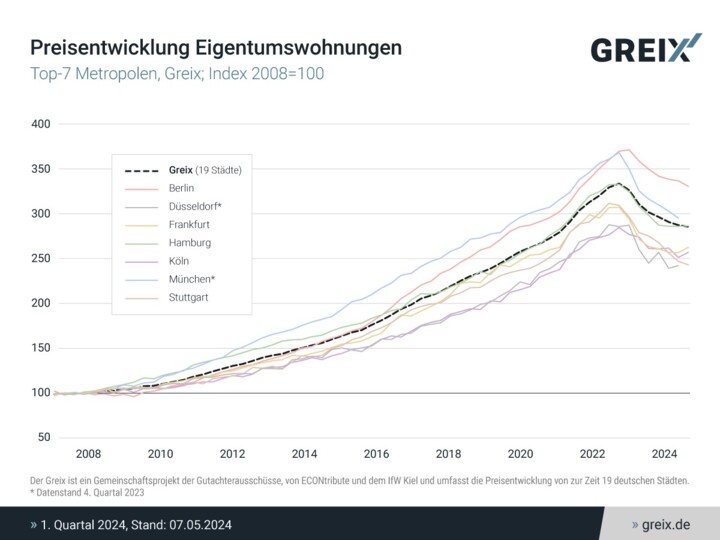

Pluspunkt vier: Wer einen realistischen Blick auf die Immobilienpreise werfen will, sollte nicht auf die Angebotspreise schauen. Entscheidend ist, was tatsächlich bezahlt wird. Der Verband deutscher Pfandbriefbanken wertet deshalb echte Immobilientransaktionen von mehr als 700 Kreditinstituten aus: Aktuelles Ergebnis: Die Preise, die laut Bundesbank 2023 um mehr als acht Prozent nachgaben, verringerten sich im ersten Quartal 2024 weiter, aber im Vergleich zum Vorquartal nur noch geringfügig. Der Verband spricht deshalb von einer allmählichen Preisstabilisierung. Einen ähnlichen Trend zeigt der Greix-Immobilienindex des Kieler Instituts für Weltwirtschaft (IfW). Dafür ziehen die Ökonomen die Preisdaten realer Immobilienverkäufe in inzwischen 19 Städten heran. Das Ergebnis auch hier: Der Preisverfall verlangsamt sich, verglichen mit dem vierten Quartal 2023 (siehe Chart). Die Anzeichen deuten also darauf hin, dass die Preise ihren Boden gefunden haben oder gerade finden.

Pluspunkt fünf: Die Fachleute des Hamburgischen Weltwirtschaftsinstituts (HWWI), die für den „Postbank Wohnatlas“ regelmäßig die möglichen zukünftigen Kaufpreise prognostizieren, rechnen in vielen Regionen mit weiteren Wertsteigerungen. Die jüngste Berechnung vom Mai 2024 konzentriert sich auf die Preisentwicklung von Eigentumswohnungen bis 2035. Das Ergebnis: In fast der Hälfte der Regionen Deutschlands wird ein Anstieg der Kaufpreise real, also nach Berücksichtigung der Inflation, um mehr als 0,15 Prozent pro Jahr bis 2035 prognostiziert, und zwar vor allem für wachsende Regionen mit hohen Anteilen jüngerer, gutverdienender Erwerbstätiger. Konkret dürften sich demnach die Preise erhöhen:

Reales durchschnittliches Preiswachstum pro Jahr in Prozent

| Rang | Stadt | Preistrend in Prozent | Preis pro qm 2023* |

| 1 | München | 1,84 | 8.909,30 |

| 2 | Frankfurt am Main | 1,67 | 6.178,54 |

| 3 | Köln | 1,43 | 4.862,11 |

| 4 | Berlin | 1,31 | 5.806,91 |

| 5 | Düsseldorf | 0,80 | 5.008,06 |

| 6 | Stuttgart | 0,73 | 4.867,63 |

| 7 | Hamburg | 0,43 | 6.230,33 |

* Wohnungen im Bestand in Euro; Quellen: VALUE AG (empirica-systeme Marktdatenbank), Statistisches Bundesamt, Berechnungen HWWI

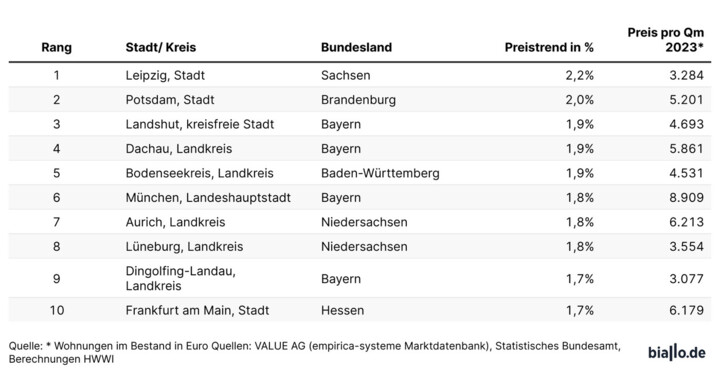

Dem HWWI zufolge gibt es aber auch gute Alternativen „jenseits der größten Metropolen“:

Reales durchschnittliches Preiswachstum pro Jahr in Prozent in deutschen Landkreisen und kreisfreien Städten

Minuspunkt eins: In rund 40 Prozent aller 400 deutschen Landkreise und kreisfreien Städte dürften der Prognose zufolge die Preise für Eigentumswohnungen real bis 2035 fallen und um mindestens zwei Prozent unter dem heutigen Niveau liegen. Das gilt vor allem für strukturschwache Regionen im ländlichen Raum mit sinkenden Bevölkerungszahlen. Dazu zählen:

Minuspunkt zwei: Natürlich kann alles ganz anders kommen als erwartet. Das wäre dann der Fall, wenn die Hypothekenzinsen noch weiter zurückgehen und die Immobilienpreise weiter fallen. Beides spräche dafür, mit dem Immobilienkauf zu warten. Aber: Wenn Sie nicht als Kapitalanleger eine Wertanlage suchen, sondern langfristig ein Eigenheim für sich oder Ihre Familie selbst nutzen wollen, können Sie sich auch in Regionen mit stagnierenden oder leicht sinkenden Preisen diesen Traum erfüllen, sofern Sie das nötige Eigenkapital zur Verfügung haben. Schließlich trägt eine abbezahlte Immobilie dazu bei, Sie im Alter davor zu schützen, dass Sie wegen hoher Mietsteigerungen in die finanzielle Bredouille geraten.

Pluspunkt sechs: Die Zeit, in der die Verkäufer ihre Preise quasi diktieren konnten, ist vorbei. Sie sollten deshalb auf jeden Fall versuchen, den Kaufpreis herunterzuhandeln. Vor allem in nicht so nachgefragten Regionen und in Orts- und Stadtteilen, die als weniger gute Standorte gelten, sowie bei energetisch schlechten Bestandsobjekten, etwa mit einer alten Ölheizung und einem nicht gedämmten Dach, müssen die Verkäufer Zugeständnisse machen. Hier sind die Preise verglichen mit Neubauten viel stärker gefallen. Potenzielle Käufer und Käuferinnen sollten aber genau kalkulieren, welche Modernisierungskosten auf Sie zukommen, und prüfen, welche Förderkredite, etwa von der KfW, zu bekommen sind.

Was ebenfalls dafür spricht, hart zu verhandeln: So mancher Verkäufer denkt noch an die Preise, die vor drei Jahren zu erzielen waren und wartet – schon länger – auf bessere Zeiten. Wenn solchen Verkäufern klar geworden ist, dass diese Zeiten nicht mehr so schnell wiederkommen, sind sie eher dazu bereit, mit dem Preis herunterzugehen.

Mehr zum Thema lesen Sie in unseren Ratgebern:

Schweden

Schweden

Schweden

Schweden

Deutschland

Deutschland