- Ratgeber und FAQs zum Volltilgerdarlehen.

- Vergleich der Anbieter mit den günstigsten Zinsen.

- Rechner zur Kalkulation von Laufzeit und Ratenhöhe.

Volltilgerdarlehen: Vergleich der günstigsten Zinsen

Banken aus unserem Vergleich

Aktuelle Zinsentwicklung der Volltilgerdarlehen

Wie viel kosten Volltilgerdarlehen bei verschiedenen Anbietern? Mit unserem Vergleich können Sie Zinssätze und Produktdetails vergleichen – und finden ganz einfach ein zu Ihrem Vorhaben passendes Angebot.

Wie funktionieren Volltilgerdarlehen?

Im Unterschied zum herkömmlichen Annuitätendarlehen legen Sie beim Volltilgerdarlehen nicht den Tilgungssatz fest, sondern den Zeitraum, in dem Sie den Kredit komplett zurückzahlen möchten. Dafür müssen Sie zunächst bestimmen, welche monatliche Rate Sie finanziell stemmen können. Daraus ergibt sich, wie lange der Kredit laufen soll. Dabei gilt: Je schneller Sie tilgen möchten, desto höher fällt die monatliche Rate aus.

Volltilgerdarlehen laufen in der Regel zwischen zehn und fünfzehn Jahren, manchmal auch länger. Es sind aber auch Laufzeiten von zwölf, 13 oder 16 Jahren vereinbar. Die meisten Geldhäuser sind sehr flexibel. Anhand der Vertragsdauer ergibt sich der Tilgungssatz, mit dem der Kredit bis auf null zurückgeführt wird.

Volltilgerdarlehen sind meist günstiger als normale Baukredite

Kreditinstitute gewähren für Volltilgerdarlehen in aller Regel Zinsvorteile im Vergleich zur normalen Baufinanzierung. Damit honorieren die Geldhäuser, dass der Kreditbetrag über einen überschaubaren Zeitraum zurückgezahlt wird und das Ausfallrisiko niedriger ist als bei anderen Finanzierungsformen.

Unterschied zwischen Volltilgerdarlehen und Baukredit

Klassische Baukredite von Banken und Sparkassen haben einen Schönheitsfehler: Sie führen innerhalb der vereinbarten Zinsbindung in der Regel nicht zur vollständigen Entschuldung. Läuft die Baufinanzierung über zehn oder fünfzehn Jahre, verbleibt am Schluss meist noch eine erhebliche Restschuld. Sie müssen einen weiteren Kredit abschließen.

Das Problem: Die Anschlussfinanzierung beinhaltet Zinsrisiken. Denn Sie wissen nicht, wie hoch das Zinsniveau später sein wird. Sind die Konditionen deutlich schlechter, wird der Folgekredit empfindlich teurer. Zwei Auswege aus diesem Dilemma bieten sich an: Entweder Sie vereinbaren ein Baudarlehen mit extrem langer Zinsbindung, etwa 20 oder 25 Jahre. Oder Sie entscheiden sich für eine Kompletttilgung.

Weitere Ratgeber zum Thema Baufinanzierung

- Ratgeber Immobilienkauf: Wie lässt sich Grunderwerbsteuer einsparen?

- Baufinanzierung ohne Eigenkapital: Vollfinanzierung für Ihre Immobilie

- Ratgeber: Bereitstellungszinsen: Kosten nicht unterschätzen

- Forward-Darlehen

Vorteile eines Volltilgerdarlehens

Volltilgerdarlehen punkten im Vergleich zu Annuitätendarlehen mit Planungssicherheit und niedrigen Kosten.

Planungssicherheit

Immobilienkäufer und Bauherren können von Anfang an exakt ausrechnen, wann sie schuldenfrei sein werden und wie viel sie die Finanzierung insgesamt kostet. Zinskonditionen und Rückzahlungsmodalitäten werden punktgenau festgelegt. Das schafft Planungssicherheit, die sonst keine andere Darlehensform bietet. Einen Zinsanstieg müssen Kreditnehmer bei einem Volltilgerdarlehen nicht mehr fürchten.

Zinsrabatt

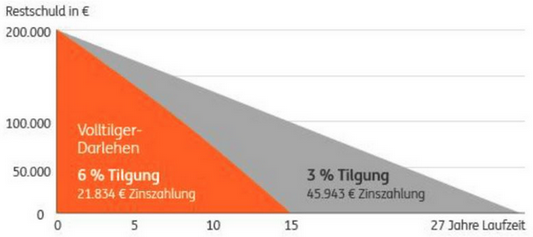

Viele Geldhäuser gewähren einen Zinsrabatt, der sich aus der festen Bindung an das Kreditinstitut und aus der schnellen Darlehensrückzahlung ergibt. Banken honorieren die geringe Ausfallwahrscheinlichkeit mit Zinsnachlässen von 0,1 bis 0,5 Prozent. Ein Volltilgerdarlehen über 200.000 Euro mit sechs Prozent Anfangstilgung kostet dadurch laut ING nicht einmal halb so viel Zinszahlungen wie ein klassisches Baudarlehen mit drei Prozent Anfangstilgung und ist viel schneller abgezahlt, wie die folgende Grafik veranschaulicht:

.Quelle: ING; Sollzins beim Volltilgerdarlehen: 1,40 % (effektiv: 1,44 % p.a.), bei 3 % Tilgung: 1,60 % (effektiv: 1,64 % p.a.); unveränderter Sollzinssatz bis zum Vertragsende.

Niedrige Gesamtkosten

Beim Volltilgerdarlehen müssen Sie zwar eine deutlich höhere Monatsrate stemmen können. Dennoch schlägt die Gesamtrechnung am Kreditende zugunsten der Komplett-Tilgung aus. Die zügige Rückzahlung des Darlehens verringert nämlich signifikant die insgesamt zu zahlenden Zinskosten.

Nachteile eine Volltilgerdarlehens

Kein Licht ohne Schatten: Im Gegenzug zur Planungssicherheit und den niedrigeren Zinskosten bei Volltilgerdarlehen müssen Kreditnehmer geringere Flexibilität und höhere Monatsraten in Kauf nehmen.

Vergleichsweise hohe Monatsraten

Wer eine Baufinanzierung binnen zehn oder fünfzehn Jahren auf null zurückzuführen möchte, muss eine vergleichsweise hohe monatliche finanzielle Belastung in Kauf nehmen. Volltilgerdarlehen haben daher häufig doppelt so hohe Tilgungsquoten wie klassische Immobiliendarlehen. Im obigen Beispiel steigt der Kunde mit sechs Prozent in die Tilgung ein, um in fünfzehn Jahren schuldenfrei zu sein.

Die Monatsrate für das 200.000-Euro-Darlehen beträgt 1.233 Euro. Der Kreditnehmer mit der klassischen Baufinanzierung zahlt hingegen bei einem Tilgungssatz von drei Prozent nur 766 Euro monatlich. Dafür zahlt er entsprechend länger und insgesamt deutlich mehr Zinsen an die Bank.

Geringere Flexibilität

Neben saftigen Monatsraten können Volltilgerdarlehen eine weitere Tücke haben: geringere Flexibilität. Da die Raten bis zur vollständigen Entschuldung exakt kalkuliert sind, schließen Volltilgerdarlehen Sondertilgungen oder Änderungen des Tilgungssatzes in der Regel aus.

Seit einiger Zeit zeigen sich hier jedoch immer mehr Kreditgeber flexibel. Kreditnehmer und Kreditgeber können im Vorfeld Sondertilgungsoptionen und die Möglichkeit von Tilgungssatzwechseln vereinbaren. Oft fällt hierfür jedoch ein Zinsaufschlag an.

Für wen ist ein Volltilgerdarlehen sinnvoll?

- Aufgrund der hohen monatlichen Tilgungsraten eignen sich Volltilgerdarlehen vorrangig für Singles und Paare mit einem hohen und sicheren Einkommen.

- Bei den heutigen noch relativ niedrigen Bauzinsen können sich viel mehr Interessenten ein solches Darlehen leisten, als das in früheren Zeiten mit deutlich höheren Zinssätzen der Fall war.

- Diese Kredite sind perfekt für Leute, die über die gesamte Finanzierungsdauer eine feste, gleichbleibende Rate wünschen – und zwar bis zur kompletten Tilgung, also Schuldenfreiheit.

- Sehr große Finanzierungssummen erschweren manchmal eine Komplett-Tilgung im Rahmen der Erstfinanzierung, weil die Monatsraten aus Zinsanteil und Rückzahlung dann entsprechend deftig sind. Für viele Immobilienbesitzer kommen Volltilgerkredite daher oft erst bei einer Anschlussfinanzierung infrage, also wenn ein Teil des Anfangsdarlehens schon zurückgezahlt ist und sie die deutlich kleinere Restschuld neu finanzieren müssen.

Achtung:

Denken Sie daran: Sie sollten für unvorhergesehene Ausgaben wie eine Autoreparatur immer eine gewisse Reserve haben und nicht den letzten Cent für die Immobilienfinanzierung ausreizen.

Kann man das Volltilgerdarlehen nach zehn Jahren kündigen?

Alle Baudarlehen sind während der Zinsbindung nur in Ausnahmefällen kündbar, etwa bei Tod des Kreditnehmers oder vorzeitigem Immobilienverkauf. Kreditnehmer genießen allerdings einen Ausstiegsjoker. Nach zehn Jahren besteht gemäß Paragraf 489 des Bürgerlichen Gesetzbuches das Recht, das Immobiliendarlehen einseitig zu kündigen. Dies ist unter anderem sinnvoll, wenn die Zinsen in der Zwischenzeit gesunken sind und Sie ein Baudarlehen mit günstigeren Konditionen suchen. Die Kündigungsfrist beträgt dann sechs Monate. Das Kreditinstitut darf Ihnen keine Vorfälligkeitsentschädigung berechnen.

Volltilgerdarlehen im Vergleich

Der Zinssatz ist beim Volltilgerdarlehen genauso wie beim Annuitätendarlehen das wichtigste Kriterium. Wenn Sie in unserem Volltilgerdarlehen-Vergleich beim jeweiligen Anbieter auf “Details anzeigen” klicken, sehen Sie die übrigen Bedingungen: etwa Zinsaufschläge oder -abschläge je nach Beleihungsauslauf und Kreditsumme, mögliche Laufzeiten, ein repräsentatives Beispiel, Mindesttilgung und auch inwieweit Sondertilgungen möglich sind.

Hier können Sie ganz einfach ausprobieren, wie sich zum Beispiel eine Verlängerung der Laufzeit von zehn auf zwölf Jahre in der Monatsrate niederschlägt. Und Sie sehen, wie sich Zinsunterschiede bei der Monatsrate bemerkbar machen. Mehrere Zehntel Zinsdifferenz zwischen den verschiedenen Anbietern sind durchaus üblich. Je nach Finanzierungsvorhaben können so monatliche Kostenunterschiede von 100 Euro und mehr zusammenkommen.

Volltilgerdarlehen berechnen

Sehr nützlich, um verschiedene Tilgungsszenarien zu berechnen, ist auch unser Tilgungsrechner. Wie wirken sich Änderungen bei der Darlehenssumme, Laufzeit und Anfangstilgung oder auch Sondertilgungen auf Ihre Finanzierung aus? Antworten hierauf liefert dieses Tool. Als Sollzinssatz ist hier der aktuelle Durchschnittszins laut Biallo-Index hinterlegt. Sie können ihn aber auch individuell anpassen. Wahlweise geben Sie an, welche maximale monatliche Rate Sie zahlen können – oder Sie stellen eine bestimmte Anfangstilgung ein.

Der Rechner zeigt Ihnen an, wie hoch die Zinskosten über die gesamte Laufzeit sind. Möchten Sie alternativ zum Volltilgerdarlehen ein normales Annuitätendarlehen kalkulieren, erfahren Sie, welche Restschuld am Ende der Zinsbindungszeit noch besteht. Anhand der Grafik können Sie den Verlauf Ihrer Zahlungen über die Gesamtdarlehenslaufzeit ablesen. Eine Kurve stellt Ihre abnehmende Restschuld dar, eine weitere Ihre Tilgungen und eine Dritte ihre Zinszahlungen.

Volltilgerdarlehen und Hypothekensplitting

Einige Kredithäuser bieten Kunden an, Baudarlehen zu splitten, also in mehrere Beträge aufzuteilen. Der Grundgedanke, der dahintersteckt: Man stattet die Kurzläufer mit Laufzeiten zwischen fünf und zehn Jahren mit einer höheren Tilgung aus, während man die Restsumme mit einer längeren Laufzeit von vielleicht 20 Jahren mit einer deutlich geringeren jährlichen Tilgung versieht.

Der Effekt: Nach zehn Jahren ist bereits ein beträchtlicher Teil des Gesamtdarlehens zurückgezahlt. Zurück bleibt dann nur noch der eine restliche Kredit und eine dementsprechend niedrigere monatliche Belastung. Günstige Baufinanzierer, darunter auch die ING, bieten ihre Finanzierungen auch in Kombination mit staatlich geförderten Krediten, also KfW-Darlehen an.