Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandAuf einen Blick

Mit einem Girokonto können Sie Ihre täglichen Einnahmen und Ausgaben optimal verwalten. Überschüssiges Geld, also Ihre Ersparnisse, sollten Sie jedoch niemals auf Ihrem Girokonto liegen lassen. Dafür gibt es gleich mehrere Gründe.

Einerseits bekommen Sie auf dem Gehaltskonto heute keine nennenswerten Zinsen auf Ihr Guthaben. Andererseits könnte Ihnen das Geld auf dem Girokonto abhandenkommen, beispielsweise wenn Sie fahrlässig handeln und Ihre Kreditkarte oder Girocard verlieren. Nicht zuletzt ist die Versuchung, das Geld auszugeben, bei einem verfügbaren Guthaben auf dem Girokonto größer. Außerdem ist es viel übersichtlicher, seinen Notgroschen getrennt vom Girokonto aufzubewahren. Dies gelingt am besten mit einem Anlagekonto. Was sich genau dahinter verbirgt und worauf Sie achten sollten, haben wir für Sie untersucht.

Ein Anlagekonto ist ein Bankkonto, auf dem Gelder für einen festgelegten Zeitraum zu einem vereinbarten Zinssatz angelegt werden. Während ein Girokonto primär für den Alltag und die Teilnahme am Zahlungsverkehr genutzt wird, erfüllt ein Anlagekonto einen ganz anderen Zweck. Wie der Name bereits impliziert, dient ein Anlagekonto der Geldanlage und ist daher nicht nur eine perfekte Ergänzung zum Girokonto, sondern auch ein wichtiges Instrument für das Sparen und die Vermögensbildung. Folglich sind grundsätzlich zwar Zahlungen auf das Anlagekonto und Überträge auf ein sogenanntes Referenzkonto (in der Regel Ihr Girokonto) möglich, jedoch keine Verfügungen in Form von Belastungen aus Lastschriften oder Überweisungen an fremde Konten.

Des Weiteren wird ein Anlagekonto immer im Guthaben geführt und somit auch als kreditorisches Konto bezeichnet. Begründet ist dies dadurch, dass Sie bei einem Anlagekonto der jeweiligen Bank durch Ihr eingezahltes Guthaben einen Kredit zur Verfügung stellen. Die Bank kann mit Ihrem Geld arbeiten und Gewinne erwirtschaften. Sie werden über die Zinsen, die sich in der Regel an dem EURIBOR orientieren, daran beteiligt.

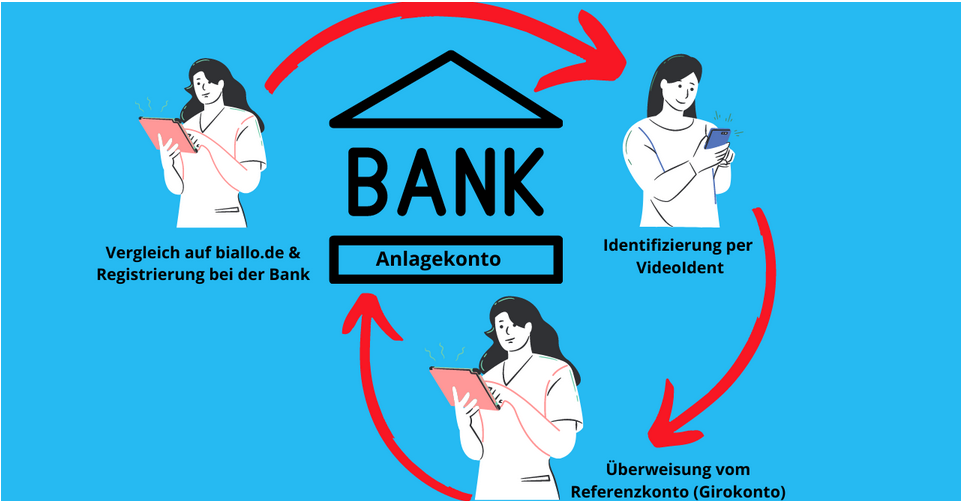

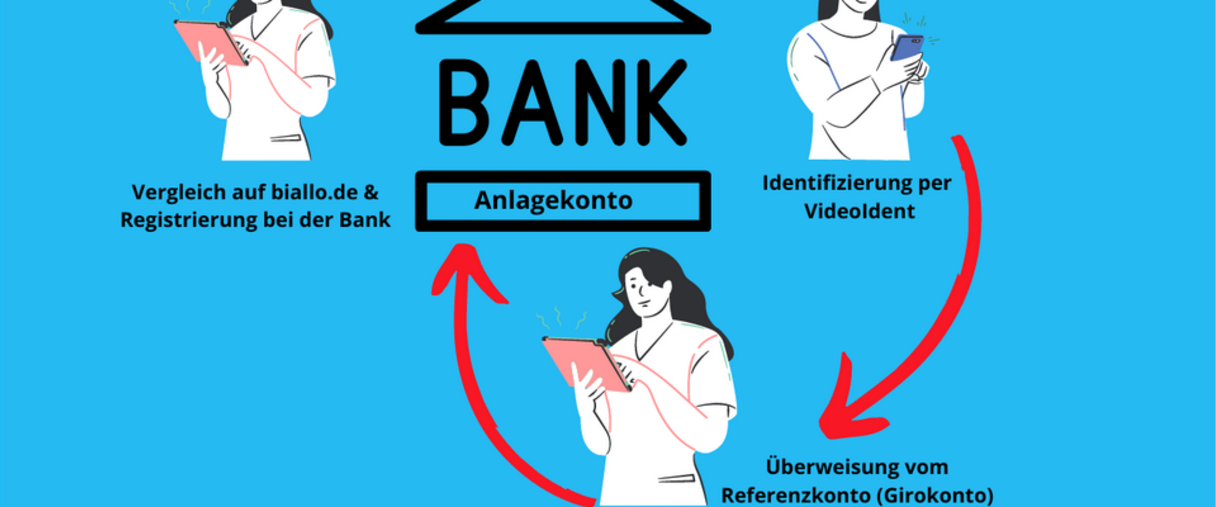

Es spielt keine Rolle, ob Sie das Anlagekonto bei einer Direktbank, Sparkasse, Volksbank Raiffeisenbank, der Deutschen Bank oder einem anderen Kreditinstitut eröffnen. Der Ablauf ist immer vergleichbar. Auf das Anlagekonto zahlen Sie Ihre Ersparnisse ein. Je nach gewählter Laufzeit kommen Sie während der Anlagedauer nicht oder nur im Ausnahmefall an das Geld heran.

Es gibt verschiedene Arten von Anlagekonten, die sich lediglich in der Art der Verzinsung und der Verfügbarkeit Ihres Guthabens unterscheiden.

Sparkonten sind die traditionellste Form der Anlagekonten. Noch bevor es die ersten Internetbanken gab, war das bekannteste Anlagekonto das Sparbuch.

Sparkonten bieten Ihnen eine einfache und sichere Form der Geldanlage. Die Zinssätze sind variabel und in der Regel niedriger als bei anderen Anlageformen. Grundsätzlich kommen Sie jederzeit an das Guthaben auf Ihrem Sparkonto; einige Banken berechnen hierfür jedoch bei fehlender rechtzeitiger Ankündigung über die Verfügung sogenannte Vorschusszinsen.

Das Tagesgeldkonto ermöglicht es Ihnen, jederzeit auf Ihr Geld zuzugreifen. Daher ist diese Anlageform ideal für kurzfristige Sparziele oder den Aufbau eines Notgroschens. Die Zinssätze sind wie beim Sparkonto variabel und passen sich den Marktkonditionen an. Durch die hohe Flexibilität, sowie die tägliche Verfügbarkeit sind die Zinssätze jedoch niedriger als bei Festgeldkonten. Zudem kann sich die Zinshöhe in der Regel täglich ändern.

Meist wird der Begriff des Festgeldkontos auch für Termingeldkonten und Sparbriefe synonym verwendet. Diese Konten sind für mittel- bis längerfristige Geldanlagen geeignet. Im Vergleich zu anderen Anlagekonten bietet das Festgeld nicht nur einen festen, sondern auch einen in der Regel höheren Zinssatz, da das Guthaben für einen festgelegten Zeitraum angelegt wird und somit nicht jederzeit verfügbar ist. Eine vorzeitige Verfügung ist auch hier nur in Ausnahmefällen möglich.

Grundsätzlich sind Anlagekonten kostenlos. Dennoch sollten Sie bei der Suche nach einem passenden Anlagekonto genau hinschauen. Einige Banken offerieren Ihnen nur ein Anlagekonto in Kombination mit einem Girokonto, bei dem Kontoführungsgebühren anfallen können. Bei einigen Anlagekonten, insbesondere beim klassischen Sparbuch, verlangen einige Kreditinstitute zudem Vorschusszinsen für vorzeitige Verfügungen.

In Deutschland sind Guthaben auf Anlagekonten durch die gesetzliche Einlagensicherung bis zu einem Betrag von 100.000 Euro pro Person und Bank abgesichert. Außerdem sind viele deutsche Banken zusätzlich Mitglied im Einlagensicherungsfonds des Bundesverbands deutscher Banken (BdB), der die Guthaben der Kundinnen und Kunden über den gesetzlich garantierten Betrag hinaus absichert – bis maximal fünf Millionen Euro pro Privatkunde. Ähnliche zusätzliche Sicherungssysteme existieren auch bei Sparkassen durch die Sparkassen-Finanzgruppe. Diese Sicherheitssysteme stellen somit eine doppelte Absicherung dar.

Für Anlagekonten bei Banken außerhalb von Deutschland, aber in der Europäischen Union, gilt ebenfalls die Einlagensicherung von bis zu 100.000 Euro. Allerdings hängt die Sicherheit der Guthaben vom jeweiligen Staat ab, in dem die Bank ihren Sitz hat. Dies kann bei Anlagen im Ausland zu einem potenziellen Risiko werden, insbesondere wenn der betreffende Staat in einer großen Bankenkrise finanziell nicht in der Lage sein sollte, für die Sicherung der Guthaben einzustehen.

Bevor Sie sich für ein Anlagekonto bei einer Bank entscheiden, sollten Sie einen Anlagekonto-Vergleich durchführen. Damit finden Sie heraus, welcher Anbieter Ihnen die höchsten Zinsen für die von Ihnen gewünschte Laufzeit bietet. Da es das Anlagekonto in verschiedenen Formen wie dem Tagesgeld und Festgeld gibt, sind möglicherweise mehrere Vergleiche notwendig.

Schweden

Schweden

Schweden

Schweden

Deutschland

Deutschland

Deutschland

Deutschland

Deutschland

Deutschland

Deutschland

DeutschlandDie Eröffnung eines Anlagekontos ist in der Regel ein einfacher Prozess, den die meisten Banken nicht nur vor Ort, sondern auch digital anbieten. Für die Kontoeröffnung benötigen Sie in der Regel einen gültigen Personalausweis oder einen Reisepass samt Meldebescheinigung.

Auf die nachfolgenden Punkte müssen Sie beim Anlagekonto-Vergleich achten:

Im Rahmen der Eröffnung eines Anlagekontos werden Sie teils mit Fachbegriffen konfrontiert. In den meisten Fällen sind die Fragen leicht zu beantworten und die Begriffe rund um das Anlagekonto einfach zu erklären:

Die Euro Interbank Offered Rate ist ein täglich festgestellter Referenzzinssatz, der das durchschnittliche Zinsniveau angibt, zu dem europäische Banken einander unbesicherte Kredite in Euro gewähren. Folglich dient dieser Zinssatz in der Regel als Referenzzinssatz und Indikator für die Verzinsung auf Ihrem Anlagekonto.

Die Bank möchte von Ihnen wissen, ob Sie in den USA steuerpflichtig sind. Sollte das der Fall sein, müssen sich auch deutsche Banken an US-Steuergesetze wie den Foreign Account Tax Compliance Act (Fatca) halten. Wenn Sie in Deutschland steuerpflichtig sind, können Sie diese Frage mit “Nein” beantworten.

Möglicherweise haben Sie beim Girokonto ein Gemeinschaftskonto mit Ihrem Ehe- oder Lebenspartner. Einige Banken bieten als Anlagekonto keine Gemeinschaftskonten an. Darüber sollten Sie sich vorher Gedanken machen.

Des Weiteren wird ein Anlagekonto immer im Guthaben geführt und daher als kreditorisches Konto bezeichnet. Begründet ist dies dadurch, dass Sie bei einem Anlagekonto der jeweiligen Bank durch Ihr eingezahltes Guthaben einen Kredit zur Verfügung stellen. Die Bank kann mit Ihrem Geld arbeiten und Gewinne erwirtschaften. Sie werden über die Zinsen, die sich in der Regel an dem EURIBOR orientieren, daran beteiligt.

Damit ist die automatische Wiederanlage des Guthabens am Ende der Laufzeit gemeint. Diese automatische Vertragsverlängerung ist für Sie als Kunde in der Regel nicht von Vorteil. Deshalb sollten Sie die Prolongation abwählen oder, falls das nicht möglich ist, einen Termin zur Kündigung der Geldanlage fett in Ihrem Kalender markieren.

Damit ist in der Regel Ihr Girokonto gemeint, welches mit dem Anlagekonto verknüpft ist. Bei den meisten Banken können Sie vom Anlagekonto keine Überweisungen auf beliebige Kontonummern auslösen. Vielmehr können Sie sich das Geld vom Anlagekonto nur auf Ihr Girokonto überweisen, welches als Verrechnungs- oder Referenzkonto bezeichnet wird.

Vorschusszinsen sind Gebühren, die von Banken erhoben werden, wenn Sie Geld von einem Sparbuch oder einem anderen Sparprodukt vor dem vereinbarten Zeitpunkt abheben. Diese Zinsen dienen als eine Art Strafgebühr für die vorzeitige Verfügung. Diese beitragen in der Regel ein Viertel des aktuellen Guthabenszinses.

Für Erträge aus der Geldanlage müssen Sie Steuern bezahlen. Diese werden in der Regel bei deutschen Banken direkt von der Bank an das Finanzamt abgeführt. Aufgrund von Freibeträgen können Sie bei der Bank einen Freistellungsauftrag hinterlegen, sodass Sie die Zinsen in voller Höhe bekommen. Im Rahmen der Einkommensteuererklärung rechnen Sie in der Anlage KAP dann die Zinserträge ab. Kommen Sie über den Freibetrag, müssen Sie die Steuern nachzahlen.

Besonders dadurch, dass nach der langen Nullzinsphase hohe Zinsen auf Guthaben heute keine Besonderheit mehr sind, stellen Anlagekonten eine sichere und planbare Alternative zu den oft volatilen Wertpapieranlagen oder anderen risikoreichen Anlageklassen wie beispielsweise Kryptowährungen dar. Insgesamt bieten Anlagekonten somit eine wertvolle Ergänzung zum Portfolio jedes Sparers, indem sie eine Kombination aus Sicherheit, Flexibilität und attraktiven Renditen in einem zinssteigenden Umfeld bieten.

Auch ungeachtet der Zinssituation ist das Anlagekonto, sofern keine Negativzinsen belastet werden, besonders für den Aufbau eines Notgroschens oder das Sparen auf bestimmte Ziele genau die richtige Wahl.