Frankreich

Frankreich- Basiszins: 1,00%

- Aktionszins: 2,80% - gültig bis 18.10.2025

Spanien

Spanien- Basiszins: 1,80%

- Aktionszins: 2,75% - gültig bis 18.10.2025

Deutschland

Deutschland- Basiszins: 0,75%

- Aktionszins: 2,75% - gültig bis 18.01.2026

Auf einen Blick

Viele Sparerinnen und Sparer in Deutschland sind verunsichert. Grund sind die jüngsten Schieflagen zweier Volksbanken. Dabei geht es zum einen um die VR-Bank Bad Salzungen Schmalkalden, im Volksmund auch „Effenberg-Bank“ genannt, sowie die Volksbank Dortmund-Nordwest. Beide Banken leiden unter hohen Wertberichtigungen infolge der Immobilienkrise. Bei der VR-Bank Schmalkalden soll es unter anderem auch um risikoreiche Kredite im Profi-Fußballgeschäft gehen.

Beide Genossenschaftsbanken werden durch die Sicherungseinrichtung des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken (BVR) abgeschirmt. Ziel des institutsbezogenen Sicherungssystems ist es, die Insolvenz einer angeschlossenen Bank zu verhindern. Auch wenn sich viele betroffene Kundinnen und Kunden um ihre Einlagen sorgen, sei vorab erwähnt: Seit Gründung der BVR-Sicherungseinrichtung im Jahr 1934 gab es noch nie eine Insolvenz einer angeschlossenen Bank und noch nie hat ein Kunde dort einen Verlust seiner Einlagen erlitten.

Per Gesetz sind Einlagen bis 100.000 Euro pro Sparer und Institut gesetzlich abgesichert. Dies regelt das Einlagensicherungsgesetz (EinSiG), das am 3. Juli 2015 in Kraft trat und eine entsprechende EU-Richtlinie (2014/49EU) vom 16. April 2014 umsetzte. Das bedeutet: Gerät eine Bank oder Sparkasse in Schieflage und kann die Einlagen der Kundinnen und Kunden nicht mehr zurückzahlen, sind die Rückzahlungsansprüche bis zu einem Umfang von 100.000 Euro pro Person durch die gesetzliche Einlagensicherung garantiert. Die Obergrenze von 100.000 Euro (200.000 Euro bei Gemeinschaftskonten) umfasst auch Kundenansprüche auf Zinsen.

Unter bestimmten Umständen kann sich der gesetzliche Einlagenschutz für einen Zeitraum von sechs Monaten nach Gutschrift auf bis zu 500.000 Euro pro Kunde erhöhen – zum Beispiel, wenn Sie eine privat genutzte Immobilie verkauft haben oder die Gutschrift an bestimmte Lebensumstände wie Heirat, Scheidung, Pflegebedürftigkeit, Renteneintritt oder Kündigung gebunden ist. In Paragraf 8 des Einlagensicherungsgesetzes sind alle Einzelheiten zur höheren Deckungssumme aufgeführt.

Jede Bank, die in Deutschland ein Einlagengeschäft betreibt und zum Geschäftsbetrieb zugelassen ist, muss einer gesetzlichen Entschädigungseinrichtung oder einem anerkannten institutsbezogenen Sicherungssystem angeschlossen sein. Dabei wird die Einlagensicherung stets von derjenigen Einrichtung durchgeführt, die für die jeweilige Bankengruppe zuständig ist (Privatbanken, öffentliche Banken, Sparkassen und Genossenschaftsbanken). In Deutschland existieren drei Sicherungssysteme für die gesetzliche Einlagensicherung:

Bis Ende September 2021 gab es in Deutschland auch noch die Entschädigungseinrichtung des Bundesverbandes Öffentlicher Banken Deutschlands GmbH (EdÖ), die für die gesetzliche Einlagensicherung der öffentlichen Banken zuständig war. Aufgrund der geringen Anzahl zugehöriger Kreditinstitute wurde die EdÖ zum 1. Oktober 2021 aufgelöst. Seither ist die Entschädigungseinrichtung deutscher Banken (EdB) neben den privaten Banken auch für diese vier öffentlich-rechtlichen Kreditinstitute zuständig:

Neben der gesetzlichen Einlagensicherung gibt es in Deutschland auch noch freiwillige Sicherungssysteme, die einen Schutz über die gesetzliche Einlagensicherung hinaus garantieren. Allerdings besteht hier kein Rechtsanspruch auf Entschädigung, wie bei der gesetzlichen Einlagensicherung.

Der Einlagensicherungsfonds des Bundesverbandes deutscher Banken e. V. (BdB) ist die freiwillige Einlagensicherung für private Banken. Auf der Webseite des Einlagensicherungsfonds können Sie die angeschlossenen Mitglieder und jeweiligen Sicherungsgrenzen abfragen. Insgesamt sind mehr als 100 Privatbanken dem Einlagensicherungsfonds angeschlossen, zum Teil auch Zweigniederlassungen von ausländischen Banken.

Unter diesen Banken finden sich namhafte Institute, wie etwa:

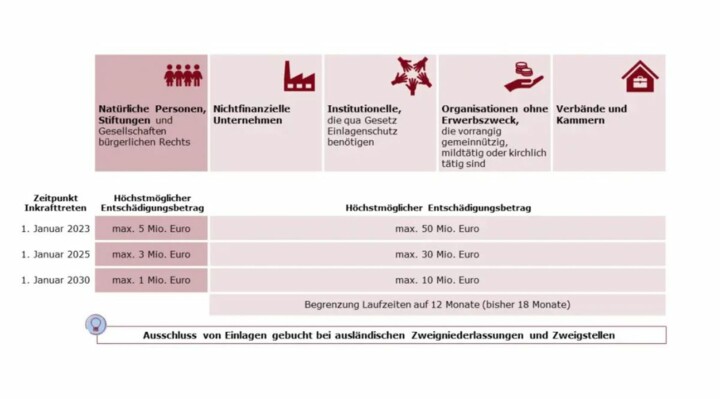

Kurz nach der Pleite der Greensill Bank im März 2021, bei der alle anspruchsberechtigten Einleger fristgemäß entschädigt wurden, hat der Bankenverband eine umfassende Reform des Einlagensicherungsfonds in mehreren Schritten angekündigt. Wichtigste Änderung: Seit dem 1. Januar 2025 gilt für natürliche Personen, Stiftungen und Gesellschaften bürgerlichen Rechts ein maximaler Entschädigungsbetrag von drei Millionen Euro pro Einleger. Diese Obergrenze wird 2030 nach unten angepasst. Ab 1. Januar 2030 sinkt die Sicherungsgrenze auf eine Millionen Euro pro Sparer. Es ist die letzte von drei Anpassungen, wie folgende Grafik veranschaulicht:

Quelle: Einlagensicherungsfonds.de

Gut zu wissen: Für Verbindlichkeiten, die bis zum 31. Dezember 2022 abgeschlossen wurden, gilt ein Bestandsschutz. Das regelt Paragraf 6 Absatz 18 des Statuts des Einlagensicherungsfonds. Wer zum Beispiel im November 2022 ein fünfjähriges Festgeld abgeschlossen hat, für den gelten weiterhin die höheren Sicherungsgrenzen zum Zeitpunkt des Vertragsabschlusses. Der Bestandsschutz entfällt jedoch, "sobald die betreffende Verbindlichkeit fällig wird, gekündigt oder anderweitig zurückgefordert werden kann, oder wenn die Verbindlichkeit im Wege einer Einzel- oder Gesamtrechtsnachfolge übergeht oder auf eine ausländische Zweigniederlassung oder Zweigstelle übertragen wird", heißt es im Statut. Für Verbindlichkeiten, die nach dem 31. Dezember 2022 entstehen oder prolongiert werden, gilt der Bestandsschutz nicht.

Für die freiwillige Einlagensicherung der öffentlichen Banken ist weiterhin der Einlagensicherungsfonds des Bundesverbandes Öffentlicher Banken Deutschlands e. V. (VÖB) zuständig. Allerdings gehören diesem Fonds derzeit nur vier Mitglieder an, die wir Ihnen weiter oben bereits genannt haben (siehe EdÖ). Eine konkrete Sicherungsgrenze wie bei den privaten Banken gibt es nicht: "Leistungen des Einlagensicherungsfonds e.V. erfolgen auf freiwilliger Basis nach der Leistungsfähigkeit des Fonds, das heißt, im Rahmen des vorhandenen Fondsvermögens", informiert der VÖB auf seiner Webseite.

Bis zum 28. Februar 2017 gab es auch noch einen freiwilligen Einlagensicherungsfonds privater Bausparkassen, der zum 1. März 2017 jedoch aufgelöst wurde. Seitdem sind Guthaben von Bausparern sowie Tages- und Festgeld bei nahezu allen privaten Bausparkassen nur noch über die gesetzliche Entschädigungseinrichtung (EdB) geschützt. Eine Ausnahme stellt die Bausparkasse Schwäbisch Hall dar, die dem Sicherungsverbund der Genossenschaftsbanken angeschlossen ist. Für die Landesbausparkassen ist die institutsbezogene Sicherungseinrichtung des Deutschen Sparkassen- und Giroverbands (DSGV) zuständig.

Sparkassen, Landesbanken, Landesbausparkassen und Genossenschaftsbanken sind nicht Mitglieder der Entschädigungseinrichtung deutscher Banken GmbH (EdB). Sie arbeiten jeweils mit institutsbezogenen Sicherungssystemen, die als Einlagensicherungssystem anerkannt sind.

Die Genossenschaftsbanken, zu denen neben Volk- und Raiffeisenbanken (VR) auch Sparda- und PSD-Banken zählen, sind in der Sicherungseinrichtung des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken organisiert (BVR Institutssicherung GmbH). Sparkassen, Landesbanken, Landesbausparkassen und die Dekabank gehören dem Haftungsverbund der Sparkassen-Finanzgruppe im Deutschen Sparkassen- und Giroverband (DSGV) an.

Durch diese Zusammenschlüsse entsteht eine gegenseitige Haftung der Mitglieder füreinander. Wenn also eine Sparkasse oder VR-Bank in Schieflage gerät, müssen jeweils die anderen Sparkassen und Genossenschaftsbanken einspringen. Mit diesem Prinzip verfolgen die Sparkassen und Genossenschaftsbanken das Ziel, Insolvenzen vorzubeugen.

Die gesetzliche Einlagensicherung greift unabhängig davon, ob es sich um eine Liquidation, sprich eine Vollbeendigung, oder um eine Insolvenz des betreffenden Instituts handelt. Damit das jeweilige Sicherungssystem in Aktion treten kann, muss die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) formell den Entschädigungsfall feststellen. In der Regel verhängt die Bafin vorab ein sogenanntes Moratorium von maximal bis zu sechs Wochen über die insolvenzgefährdete Bank, um zu prüfen, ob das betreffende Institut gegebenenfalls mit Unterstützung Dritter am Leben gehalten werden kann.

Mit diesem Moratorium kann ein ganzes Bündel an Maßnahmen durchgesetzt werden, die in Paragraf 46 Kreditwesengesetz (KWG) geregelt sind. So kann die Bafin einer pleitebedrohten Bank zum Beispiel verbieten, zugesagte Kredite an Kunden auszahlen oder weitere Zahlungen anzunehmen, sofern diese nicht der eigenen Schuldentilgung dienen.

Sobald die Bafin den Entschädigungsfall festgestellt hat, informiert das zuständige Sicherungssystem unverzüglich den geschädigten Einleger und bereitet die Auszahlungen vor. Hierzu prüft die Entschädigungseinrichtung die Ansprüche der Einleger eigenständig und ermittelt die Höhe der zu entschädigenden Einlagen. Beträge bis 100.000 Euro werden innerhalb von sieben Bankarbeitstagen erstattet.

Die betroffenen Kunden müssen nicht von sich aus tätig werden und keinen Antrag stellen – es sei denn, es geht um die höhere Deckungssumme von bis zu 500.000 Euro. Dann müssen die Geschädigten ihre Ansprüche schriftlich geltend machen und die anspruchsbegründenden Tatsachen glaubhaft belegen. Sobald der Antrag auf die höhere Deckungssumme und dessen Glaubhaftmachung bei der Sicherungseinrichtung eingegangen ist, müssen diese Beiträge ebenfalls innerhalb von sieben Arbeitstagen nach Eingang entschädigt werden.

Quelle: Entschädigungseinrichtung deutscher Banken (EdB)

Die jeweiligen Sicherungseinrichtungen sichern sich durch regelmäßige Beitragszahlungen ihrer Mitglieder. Im Bedarfsfall – wenn die Mittel nicht ausreichen sollten – können auch Sonderbeiträge von den angeschlossenen Instituten erhoben werden und es besteht die Möglichkeit einer Kreditaufnahme der Sicherungseinrichtungen.

Zu den klassischen Einlagen zählen Spar-, Termin- und Sichteinlagen, sprich Guthaben auf dem Girokonto, Tagesgeld, Festgeld und Sparbuch. Auch auf den Namen lautende Sparbriefe und Namensschuldverschreibungen sind durch die gesetzliche Einlagensicherung gedeckt. Inhaberschuldverschreibungen fallen dagegen nicht unter den Einlagenschutz.

Der Entschädigungsanspruch gilt auch für Fremdwährungskonten. Dabei sollten Sie allerdings beachten, dass der Entschädigungsbetrag stets in Euro ausgezahlt wird. Bei Konten, die in einer Fremdwährung geführt werden, wird als Wechselkurs immer der Referenzkurs der EZB zum Tag der Feststellung des Entschädigungsfalls zugrunde gelegt.

Wertpapiere sind nicht durch die gesetzliche Einlagensicherung geschützt. Geht die Depotbank pleite, haben Anlegerinnen und Anleger das Recht auf Herausgabe der hinterlegten Wertpapiere und können das Depot auf ein anderes Institut übertragen lassen. Das in Fonds und ETFs angelegte Geld zählt zudem als Sondervermögen und genießt besonderen Schutz bei einer Pleite der Depotbank oder des Fondsanbieters.

Wenn die depotführende Bank nicht in der Lage ist, die Aktivitäten aus Wertpapiergeschäften (zum Beispiel Ausschüttungen, Dividenden, Verkaufserlöse) gegenüber dem Kunden zu erfüllen, wird die Entschädigungseinrichtung der Wertpapierhandelsunternehmen (EdW) aktiv. Die Höhe der gesetzlichen Anlegerentschädigung beträgt 90 Prozent der Forderungen aus Wertpapiergeschäften – maximal jedoch 20.000 Euro pro Kunde und Bank.

Bei unselbstständigen Zweigstellen von ausländischen Kreditinstituten, die ihren Hauptsitz in der EU beziehungswiese im Europäischen Wirtschaftsraum (EWR) haben und Bankgeschäfte in Deutschland betreiben, ist immer die jeweilige Einlagensicherung des Herkunftslandes zuständig. Die Entschädigung wird aber stellvertretend – also im Namen der Heimatsicherung – durch die EdB durchgeführt. Zu beachten ist hierbei, dass die Entschädigungsbeträge in EU-Ländern beziehungsweise EWR-Ländern mit eigener Landeswährung wie etwa in Liechtenstein (Schweizer Franken, CHF) oder Schweden (Schwedische Kronen, SEK) stets Wechselkursschwankungen unterliegen und der Schutzumfang je nach Umrechnungskurs auch geringer ausfallen kann als 100.000 Euro. Die schwedische Einlagensicherung deckt zum Beispiel maximal 1,05 Millionen Schwedische Kronen (SEK) pro Person ab, das sind aktuell rund 92.000 Euro (Stand: 22. Januar 2025).

Unabhängige Niederlassungen von Kreditinstituten aus Staaten außerhalb der EU beziehungsweise des EWR sind Mitglieder der Entschädigungseinrichtung deutscher Banken (EdB). Dadurch greift im Entschädigungsfall die gesetzliche Einlagensicherung Deutschlands wie bei einem heimischen Institut. Darüber hinaus wirken viele ausländische Banken am freiwilligen Einlagensicherungsfonds des Bundesverbands deutscher Banken mit, wodurch die Sicherungsgrenze je nach Institut mindestens 438.000 bis maximal drei Millionen Euro pro Privateinleger beträgt (ab 1. Januar 2030 maximal eine Millionen Euro).

Selbstständige deutsche Tochterunternehmen von ausländischen Banken wurden nach deutschem Recht gegründet und unterliegen uneingeschränkt deutschem Aufsichtsrecht. Die Bank ist daher Pflichtmitglied der EdB und es gilt ebenfalls immer die deutsche Einlagensicherung.

Gegen eine mögliche Schieflage oder Insolvenz einer Bank kann sich kein Einleger schützen. Allerdings gibt es gewisse Indikatoren, wie zum Beispiel die Kreditratings der großen US-Ratingagenturen S&P, Moody’s und Fitch. Diese berechnen die Wahrscheinlichkeit eines Zahlungsausfalls beziehungsweise das Insolvenzrisiko einer Bank und vergeben dafür entsprechende Bonitätsnoten.

Die höchste Einstufung ist das sogenannte Triple-A-Rating („AAA“). Das bedeutet, dass das Ausfallrisiko so gut wie vernachlässigbar ist. Derzeit ist uns allerdings kein Kreditinstitut mit Einlagengeschäft bekannt, das diese höchste Bonitätseinstufung erhält. Zudem gibt es bei vielen kleineren Banken oft kein Rating, sondern meist nur bei größeren Instituten.

Wichtiger ist unserer Meinung nach daher die Bonität des Herkunftslandes einer Bank. Denn für die Einlagensicherung ist stets das jeweilige Land verantwortlich. Auf eine zentrale europäische Einlagensicherung (European Deposit Insurance Scheme – EDIS) konnten sich die EU-Länder bislang nicht einigen.

Bei Ländern mit einem Triple-A-Rating – darunter Deutschland, Liechtenstein, Luxemburg, Schweden, Dänemark und die Niederlande – gehen wir davon aus, dass die gesetzliche Einlagensicherung im Entschädigungsfall reibungslos funktioniert und Einleger bis zur Höhe von 100.000 Euro pro Person zeitnah entschädigt werden können. In unserem Tagesgeld- und Festgeld-Vergleich orientieren wir uns dabei am Länderrating der US-Ratingagentur S&P Global. So sehen Sie auf den ersten Blick das Herkunftsland der jeweiligen Bank mit dem aktuellen S&P-Länderrating.

Frankreich

Frankreich

Spanien

Spanien

Deutschland

DeutschlandGelegentlich ist zu lesen, der gesetzliche Einlagenschutz bestehe pro Konto und Bankkunde. Diese Behauptung ist falsch. Das würde bedeuten, dass Sie mehrfach die gesetzliche Einlagensicherung von 100.000 Euro in Anspruch nehmen könnten, wenn Sie mehrere Bankkonten bei ein und demselben Institut unterhalten.

Richtig ist: Die gesetzliche Sicherungsgrenze von 100.000 Euro bezieht sich auf das Gesamtguthaben, das Sie bei der betreffenden Bank führen. Haben Sie zum Beispiel bei einer Bank mehrere Einlagekonten – zum Beispiel neben dem Girokonto noch ein Tagesgeld-, Festgeld- oder Verrechnungskonto – müssen Sie die einzelnen Kontostände addieren, um zu prüfen, ob Ihr Gesamtguthaben noch durch die gesetzliche Einlagensicherung in Höhe von 100.000 Euro gedeckt ist. Falls nicht, sollten Sie Ihren Garantiespielraum erweitern, indem Sie ihr Vermögen auf verschiedene Banken verteilen.

Profiteure dieser Regelung sind Ehepaare. Da jedem Partner 100.000 Euro Einlagensicherung zustehen, verdoppelt sich der Schutzumfang bei einer Bank auf 200.000 Euro. Das gilt ebenso für Gemeinschaftskonten. Allerdings müssen auch hier mögliche weitere Konten bei der betreffenden Bank hinzugerechnet werden.

Achtung: Wenn Sie Kunde eines Fintechs oder Neobrokers sind, sollten Sie Ihre Vertragsunterlagen genau unter die Lupe nehmen und prüfen, wer die depot- und kontoführende Bank ist. Denn wenn Sie dort bereits Kunde sind – zum Beispiel mit einem Girokonto – werden im Entschädigungsfall die Beträge auf allen Konten dieser Bank zusammengezählt und sollten insgesamt 100.000 Euro nicht übersteigen.

Zu den bekannten Entschädigungsfällen der jüngeren Zeit zählen die Pleiten der Sberbank Europe AG und der Greensill Bank AG. Nachdem die österreichische Finanzmarktaufsicht (FMA) den Entschädigungsfall bei der österreichischen Sberbank Europe im März 2022 ausgerufen hatte, erwarteten viele Marktbeobachter eine Insolvenz des Unternehmens. Diese konnte allerdings in letzter Minute abgewendet werden. Durch den Verkauf von Vermögensbeständen konnte die Sberbank Europe AG die gesamte Entschädigungssumme in Höhe von 926 Millionen Euro zurückzahlen, die von der Einlagensicherung Austria (ESA) an die Betroffenen ausbezahlt wurde.

Bei der VTB Bank Europe SE mit Sitz in Frankfurt, ebenfalls eine Europa-Tochter einer russischen Mutterbank, konnte der Entschädigungsfall vermieden werden. Die VTB Europe wurde zum 1. April 2023 auf Beschluss der außerordentlichen Hauptversammlung vom 24. März 2023 liquidiert.

Den jüngsten Entschädigungsfall in der Historie der EdB gab es Anfang 2023 mit der Insolvenz der Mainzer North Channel Bank. Das Geldhaus war wegen hoher Schadenersatzforderungen aus „Cum-Ex“-Aktiengeschäften in Schieflage geraten. Nachdem die Bafin am 12. Januar 2023 ein Moratorium über die North Channell Bank verhängt hatte, wurde am 25. Januar 2023 der Entschädigungsfall festgestellt. Die North Channel Bank war auch Mitglied im Einlagensicherungsfonds des BdB. Die Entschädigungssumme belief sich laut Bankenverband auf insgesamt rund 63 Millionen Euro, wovon etwa 17 Millionen Euro auf die gesetzliche Einlagensicherung entfielen. Den Rest übernahm der Einlagensicherungsfonds.

Die Amsterdam Trade Bank (FIBR) geriet im April 2022 in Schieflage und wurde am 22. April vom Bezirksgericht Amsterdam für insolvent erklärt. Eigentümer der ATB war die zum Oligarchen Michail Fridman gehörende Alfa Bank. Betroffen waren rund 6.000 Kunden aus Deutschland, die alle durch die niederländische Einlagensicherung entschädigt wurden – allerdings nur bis zu einer Summe von 100.000 Euro pro Einleger.

Für Schlagzeilen sorgte auch die bereits erwähnte Pleite der Greensill Bank aus Bremen im Frühjahr 2021. Die Bafin hatte die Bank Anfang März 2021 wegen drohender Überschuldung geschlossen und am 16. März 2021 den Entschädigungsfall festgestellt. Neben der gesetzlichen Entschädigungseinrichtung war die Greensill Bank auch freiwilliges Mitglied im Einlagensicherungsfonds des BdB. Dadurch ergab sich eine zusätzliche Sicherungsgrenze zum Zeitpunkt des Entschädigungsfalls von knapp 75 Millionen Euro pro Einleger. Laut Bankenverband wurden alle anspruchsberechtigten Anleger fristgemäß entschädigt. Die Entschädigungssumme wurde insgesamt auf 3,1 Milliarden Euro beziffert, wovon rund zwei Milliarden Euro auf den Einlagensicherungsfonds entfielen.

Deutschland

Deutschland

Schweden

Schweden

Schweden

Schweden