Schweden

Schweden- Basiszins: 1,96%

- Aktionszins: 2,76% - gültig bis 15.08.2025

Deutschland

Deutschland- Basiszins: 0,75%

- Aktionszins: 2,75% - gültig bis 11.01.2026

Deutschland

Deutschland- Basiszins: 2,00%

- Aktionszins: 2,60% - gültig bis 30.09.2025

Auf einen Blick

Das Sparbuch, einst das Symbol einer sicheren und soliden Geldanlage, hat in den letzten Jahrzehnten stark an Attraktivität verloren. Bekam man früher noch locker fünf oder sechs Prozent Zinsen für das risikolose Sparen mit dem Papier-Heftchen, stellt sich heute angesichts niedriger Sparzinsen die Frage: Ist das Sparbuch noch eine sinnvolle Anlageform?

Wir schauen uns die Vor- und Nachteile des Sparbuchs an und erklären, was zu tun ist, wenn Sie ein altes Sparbuch gefunden haben. Dazu erfahren Sie, wie die rechtliche Lage bei Sparbüchern von Verstorbenen ist und welche modernen Alternativen es zum guten, alten Sparbuch gibt.

Sie möchten keine Neuigkeiten aus dem Bereich Finanzen, Geldanlage und Vorsorge verpassen? Dann abonnieren Sie doch unseren kostenfreien Newsletter und bleiben Sie immer auf dem Laufenden.

Ein Sparbuch ist eine traditionelle, rund 200 Jahre alte Form der Geldanlage, bei der Einzahlungen, Zinsen und Abhebungen schriftlich festgehalten werden. Es gibt zwei Varianten: das klassische Papierbuch und die moderne digitale Version.

Bei einem Sparbuch handelt es sich um ein Konto bei einer Bank, auf das regelmäßig Geld eingezahlt und wieder abgehoben werden kann. Sie erhalten als Inhaberin beziehungsweise Inhaber des Sparbuchs Zinsen für Ihre Einlagen.

Ein klassisches Sparbuch wird oft mit einem Sparheft verbunden, in dem jede Transaktion handschriftlich oder maschinell dokumentiert wird. Sie müssen das physische Büchlein für die Vermerke zu jeder Transaktion in die Bankfiliale mitbringen. Sind Sie hingegen in Besitz eines digitalen Sparbuchs, können Sie Ihre Transaktionen bequem online oder über Ihre Banking-App abwickeln.

Sie möchten ein Sparbuch eröffnen? Die Eröffnung des Sparbuchs ist ganz einfach und schnell erklärt:

Sobald Sie das Geld benötigen, können Sie mit Ihrem Sparbuch und einem gültigen Ausweis Geld am Bankschalter abheben. Haben Sie zusätzlich zum physischen Büchlein eine SparCard erhalten, können Sie die gewünschte Summe damit auch am Geldautomaten abheben.

Beachten Sie jedoch, dass häufig nur Abhebungen kleinerer Beträge von etwa 2.000 Euro pro Monat gestattet sind. Bei größeren Beträgen sollten Sie die Abhebung Ihrer Bank vorher ankündigen, damit genügend Bargeld zur Verfügung gestellt werden kann.

Wenn Sie mehr als 2.000 Euro oder gar das gesamte Guthaben abheben möchten, müssen Sie das Sparbuch direkt in Ihrer Bank kündigen. Nehmen Sie Ihr Sparbuch und einen Ausweis mit und lassen Sie sich das Geld auszahlen oder auf ein anderes Konto transferieren. Bei der Auflösung des Sparbuchs gilt es, gewisse Kündigungsfristen einzuhalten, zumeist drei Monate. Kosten entstehen für die Auflösung nur, wenn Sie die Kündigungsfrist nicht einhalten können. Dann zahlen Sie sogenannte Vorschusszinsen oder Strafzinsen. Diese betragen in der Regel einen bestimmten Prozentsatz der vorzeitig abgehobenen Summe.

Aktuell sind Sparbücher aufgrund der niedrigen Zinssätze keine lukrative Anlageform – nicht einmal für Kinder. Die Verzinsung liegt oft nur noch bei null bis ein Prozent, also weit unter der Inflationsrate, die im Juni 2024 2,2 Prozent betrug. Selten gibt es Angebote mit zwei oder drei Prozent auf das Ersparte. Zu den wenigen Ausnahmen gehören die Akf Bank, die Gefa Bank und Volkswagen Financial Services. Damit verliert das auf einem Sparbuch geparkte Geld also in den meisten Fällen real an Wert.

Hinzu kommt die starre Kündigungsfrist, die oft drei Monate beträgt – ein großer Nachteil dieser Anlageform. Wer Geld vom Sparbuch abheben möchte, ohne es komplett zu kündigen, dem stehen in der Regel immer nur bis zu 2.000 Euro pro Abhebung und Monat zur Verfügung.

Die geringe Rendite gepaart mit den langen Kündigungsfristen des Sparbuchs, lässt es für viele Anlegerinnen und Anleger unattraktiv werden – insbesondere, wenn man bedenkt, dass andere Anlageformen wie Aktien, Immobilien oder Anleihen in der Regel höhere Renditen bieten.

Allerdings bleibt das Sparbuch aufgrund seiner Bekanntheit, einfachen Handhabe und Sicherheit für manche Sparerinnen und Sparer interessant, zum Beispiel für ältere Menschen oder diejenigen, die keine großen finanziellen Risiken eingehen und sich nicht mit moderneren Anlageformen beschäftigen möchten.

Die Vor- und Nachteile des Sparbuches noch einmal zusammengefasst:

Vorteile:

Nachteile:

Es gibt Sparbücher und Sparkonten – aber wo genau liegt da eigentlich der Unterschied?

Bei einem Sparbuch handelt es sich in der Regel tatsächlich um ein kleines Büchlein im DIN-A6-Format, in dem alle Einzahlungen, Abhebungen und Zinsgutschriften handschriftlich oder maschinell vermerkt werden. Transaktionen müssen meist persönlich in der Bankfiliale erfolgen und größere Abhebungen unterliegen oft einer Kündigungsfrist von beispielsweise drei Monaten.

Ein Sparkonto hingegen können Sie elektronisch führen. Damit sind Sie flexibler, denn Sie können Ein- und Auszahlungen online, per Überweisung oder am Geldautomaten vornehmen. Sparkonten haben in der Regel keine Kündigungsfristen und ermöglichen Ihnen jederzeit Online-Zugriff sowie zusätzliche Funktionen wie automatische Überweisungen und Daueraufträge.

Beide Optionen sind durch Einlagensicherungssysteme geschützt. Die Zinsen von Sparbüchern und Sparkonten unterscheiden sich nicht. Entscheidend für Ihre Wahl ist maßgeblich, ob Sie die traditionelle Sicherheit eines Sparbuches oder die moderne Flexibilität eines Sparkontos bevorzugen.

Es gibt offenbar tausende vergessenen Konten und Sparbücher in Deutschland. Expertinnen und Experten vermuten, dass jährlich Milliardenbeträge auf vergessenen Sparbüchern und Konten liegen bleiben. Sie befinden sich gerade vielleicht in einer ähnlichen Lage, lösen zum Beispiel Tante Ernas Hausstand auf und stoßen im Keller auf ein altes, rotes Sparbuch, das offenbar noch ein hübsches Sümmchen beinhaltet. Tante Erna ist leider verschieden und hat Sie vor ihrem Ableben nicht instruiert, was mit dem Geld zu tun sei. Und jetzt?

Eines vorweg: Ein Sparbuch ist gültig, bis es offiziell geschlossen wird. Das Geld darauf ist also auch Jahrzehnte später noch vorhanden. Lediglich, wenn es Reichsmark oder DDR-Mark enthält, ist es nicht mehr gültig. D-Mark hingegen werden einfach in Euro umgerechnet und ausgezahlt.

Wenn Sie ein altes Sparbuch geerbt haben oder das Sparbuch eines Verstorbenen finden, sollten Sie zunächst überprüfen, ob Sie als Erbe berechtigt sind, das Sparbuch aufzulösen, denn das Sparbuch gehört zur Erbmasse. Haben Sie das geklärt, gehen Sie mit einem Erbschein sowie dem Testament zu der ausstellenden Bank, um das Sparbuch auflösen. Die Bank prüft die Unterlagen und zahlt das vorhandene Guthaben an die Erben aus. Banken sind hier sehr streng, um sicherzustellen, dass das Geld nur an berechtigte Personen ausgezahlt wird.

Sie haben ein altes Sparbuch gefunden, das auf Ihren Namen läuft, geparktes Geld enthält und offensichtlich noch nicht geschlossen wurde? Herzlichen Glückwunsch! Damit können Sie sich an die Bank wenden, die das Sparheft ausgestellt hat. Gibt es diese nicht mehr, wenden Sie sich an das Nachfolgeinstitut (dazu später mehr). Gehen Sie mit dem Sparbuch sowie einem gültigen Ausweisdokument zu der Bank und entscheiden Sie dann, ob Sie das Geld abheben oder eventuell auf ein anderes Konto übertragen möchten.

Sie wollen Geld von Ihrem Sparbuch abheben, können es aber partout nicht finden? Dann ist es ratsam, die Bank zu informieren und eine Sperre zu veranlassen. Falls es gestohlen wurde, verhindern Sie so den Missbrauch Ihres Ersparten.

Keine Sorge, eine Sperre geht nicht automatisch mit einer Auflösung des Sparbuches einher. Banken sind verpflichtet, das Geld aufzubewahren und bei Anfrage des rechtmäßigen Inhabers oder Erben auszuzahlen. Als Eigentümerin oder Eigentümer des verloren gegangenen Sparbuches wird Ihnen darüber hinaus einfach ein neues Büchlein ausgestellt. Die Verlustanzeige und das Ersatzsparbuch können Kosten verursachen, die Sie zu tragen haben. Das ist jedoch von Bank zu Bank unterschiedlich geregelt.

Sie sehen schon: Die Rechtsprechung in Bezug auf Sparbücher ist klar geregelt. Sparbücher verfallen nicht und bleiben gültig, bis sie aufgelöst werden.

Wenn Sie Ihr Sparbuch auflösen möchten, obwohl das physische Büchlein nicht mehr auffindbar ist, wenden Sie sich an Ihre Bank. Dort wird man Ihre Identität und Kontoinhaberschaft überprüfen und eine Verlustanzeige erstellen, die Sie unterschreiben müssen. Eine Verlustanzeige ist dazu da, den Verlust des Sparbuchs offiziell zu dokumentieren und zu verhindern, dass jemand anderes Ihr Sparbuch verwendet. Im Anschluss wird Ihre Bank Ihr Sparbuch auflösen und das Guthaben auszahlen. Auch hier gilt in der Regel eine Frist von cirka drei Monaten.

Wenn Sie ein altes Sparbuch gefunden haben, auf dem noch Geld liegt, und die Bank, bei der es geführt wurde, nicht mehr existiert, sollten Sie herausfinden, ob die Bank von einem anderen Geldhaus übernommen wurde oder es ein Nachfolgeinstitut gibt. Oftmals übernehmen andere Banken die Konten und Verbindlichkeiten insolventer oder geschlossener Banken.

Kontaktieren Sie die Nachfolgeinstitution und erklären Sie Ihre Situation. Die Bank kann Ihnen Anweisungen geben, wie Sie den Anspruch auf das Geld geltend machen können.

Sollten Sie Schwierigkeiten haben, die notwendigen Informationen zu beschaffen, können Sie sich an die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) wenden. Diese kann Ihnen oft weiterhelfen und Informationen über die Abwicklung von Bankgeschäften geben.

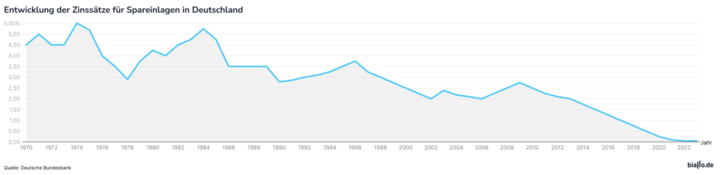

In den letzten fünf Jahrzehnten hat sich die Zinslandschaft in Deutschland erheblich verändert. Die Zinssätze für Sparbücher waren in den 1970er Jahren vergleichsweise hoch und boten attraktive Renditen. Seit den 1980er Jahren ist jedoch ein stetiger Rückgang zu beobachten, der in den letzten Jahren durch die Niedrigzinspolitik der Europäischen Zentralbank (EZB) noch verstärkt wurde.

So haben sich die Zinsen für Spareinlagen in Deutschland entwickelt:

Hier sehen Sie die Zinsentwicklung des Sparbuchs zwischen 1970 und 2023:

Diese Entwicklung macht deutlich, dass Sparbücher als Anlageform heute weit weniger attraktiv sind als noch vor einigen Jahrzehnten. Alternative Anlageformen wie Tagesgeldkonten oder Festgeld bieten teilweise deutlich höhere Renditen bei gleicher Sicherheit.

Schweden

Schweden

Deutschland

Deutschland

Deutschland

DeutschlandZinseneinnahmen sind immer steuerpflichtig. Auf die wenigen Zinsen, die Ihrem Sparbuch gutgeschrieben werden, zahlen Sie die Abgeltungssteuer, den Solidaritätszuschlag sowie gegebenenfalls die Kirchensteuer, falls Sie Kirchenmitglied sind. Ihre Bank führt die Steuern automatisch an den Fiskus ab. Nutzen Sie deshalb unbedingt Ihren Freistellungsauftrag! Damit bleiben Zinserträge bis zu 1.000 Euro pro Jahr und Person steuerfrei. Zu viel bezahlte Kapitalertragsteuern können Sie sich über die Steuererklärung rückerstatten lassen.

Das Sparbuch hat im Großen und Ganzen ausgedient. Es gibt mittlerweile einfach wesentlich bessere und einfachere Produkte, die geeigneter für die Verwahrung des Notgroschens oder für den Vermögensaufbau sind. Vor allem das Tagesgeldkonto empfehlen wir als gute Alternative zum Sparbuch. Sie können Ihr Geld aber auch auf weitere Vermögensklassen verteilen. Hier stellen wir Ihnen einige der gängigsten vor:

Ein Sparbuch ist heute aufgrund der niedrigen Zinssätze kaum noch sinnvoll. Es bietet hohe Sicherheit, aber die Rendite ist minimal. Wir empfehlen ein Tagesgeldkonto statt eines Sparbuchs.

Ein Sparbuch ist physisch und erfordert das Buch für Transaktionen, während ein Sparkonto digital geführt wird und flexibler zugänglich ist.

Aktuell liegen die Zinsen oft nur bei 0,01 bis 1,00 Prozent pro Jahr.

Es gibt keine gesetzliche Obergrenze für Einlagen auf einem Sparbuch. Wir empfehlen Ihnen jedoch, nicht mehr als 100.000 Euro pro Person und Bank anzulegen. Bis zu diesem Betrag ist Ihr Geld durch die gesetzliche Einlagensicherung geschützt. Es gibt jedoch noch freiwillige Einlagensicherungssysteme der Banken, die höhere Summen absichern können. Bei Genossenschafts- und Volksbanken sowie Sparkassen ist die Höhe durch die Institutssicherung faktisch unbegrenzt.

Ja, mit einem gültigen Ausweis und entsprechenden Nachweisen bei der Bank.

Der rechtmäßige Inhaber oder ein Erbe mit Nachweis.

Bei der Sparkasse oder anderen Banken mit Vorlage des Sparbuchs und Ausweises.

Sparbücher verfallen nicht, sie bleiben gültig.

Nein, solange es nicht offiziell aufgelöst wurde.

Ja, alte Postsparbücher sind weiterhin gültig.

Die Zinsen werden Ihnen in der Regel ab dem ersten Tag jährlich auf die eingezahlte Summe zum jeweiligen Zinssatz berechnet und gutgeschrieben.

Schweden

Schweden

Schweden

Schweden

Deutschland

Deutschland