Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandAuf einen Blick

Eine Investition in aufstrebende Volkswirtschaften mit vielversprechenden Wachstumsaussichten – das verheißen ETFs auf den MSCI Emerging Markets. Wir stellen Ihnen den Schwellenländer-Index vor und zeigen Ihnen, warum es sinnvoll sein kann, einen Indexfonds zu wählen, der chinesische Titel ausschließt.

Der MSCI Emerging Markets Index ist ein Aktienindex, der Titel aus 24 Schwellenländern weltweit umfasst. Dieser Index bündelt Aktien aus strategischen Märkten wie China, Indien, Brasilien und Südafrika und bildet deren Entwicklung ab. Er dient daher als Maßstab für die Performance der Aktienmärkte in diesen Ländern.

Wer einen MSCI Emerging Markets ETF im Depot hat, ist breit aufgestellt, denn ein solcher Indexfonds enthält hunderte Unternehmenswerte aus Schwellenländern. Mit 1.373 Titeln (Stand: 31. Mai 2024) deckt der zugrundeliegende Index etwa 85 Prozent der Marktkapitalisierungen der 24 enthaltenen Länder ab – 85 Prozent deshalb, weil der Index nur große und mittlere börsennotierte Unternehmen enthält, nicht jedoch die sogenannten „Kapitälchen “ dieser Regionen, also Unternehmen mit einem vergleichbaren Börsenwert.

Das Schwergewicht im MSCI Emerging Markets Index ist mit einem Anteil von mehr als einem Viertel China. Auf das Reich der Mitte folgen andere asiatische Staaten wie Indien, Taiwan und Südkorea. Aber auch Länder aus Mittel- und Südamerika, Afrika und Ost- beziehungsweise Südosteuropa sind in dem Börsenindex vertreten:

| Land | Gewichtung |

| China | 27,16 % |

| Indien | 18,12 % |

| Taiwan | 18,05 % |

| Südkorea | 11,57 % |

| Brasilien | 4,66 % |

| Andere¹ | 20,43 % |

¹Chile, Mexiko, Peru, Tschechien, Ägypten, Griechenland, Ungarn, Kuwait, Polen, Katar, Saudi-Arabien, Südafrika, Türkei, Vereinigte Arabische Emirate, Indonesien, Malaysia, Philippinen, Taiwan, Thailand; Quelle: MSCI, Stand: 31. Mai 2024

Russland war von 1997 bis 2022 ebenfalls im MSCI Emerging Markets vertreten. Nach Russlands Angriff auf die Ukraine entfernte MSCI das Land jedoch aus all seinen Indizes, selbst aus seinem BRICS-Index.

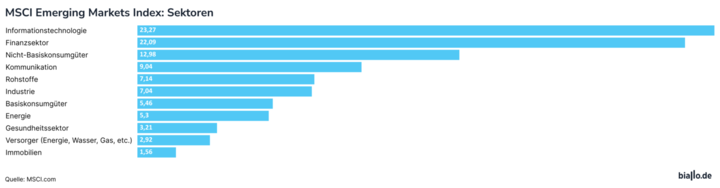

ETFs, die den MSCI Emerging Markets Index abbilden, haben den Vorteil, dass sie eine breite Streuung über viele verschiedene Branchen bieten. Dadurch verringern Investorinnen und Investoren das Risiko ihrer Geldanlage. Doch in welche Branchen investieren Sie eigentlich genau, wenn Sie Ihr Geld in einen MSCI Emerging Markets ETF stecken?

Vor allem fließt Ihr Geld in die Finanzwirtschaft und in Technologieunternehmen. Das bedeutet, Sie erwerben mit Ihrem Investmentanteil an Banken, Versicherungen und Unternehmen aus den Bereichen Hard- und Software, der Halbleiterbranche sowie E-Commerce. Fast die Hälfte (45,36 Prozent) der ETFs besteht aus Aktiengesellschaften dieser beiden Sektoren. Doch auch in Konsumgüterproduzenten, Energie-Konzernen, dem Gesundheitswesen, Immobilienunternehmen und weiteren Sektoren fließt Ihr Geld mit solch einem Investment, wie folgende Grafik zeigt:

Quelle: MSCI, 31. Mai 2024

Der Indexanbieter MSCI, ehemals Morgan Stanley Capital International, führte den MSCI Emerging Markets Index 1988 ein. Damals gab es die Benchmarkt für die Performance von Aktienmärkten in Schwellenländern nur wenige Staaten.

Das änderte sich durch die Überarbeitung und Erweiterung des Index im Jahr 2001. Zu dieser Zeit profitierten die Schwellenländer von zunehmenden Investitionen aus dem Ausland. Die Investorinnen und Investoren sahen Chancen für die Wirtschaft dieser Regionen, da dieses Reich an Ressourcen ist. Immer mehr Geld floss in die Schwellenländer, was deren Wirtschaft ankurbelte.

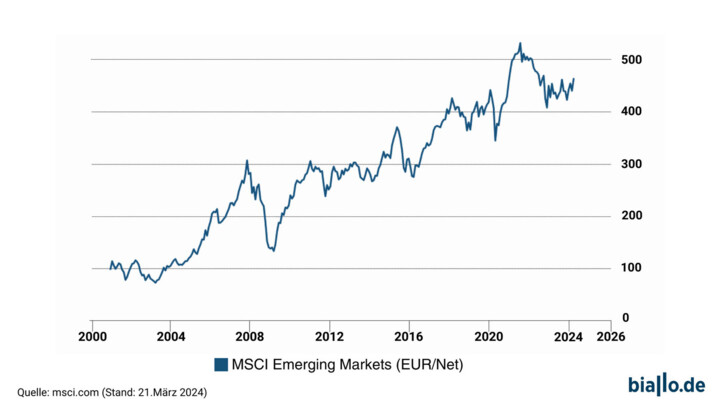

Langfristig hat sich der Index stetig nach oben entwickelt. Allerdings gab es – wie bei anderen Indizes auch – immer wieder starke Einschnitte: etwa während der globalen Finanzkrise 2007 und 2008, der COVID-19-Pandemie ab dem Jahr 2020 und dem Angriffskrieg Russlands gegen die Ukraine, der im Februar 2022 begann. Das macht die folgende Grafik deutlich.

In den untenstehenden Tabellen finden Sie einige gute MSCI Emerging Markets ETFs. Wählen Sie für Ihre Einmalanlage oder ihren Sparplan zwischen thesaurierenden und ausschüttenden ETFs.

Da die ETFs sich alle auf denselben Index ausrichten, liegen die Ergebnisse direkt nebeneinander. Doch im 5-Jahres-Vergleich schneidet der ausschüttende Amundi Index MSCI Emerging Markets (ISIN LU1737652583) in puncto Bruttorendite mit 24,53 Prozent besonders gut ab. Dieser ist mit einer einmaligen Gebühr von 0,20 Prozent außerdem recht günstig. Natürlich muss das nicht bedeuten, dass dieser Fonds seine Mitstreiter auch in Zukunft überholen wird. Doch auf die Kosten sollten Sie bei Ihren Investments dennoch achten, um Ihre Rendite zu maximieren.

Die folgende Tabelle enthält ETFs, die den MSCI Emerging Markets abbilden und die Erträge reinvestieren (thesaurieren). Sie alle beinhalten mehr als 100 Millionen Euro Fondsvolumen und kosten maximal 0,2 Prozent Gebühren (TER) pro Jahr.

| ETF / ISIN | Performance 1 Jahr / 2 Jahre / 3 Jahre (kumuliert) | Fondsgröße in Mio. Euro | Laufende Kosten pro Jahr |

| Amundi Index MSCI Emerging Markets1 / LU1437017350 | +9,38 % / -5,74 % / +24,49 % | 429 | 0,20 % |

| iShares MSCI EM 3 / IE00B4L5YC18 | +8,76 % / -6,24 % / +24,22 % | 4.802 | 0,18 % |

| SPDR MSCI Emerging Market 1 / IE00B469F816 | +8,80 % / -6,46 % / +23,68 % | 2.708 | 0,18 % |

| Xtrackers MSCI Emerging Markets 3 / IE00BTJRMP35 | +8,79 % / -6,59 % / +23,54 % | 5.044 | 0,18 % |

| Invesco MSCI Emerging Markets 2 / IE00B3DWVS88 | +8,57 % / -6,96 % / +22,45 % | 338 | 0,19 % |

1 vollständige Replikation, 2 synthetische Replikation, 3 Sampling, mehr zum Thema Replikation in einem weiteren Ratgeber; NAV-Kurse vom 10. Juni 2024; Wertentwicklung in Euro; Rangfolge nach 5-Jahres-Performance; Quelle: Justetf, Fondsweb

Gewinne aus Aktien, Fonds und ETFs müssen Sie versteuern. Wie genau das funktioniert und wie Sie Steuern sparen können, erfahren Sie in diesem einem weiteren hilfreichen Ratgeber .

Die ETFs in der untenstehenden Tabelle haben insgesamt mindestens 100 Millionen Euro Fondsvolumen und kosten maximal 0,20 Prozent Gebühren jährlich. Die Erträge werden ausgeschüttet.

| ETF / ISIN | Performance 1 Jahr / 2 Jahre / 3 Jahre (kumuliert) | Laufende Kosten pro Jahr | Dividende |

| Amundi Index MSCI Emerging Markets 1 / LU1737652583 | +9,39 % / -5,71 % / +24,53 % | 0,20 % | 2,30 % |

| iShares MSCI EM 3 / IE00B0M63177 | +8,71 % / -6,43 % / +23,95 % | 0,18 % | 2,17 % |

| HSBC MSCI Emerging Markets 3 / IE00B5SSQT16 | +8,23 % / -6,94 % / +22,74 % | 0,15 % | 2,38 % |

| UBS ETF (LU) MSCI Emerging Markets 1 / IE000GWA2J58 | +8,76 % / - / - | 0,18 % | 2,99 % |

1 vollständige Replikation, 2 synthetische Replikation, 3 Sampling, mehr zum Thema Replikation in einem weiteren Ratgeber; NAV-Kurse vom 10. Juni 2024; Wertentwicklung in Euro; Rangfolge nach 5-Jahres-Performance; Quelle: Justetf, Fondsweb

Für ein Investment in Aktien und ETFs benötigen Sie ein Depot. Welcher der beste Depotanbieter ist, erfahren Sie in unserem aktuellen Depot-Vergleich .

Ja. Aktuell existieren drei sogenannte MSCI Emerging Markets ex China ETFs, die Zugang zu den größten und liquidesten Aktien aus Schwellenländern bieten und dabei China ausschließen. Sie sind jedoch alle thesaurierend, schütten Ihre Erträge also nicht aus, sondern reinvestieren Sie sofort wieder in den Fonds. Bei dem UBS ETF handelt es sich außerdem um einen noch sehr jungen ETF. Da er erst im August 2023 aufgelegt wurde, beträgt sein Fondsvolumen momentan nur etwa 13 Millionen Euro.

| ETF / ISIN | Performance 1 Jahr / 3 Jahre (kumuliert) | TER pro Jahr |

| iShares MSCI EM ex-China 1 / IE00BMG6Z448 | +13,00 % / +10,60 % | 0,18 % |

| Amundi MSCI Emerging Ex China 2 / LU2009202107 | +12,77 % / +10,11 % | 0,15 % |

| UBS ETF (LU) MSCI Emerging Markets ex China 3 / LU2050966394 | - / - | 0,16 % |

1vollständige Replikation, 2 synthetische Replikation, 3 Sampling; NAV-Kurse vom 10. Juni 2024; Wertentwicklung in Euro; Rangfolge nach 1-Jahres-Performance; Quelle: Justetf, Fondsweb

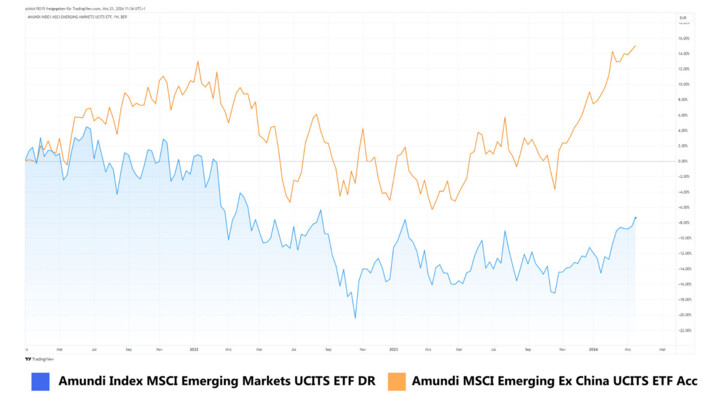

Alle drei ETFs bilden den MSCI Emerging Markets ex China Index nach. Dieser entwickelte sich in den letzten drei Jahren deutlich besser als der MSCI Emerging Markets Index, in dem China mit über 25 Prozent den höchsten Länderanteil ausmacht. Diese Entwicklung können Sie der folgenden Grafik entnehmen. Die blaue Linie kennzeichnet den Amundi MSCI Emerging Markets ETF, die orangefarbene den Amundi Emerging Ex China ETF.

Quelle: Tradingview / Stand: 21.03.2024

Warum entwickelt sich der Fonds ohne chinesische Indexbestandteile besser? Ursprünglich dafür ist die Abwärtsbewegung an den chinesischen Börsen, die nunmehr seit über drei Jahren anhält. In diesem Zeitraum verlor der CSI 300 Index, der die Kursentwicklung an den Börsen in Shanghai und Shenzhen nachbildete, über 40 Prozent an Wert. Beim Hang Seng China Enterprise Index, der die Entwicklung von 50 Unternehmen des chinesischen Festlandes abbildet, waren es sogar 50 Prozent.

Es ist nicht verwunderlich, dass der MSCI Emerging Markets Index ohne chinesische Werte im Vergleichszeitraum besser läuft. Während der Standard-ETF in den letzten drei Jahren 5,74 Prozent Verlust machte, erwirtschaftete sein kleiner Bruder ein Plus von 12,77 Prozent (Stand: 10. Juni 2024).

Ob Sie deshalb auf einen Ex-China-ETF setzen wollen, ist eine Glaubensfrage. Sollte die Wirtschaft der Volksrepublik künftig wieder zulegen, könnten Ihnen Kursgewinne entgehen. Stagniert die Entwicklung, wäre Ihr Geld in einem Ex-China-ETF besser aufgehoben.

Nur auf den MSCI Emerging Markets zu setzen, wäre zu riskant. Immerhin hätten Sie mit einem Fonds, der diese Wirtschaftsmächte abbildet, nur etwa 11 Prozent der investierbaren Märkte weltweit im Depot. Deshalb lohnt sich eine Kombination mit ETFs, die weitere Regionen abbilden.

Wer gerne in der MSCI-Familie bleibt, um Doppelungen im Depot zu vermeiden, kann seinen MSCI Emerging Markets ETF zum Beispiel mit einem MSCI World ETF kombinieren. Da die Schwellenländer sehr viel volatiler als die Industrienationen sind, ist es empfehlenswert, den World ETF etwas stärker zu gewichten, zum Beispiel im Verhältnis 70 zu 30. Ein solches 70/30-Portfolio wird oft auch als „Welt-Portfolio“ bezeichnet.

Schwerpunkte setzen lassen sich auf Themen-ETFs, die gezielt in Regionen wie Europa, Skandinavien oder die USA investieren. Auch solche Indizes bietet MSCI an. Mehr als zehn Prozent Ihres Vermögens sollten aber nicht in solche Regionen- oder Branchen-ETFs fließen. Sonst drohen zu starken Doppelungen in Ihrem Depot. Außerdem wäre es mit einer stärkeren Gewichtung solcher Sektoren oder Regionen schwankungsanfällig.

Wem der traditionelle MSCI Emerging Markets Index mittlerweile zukommt, der findet sich auch in spezifischen Indizes wieder, die sich an Ihre jeweilige Anlagestrategie anpassen. MSCI hat folgende vier Kategorien aufgestellt:

Diese Indizes basieren auf den ESG-Kriterien. Die Indizes enthalten Unternehmen, die bestimmte Anforderungen an die Nachhaltigkeit erfüllen. ESG steht dabei für die drei Begriffe Environment (Umwelt), Social (Soziales) und Governance (Unternehmensführung):

Die folgenden Indizes zeigen den Schwerpunkt auf Unternehmen, die einen Betrag zum Klimaschutz leisten:

Wer einen Index sucht, um eine bestimmte Anlagestrategie abzubilden, ist mit diesen Indizes gut bedient:

Sie enthalten Unternehmen, die sich etwa durch eine geringe Schwankungsanfälligkeit (Volatilität) auszeichnen, die an der Börse unterbewertet sind (Value) oder die den Kurs besonders solide Kennzahlen vorweisen (Qualität).

In der MSCI-Familie gibt es darüber hinaus auch Indizes, die volkswirtschaftliche, geopolitische oder technologische Trends abbilden. Dazu zählt zum Beispiel folgender Index:

Er enthält Firmen, die sich auf die Bereiche Internet, Digitalisierung, Mobilität, autonome Technologie, industrielle Automatisierung und digitale Gesundheitsfürsorge spezialisiert haben. Dazu zählen beispielsweise Alibaba, Tencent, Meituan, Baidu und Xiaomi. In einem weiteren Ratgeber auf biallo.de stellen wir Ihnen den Nasdaq 100 vor.

Können Sie sich für keine Kombination entscheiden? Dann sparen Sie sich die Arbeit, nach mehreren passenden ETFs zu suchen. Schauen Sie sich stattdessen einmal den MSCI ACWI Index an. Darin sind mit einem Anteil von über 11 Prozent nicht nur die Firmen aus dem MSCI Emerging Markets vertreten, sondern mit über 88 Prozent auch Unternehmen aus den Industriestaaten. Außerdem investieren Sie mit einem ETF, der den MSCI ACWI Index abbildet, gleichzeitig in Unternehmen mit kleiner, mittlerer und großer Marktkapitalisierung. Damit ist dieses „All-Inclusive“-Paket vor allem für Investorinnen und Investoren sinnvoll, die möglichst wenig Zeit für Ihre Geldanlage aufbringen möchten.

Schweden

Schweden

Schweden

Schweden

Deutschland

Deutschland