Erklärung: Was ist der Zins?

Legen Sie bei Ihrer Bank Geld an, dann erhalten Sie in der Regel Zinsen. Dieser sogenannte Guthabenzins ist umso höher, je besser der Marktzins ist und je länger Sie das Kapital fest anlegen. Die Zinsen sind eine Art Entschädigung dafür, dass Sie für eine gewissen Zeit auf Ihr Geld verzichten.

Das Prinzip gilt auch andersherum, zum Beispiel wenn Sie einen Kredit aufnehmen. Leiht Ihnen die Bank Geld, dann berechnet Sie für den Verzicht auf das Kapital Zinsen. Zinsen sind also im Grunde genommen nichts anderes als eine Art Lohn für die Überlassung von Kapital.

Zinssatz: Wer legt die Zinshöhe fest?

Die Höhe der Zinsen wird in Prozent berechnet und durch den Zinssatz ausgewiesen. Der Zinssatz bezieht sich dabei stets auf einen festgelegten Zeitraum, in der Regel ein Jahr. Es gibt aber auch unterjährige Zinsperioden.

Die Höhe des Zinssatzes richtet sich nach den jeweiligen Marktgegebenheiten und dem Produkt, für das der Zins berechnet wird. Der Marktzins wird von vielen Faktoren beeinflusst, etwa der staatlichen Geldpolitik, der konjunkturellen Lage sowie öffentlichen Referenzzinssätzen, etwa dem Euro-Leitzins, der von der Europäischen Zentralbank (EZB) gesteuert wird. Natürlich spielen hier auch Angebot und Nachfrage eine Rolle, ebenso die Laufzeit und – bei Kreditzinsen – die Bonität des Schuldners.

Zinseszins und Zinseszinseffekt

Nach jeder Zinsperiode erhalten Anleger Guthabenzinsen. Bei Sparbüchern, Sparbriefen oder Festgeld geschieht dies in der Regel nach einem Jahr. Werden diese Zinsen nicht ausgezahlt, sondern wieder angelegt, verzinsen sie sich in der nächsten Zinsperiode gemeinsam mit dem eingezahlten Guthaben. Die Wiederanlage der Zinsen ermöglicht also eine Zinszahlung auf Zinsen. Das Ergebnis ist der sogenannte Zinseszins.

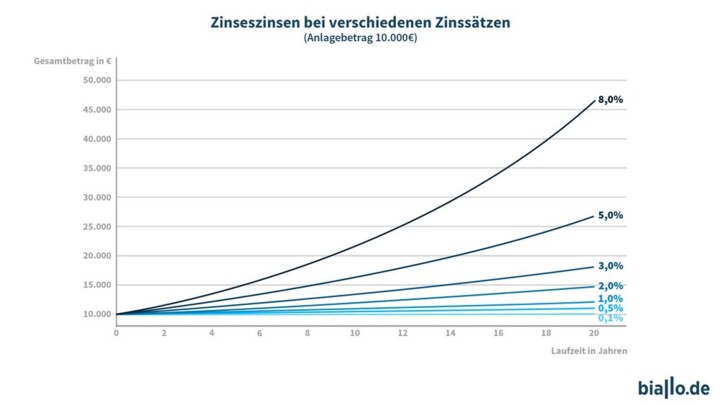

Für Anleger hat der Zinseszinseffekt die positive Folge, dass sich von Zinsperiode zu Zinsperiode der Kapitalaufbau beschleunigt. Dies geschieht, weil sowohl das zu verzinsende Kapital als auch der Zinsertrag immer schneller wächst. Damit gewinnt der Vermögenszuwachs beständig an Fahrt.

Zinseszins Formel: Zinseszins berechnen

Das geht umso schneller, je höher der Zinssatz ausfällt und je länger der Sparvorgang dauert. Mathematisch liegt der Zinseszinsrechnung folgende Formel zugrunde:

- Kn = K0 * ((p / 100) 1)n

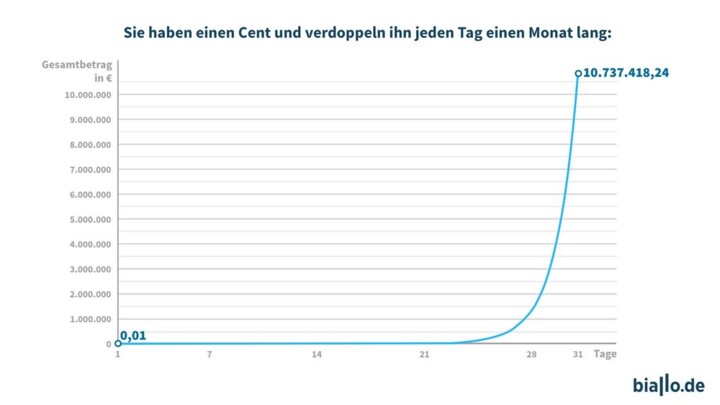

In Worten: Das Endkapital (Kn) errechnet sich, indem man das Anfangskapital K0 für die Dauer von n Jahren zu einem Zinssatz von p Prozent anlegt. Dabei wird der Zinsfaktor mit der Laufzeit potenziert, um das Endkapital zu berechnen. Welche gewaltige Dynamik die Potenzierung des Zinsfaktors entfaltet, zeigt folgende Grafik. Dabei wird jeden Tag der Anfangsbetrag von einem Cent verdoppelt. Nach einem Monat sind aus 0,01 Euro weit über zehn Millionen Euro geworden!