Schweden

Schweden

Deutschland

Deutschland

Schweden

SchwedenAuf einen Blick

Wer mit dem Vermögensaufbau mit ETFs starten möchte, stößt schnell auf zwei mögliche Varianten: Ausschüttung und Thesaurierung. Welche der beiden Formen eignet sich eher für Sie? Wir zeigen Ihnen die Vor- und Nachteile der beiden Ertragsvarianten auf und helfen Ihnen zu entscheiden, welche Form sich für Ihre persönlichen Zwecke besser eignet.

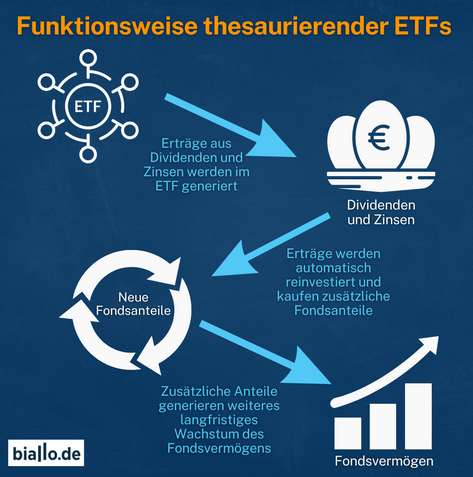

Was versteht man bei ETFs eigentlich unter „thesaurierend“? Das Wort „thesaurieren“ bedeutet so viel wie „anhäufen“ oder „wieder anlegen“. Das heißt, dass der Gewinn aus der Vermögensanlage nicht ausgeschüttet, sondern im Fondsvermögen belassen und in dieses wieder angelegt wird. Im Falle von ETFs sind das etwa Dividenden oder Zinserträge.

Der Begriff „ausschüttend“ ist selbsterklärend: Die Dividenden und Zinserträge fließen regelmäßig auf das Verrechnungskonto der Anlegerin oder des Anlegers. Die Erträge von thesaurierenden ETFs hingegen werden automatisch in den Fonds reinvestiert.

Für welche Ausschüttungsform Sie sich entscheiden, hat nicht nur Folgen auf die Rendite Ihrer Geldanlage. Auch steuerlich unterscheiden sich die beiden Ausschüttungsarten voneinander. Auf diese Aspekte gehen wir in den folgenden Abschnitten ein.

Wer sein Geld in ausschüttende ETFs investiert, erzielt durch die ausgeschütteten Dividenden oder Zinsen ein sogenanntes „passives Einkommen”. Das heißt, die jährlichen Ausschüttungen lassen sich als zusätzliches Einkommen nutzen. Dieses kann von den Anlegern selbst reinvestiert oder für den Konsum verwendet werden. Der Wert Ihres ETF-Portfolios verändert sich – abgesehen von den typischen Kursschwankungen von Aktienanlagen – kaum. Wollen Sie die Erträge selbst wieder anlegen, geht diese Wiederanlage in der Regel mit Kosten einher, zum Beispiel in Form von Orderkosten.

Anders sieht es bei thesaurierenden Investmentfonds aus. Sie reinvestieren die erzielten Erträge automatisch und kostenlos, statt sie an die Anleger auszuschütten. Die Rendite verbleibt im Fonds und erhöht dank des Zinseszinseffektes nach und nach den Wert der Fondsanteile. Dadurch nimmt der Portfoliowert in wirtschaftlich stabilen Zeiten in der Regel immer weiter zu. Die Rendite schlägt somit häufig die der ausschüttenden ETFs.

Somit gilt die Grundregel: Nur bei thesaurierenden Fonds entspricht die von den Fondsgesellschaften ausgewiesene Rendite dem tatsächlichen Wertzuwachs. Bei ausschüttenden Fonds kommt es darauf an, was Sie mit den Erträgen machen. Investieren Sie diese umgehend in den gleichen ETF, erzielt er am Ende in etwa die gleiche Performance wie ein thesaurierender ETF. Lediglich die Fondsgebühren schmälern den Nettogewinn. Geben Sie die Rendite ihres ausschüttenden Fonds hingegen aus oder legen Sie sie in Festgeld oder Tagesgeld an, fällt die Fondsrendite zurück.

Dass die Performance von thesaurierenden und ausschüttenden Fonds in Vergleichen meist identisch erscheint, hat damit zu tun, dass unterstellt wird, dass die Dividenden bei ausschüttenden Fonds direkt investiert werden. Diese Methodik wenden wohl die wenigsten Investoren an. Sinnvoller wäre es in einem solchen Fall, direkt einen thesaurierenden ETF auszuwählen.

Zum besseren Verständnis ein Rechenbeispiel:

Sie legen 10.000 Euro zu einer durchschnittlichen Rendite von 5 Prozent pro Jahr für fünf Jahre an: einmal in einen ausschüttenden ETF, einmal in einen thesaurierenden. Der ausschüttende ETF zahlt jährlich 2 Prozent der Anlagesumme aus. Daraus ergeben sich folgende Rechnungen:

Ausschüttender ETF:

| Jahr | Rendite | Ausschüttung | Wert des ETFs |

| 1 | 500 Euro | 200 Euro | 10.300 Euro |

| 2 | 515 Euro | 206 Euro | 10.609 Euro |

| 3 | 530,45 Euro | 212,18 Euro | 10.927,27 Euro |

| 4 | 546,36 Euro | 218,55 Euro | 11.255,08 Euro |

| 5 | 562,75 Euro | 225,10 Euro | 11.593,73 Euro |

Die Gesamtausschüttung über fünf Jahre beträgt 1.062,03 Euro, der Depotwert 11.593,73 Euro. Zusammen sind das 12.655,76 Euro. Vergleichen wir diesen Wert nun mit dem thesaurierenden ETF:

| Jahr | Rendite | Thesaurierung | Wert des ETFs |

| 1 | 500 Euro | 10.000 + 500 | 10.500 Euro |

| 2 | 525 Euro | 10.500 + 525 | 11.025 Euro |

| 3 | 551,25 Euro | 11.025 + 551,25 | 11.576,25 Euro |

| 4 | 578,81 Euro | 11.576,25 + 578,81 | 12.155,06 Euro |

| 5 | 607,75 Euro | 12.155,06 + 607,75 | 12.762,81 Euro |

Quelle: biallo.de

Nach fünf Jahren haben Sie in unserem fiktiven Beispiel mit einem thesaurierenden ETF also 12.762,81 Euro im Depot. Das sind 1.169,08 Euro mehr als im Depot mit dem ausschüttenden ETF (11.593,73 Euro). Der ausschüttende ETF bringt Ihnen in diesem Zeitraum zwar zusätzlich ein passives Einkommen von 1.062,03 Euro, doch unterm Strich machen Sie mit der thesaurierenden Variante ein Plus von 107,05 Euro. Der thesaurierende ETF ist also besser für den Vermögensaufbau geeignet als sein ausschüttender Bruder.

Kennen Sie schon unseren ETF-Rechner? Dort erfahren Sie nach nur wenigen Klicks, wie viel Rendite Ihnen eine Einmalanlage oder ein Sparplan auf ETFs bringen könnte.

Die steuerliche Behandlung von ausschüttenden und thesaurierenden ETFs unterscheidet sich nur geringfügig. Generell sind bei Aktienfonds 70 Prozent der Erträge steuerpflichtig, während 30 Prozent steuerfrei bleiben. Mischfonds haben einen steuerfreien Anteil von 15 Prozent. Die Abgeltungs- beziehungsweise Kapitalertragsteuer beläuft sich – inklusive Solidaritätszuschlag – auf 26,375 Prozent. Bei Kirchenzugehörigkeit kommen in Bayern und Baden-Württemberg 8 Prozent, in den übrigen Bundesländern 9 Prozent Kirchensteuer hinzu.

Der Zeitpunkt der Steuerzahlung variiert je nach Ausschüttungsart des Fonds: Bei ausschüttenden Fonds erfolgt die Auszahlung der Erträge direkt auf Ihr (Verrechnungs-)Konto, wobei nur die Nettoerträge der Dividenden bei Ihnen ankommen. Die Depotbank führt die Kapitalertragsteuer direkt an den Fiskus ab, dennoch müssen Sie die erhaltenen Dividendenerträge in Ihrer Steuererklärung angeben.

Ein Tipp: Bis zu 1.000 Euro pro Jahr und pro Person sind steuerfrei. Diesen Freibetrag können Sie optimal durch einen ausschüttenden ETF nutzen, indem Sie einen Freistellungsauftrag bei Ihrer Bank stellen.

Wie sieht es nun mit der Versteuerung von thesaurierenden ETFs aus? Seit der Investmentsteuerreform 2018 fällt hier die Vorabpauschale an. Diese bemisst sich anhand einer fiktiven Rendite, unabhängig davon, ob Ausschüttungen erfolgten oder nicht. Die genaue Berechnung der Vorabpauschale finden Sie in unserem ausführlichen Ratgeber.

Beim Verkauf thesaurierender ETFs wird die Kapitalertragsteuer nur auf die erzielten Gewinne erhoben, nicht auf den Gesamtbetrag im Portfolio. Der jährliche Sparerpauschbetrag von 1.000 Euro pro Person sowie die bereits bezahlte Vorabpauschale werden mit den erzielten Gewinnen verrechnet. Auf die verbleibenden Erträge fallen 25 Prozent Kapitalertragsteuer und darauf noch einmal 5,5 Prozent Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

ETFs enthalten Aktien zahlreicher Unternehmen (= Aktien-ETF) und investieren teilweise auch in Anleihen (= Mischfonds-ETF oder Anleihen-ETF). Die enthaltenen Unternehmen schütten Dividenden aus, die Anleihen Zinsen. Außerdem steigt der Wert eines Unternehmens normalerweise. Diese drei Faktoren – Dividenden, Zinsen und Kursgewinne - sorgen dafür, dass sich eine Anlage in ETFs aus wirtschaftlicher Sicht in der Regel für die Investoren rentiert.

Im Gegensatz zu ausschüttenden ETFs zahlen die thesaurierenden ihre Gewinne jedoch nicht an die Anlegerin beziehungsweise den Anleger aus. Stattdessen nutzen sie die erzielten Erträge, um zusätzliche Anteile des Fonds zu kaufen. Durch diese Reinvestition entsteht ein Kapitalisierungseffekt oder Zinseszinseffekt. Die reinvestierten Erträge generieren selbst Erträge, die wiederum in den Fonds gesteckt werden, und so weiter. Durch diesen Kreislauf entsteht exponentielles Wachstum. Der Wert der Fondsanteile steigt. Aus diesem Grund sind thesaurierende Investmentfonds ideal für Anlegerinnen und Anleger, die ihr Vermögen vermehren wollen.

Wann wird bei thesaurierenden ETFs reinvestiert? Die Thesaurierungsfrequenz eines ETFs hängt von verschiedenen Faktoren ab. Bei physischer Replikation hält der Fonds all jene Aktiengesellschaften (AG), die sein zugrundeliegender Index beinhaltet. Schütten diese AGs dann Dividenden aus, reinvestiert der ETF diese.

Bei synthetischer Replikation hingegen werden Derivate wie Swaps verwendet, um die Indexperformance nachzubilden. Die Thesaurierung kann hier durch die Zahlungen aus den Derivaten erfolgen. Die Thesaurierung erfolgt – je nach Strategie – einmal pro Quartal, halbjährlich oder jährlich.

Welcher ETF ist thesaurierend, welcher ausschüttend? Zu welcher Ausschüttungsart Ihr ETF gehört, erkennen Sie oft bereits am Fondsnamen. Enthält dieser zum Beispiel die Abkürzung „Acc“, heißt das „accumulating“, also „thesaurierend“. Auch die Abkürzung „C“ („capitalisation“, zu Deutsch: „Kapitalisierung“) ist ein Hinweis auf die wiederanlegende Ertragsverwendung.

Die Abkürzung „Div“ hingegen steht für „dividend“, also „ausschüttend“. Alternativ finden Sie im Namen eines ausschüttenden Fonds das Kürzel „D“, beziehungsweise „Dis“ oder „Dist“ für „distributing“, also „ausschüttend“. Mehr darüber, was die Kürzel in den ETF-Namen bedeuten, erfahren Sie in einem weiteren Ratgeber.

Der ETF-Name enthält keine dieser Angaben? Dann werfen Sie einen Blick in das Key Information Investor Document, kurz „KID“ oder „KIID“. In diesem „Basisinformationsblatt“ finden Sie neben den Basiskennzahlen (Kosten, Risikoindikator, historische Performance, usw.) auch einen Hinweis auf die Ertragsverwendung des Investmentfonds. Die Information zur Art der Ausschüttung findet sich häufig unter der Überschrift „Ziele“ oder „Ausschüttungspolitik“ des Basisinformationsblattes.

Anfängerinnen und Anfänger, die für den Vermögensaufbau Geld an der Börse investieren wollen, sind mit einem thesaurierenden ETF, der weltweit und über viele Branchen hinweg streut, gut beraten. Für Einsteiger lohnt sich ein Blick auf ETFs, die einen der folgenden Indizes abbilden:

Wenn Sie auf den Link des jeweiligen Index klicken, stellen wir Ihnen die besten dazugehörigen ausschüttenden und thesaurierenden ETFs vor. Mit einem ETF, der einen dieser Indizes abbildet, haben Sie auf einen Schlag bis zu 6.000 Unternehmen im Portfolio. Damit wären Sie bereits bestens aufgestellt. Wer möchte, kann einen solchen Basis-ETF durch weitere ETFs ergänzen, die zum Beispiel bestimmte Regionen oder Branchen abbilden. Dazu bieten sich etwa Fonds auf Indizes verschiedener Länder oder Regionen an:

Sie können aber auch bestimmte Branchen oder Themen über einen ETF beimischen, zum Beispiel:

Die Liste der Branchen- und Länder-Indizes ließe sich natürlich – ganz nach Geschmack und Interesse der Anleger - um ein Vielfaches erweitern. Doch so bekommen Sie einen ersten Vorgeschmack, wie Ihr Portfolio ergänzt und ausgebaut werden könnte. Der Großteil des Investments sollte jedoch dem weltweit streuenden Basis-ETF zufließen. In den Branchen-ETF hingegen könnten Sie 10 bis 30 Prozent der Anlagesumme stecken.

Was ist nun also besser: ein ausschüttender oder ein thesaurierender ETF? Die Antwort lautet: Es kommt auf Ihr Anlageziel an. Wenn Sie gerne ein passives Einkommen generieren möchten und Sie es sich zum Ziel gesetzt haben, Ihren jährlichen Sparerpauschbetrag auszuschöpfen, ist ein ausschüttender ETF gut geeignet. Wenn Sie jedoch daran arbeiten, Ihr Geld zu vermehren, zum Beispiel um sich später eine private Zusatzrente aus Ihrem Wertpapierdepot auszahlen lassen zu können, ist die thesaurierende Variante die bessere Wahl. Wenn Ihnen beide Ziele wichtig sind, können Sie natürlich auch einen ausschüttenden und einen thesaurierenden ETF kombinieren.

In einem weiteren interessanten Ratgeber auf biallo.de erfahren Sie, welche zehn Anlagefehler unbedingt vermieden werden sollten.

Schweden

Schweden

Deutschland

Deutschland

Schweden

Schweden