Deutschland

Deutschland- Basiszins: 2,00%

- Aktionszins: 2,60% - gültig bis 30.09.2025

Schweden

Schweden- Basiszins: 1,96%

- Aktionszins: 2,76% - gültig bis 15.08.2025

Schweden

Schweden- Basiszins: 2,00%

Auf einen Blick

"Über Geld spricht man nicht." – Diese veraltete Benimmregel ist nicht immer optimal – sei es in einer Partnerschaft auf Augenhöhe oder auch im Umgang mit dem eigenen Nachwuchs. Denn: Eltern haben zu einem Großteil in der Hand, inwieweit ihre Kinder später selbst verantwortungsvoll mit ihrem Geld umgehen oder nicht. Das ist ihnen sicherlich auch bewusst, doch in Zusammenhang mit dem Thema ergeben sich auch jede Menge Fragen:

Die wichtigsten Fragen rund ums Thema finanzielle Bildung für Kinder im Überblick.

Wer als Erwachsener möglichst problemlos durchs Leben kommen will, sollte auch mit Geld umgehen können. Dazu gehört beispielsweise, mit einem festen Budget wirtschaften und auf größere Anschaffungen sparen zu können, anstatt diese mit einem teuren Ratenkredit zu finanzieren.

So sind Sie später besser gegen eine Überschuldung gewappnet als ohne Vorkenntnisse im Umgang mit Geld. Dass dieses Thema auch bereits für ältere Schüler und deren Eltern relevant ist, zeigt unter anderem die Trendstudie "Jugend in Deutschland 2022/2023": So gaben rund 20 Prozent der befragten Jugendlichen an, Schulden zu haben.

Hinzu kommt: Wer den Umgang mit Geld gelernt hat, dürfte es auch leichter haben, welches beiseite zu legen. Und das ist angesichts der Rentenproblematik eine wichtige Kompetenz. Denn schließlich sind die jüngeren Jahrgänge gut beraten, sich möglichst gründlich um die private Altersvorsorge zu kümmern und schon frühzeitig mit dem Vermögensaufbau anzufangen.

Ein weiterer Grund für die Relevanz des Themas: War es früher mit Bargeld noch vergleichsweise einfach, den Überblick über die Einnahmen und Ausgaben zu behalten, machen es die bargeldlosen Zahlmethoden, wie etwa das Zahlen mit auf der Smartwatch hinterlegter Kreditkarte, heutzutage spielend einfach, mehr Geld auszugeben als gut wäre. Hinzu kommen verlockende Angebote von PayPal und Klarna, erst in 30 Tagen zu bezahlen. Auch deshalb sollten Sie Ihre Kinder fit für das Thema Finanzen machen.

Nach Einschätzung von Katrin Rieger, Referatsleiterin Verbraucherbildung bei der Verbraucherzentrale Schleswig-Holstein, geht finanzielle Bildung übrigens über das reine Thema Geld mit den Aspekten Ausgeben, Sparen und Investieren hinaus: "Eltern sollten ihren Kindern darüber hinaus auch das Rüstzeug vermitteln, mündige Verbraucher zu werden. Dazu gehört beispielsweise Werbekompetenz", erläutert die Expertin und nennt als Beispiel Finanzberatungen, bei denen man die Interessen der Anbieter hinterfragen sollte. "Finanzdienstleister verdienen ihr Geld mit dem Verkauf ihrer Produkte", so Rieger weiter. "Zudem könnten Eltern auch vermitteln, dass man nie einen Vertrag unterschreiben sollte, den man nicht versteht", ergänzt sie.

Wie kann man den Umgang mit Geld lernen? Dieses Thema müsste angesichts seiner Relevanz doch auch in der Schule Gegenstand des Unterrichts sein. Die Realität sieht vielfach jedoch anders aus. So ergab die OECD-Studie "Financial Education" aus dem Jahr 2023, dass Deutschland zu den vier der 38 Mitgliedsstaaten gehört, die keine nationale Strategie zur Förderung der finanziellen Bildung verfolgen.

Für Sie als Eltern bedeutet die Situation an den meisten Schulen also, dass Sie selbst aktiv werden müssen. Dabei ist es hilfreich, sich beispielsweise auch aus dem Unterrichtsmaterial zum Thema zu bedienen, das der Bundesverband der Verbraucherzentralen über den so genannten Materialkompass zusammengetragen hat.

Zudem können Sie auch einen Schritt weiter gehen und das Gespräch mit den Lehrkräften suchen, um das Thema in den Klassenraum Ihrer Kinder zu bringen. Dabei kann es nicht nur hilfreich sein, auf den Materialkompass zu verweisen, sondern auch auf erfolgreiche Projekte von Schulen hinzuweisen, die das Thema bereits aufgreifen. Einen Überblick liefert beispielsweise das Serviceportal für Verbraucherbildung mit der Themenseite "Die Verbraucherschulen 2024".

Der Materialkompass des Verbraucherzentrale Bundesverbands bietet über die Suchbegriffe "Geld" oder "Finanzen" viele Anregungen, die sich primär an Lehrkräfte richten und nach Altersgruppen geordnet sind. Ebenfalls eine gute Quelle: Die FWU-Mediathek des Medieninstituts der Länder. Sie bietet zahlreiche kurze Videos zum Thema, die sich ebenfalls gut für den Unterricht eignen. Außerdem empfehlenswert: Die Infoseiten der Verbraucherzentralen zum Stichwort "Bildung".

Deutschland

Deutschland

Schweden

Schweden

Schweden

SchwedenWann und wie Sie Ihre Kinder mit dem Thema finanzielle Bildung vertraut machen, lässt sich pauschal nicht so einfach beantworten. "Es kommt hierbei auf das Kind und seine Fähigkeiten an – und weniger auf das Alter", betont Rieger. Sie empfiehlt, Kinder entsprechend ihrer Fähigkeiten schon früh ins tägliche Leben einzubinden. Das könne beispielsweise der gemeinsame Einkauf sein, der dann gelegentlich auch mit Bargeld bezahlt werde.

Eine hilfreiche Übersicht zum Geldverständnis in verschiedenen Altersklassen nennt das Deutsche Jungendinstitut (DJI) in seiner älteren, aber nach wie vor informativen Analyse "Taschengeld und Gelderziehung" aus dem Jahr 2014:

Die folgende Tabelle zeigt, in welchem Alter Kinder in der Regel welche Kompetenzen im Umgang mit Geld erlangen:

| Kindergartenalter | kein monetäres Verständnis, Geld = Ritual |

| Grundschulalter | Beziehung zwischen Geld und Ware, Berechnung von Wechselgeld |

| Kinder ab 10 Jahre | Verständnis von Handelsspanne und Gewinn, konkreter Geldbegriff |

| Jugendliche ab ca. 14 Jahre | abstrakter Geldbegriff, Giralgeld und elektronisches Geld, Profitorientierung der Banken |

Quelle: nach eigener Recherche; biallo.de; Stand: März 2025

Mit jüngeren Kindern ist es vergleichsweise einfach, ihnen das Thema Geld und Finanzen nahezubringen. So können Sie im Alltag immer wieder Gelegenheiten nutzen, über Geld zu sprechen. "So kann das Kind beispielsweise gemeinsam mit den Eltern den Einkaufszettel schreiben und auch Wünsche äußern. Dabei können Eltern auch erklären, dass der ein oder andere Wunsch zu teuer ist", erläutert Expertin Rieger. Auch in die Planung anderer Vorhaben könnten Kinder einbezogen werden – beispielsweise, wenn es um die nächste Geburtstagsfeier gehe.

Generell dürfte es Ihnen als Eltern leichter fallen, das Geldausgeben zu thematisieren. Komplexer verhält es sich mit dem Sparen und Investieren, denn das findet in der Regel eher geräuschlos statt. So bekommen Ihre Kinder zwar oft mit, was und wie Sie einkaufen, aber ob Sie nun gar nicht sparen oder monatliche hunderte Euro auf die hohe Kante legen – das erfahren Ihre Kinder nur, wenn Sie darüber gezielt mit ihnen sprechen. Anlass hierfür kann beispielsweise sein, dass Sie auch über das ein oder andere Sparziel, wie etwa einen größeren Urlaub, sprechen – und wie lange Sie wieviel dafür beiseitelegen müssen. Voraussetzung hierfür ist allerdings, dass Ihr Nachwuchs bereits genug Verständnis für die finanzielle Größenordnung solcher Sparziele mitbringt.

Die vom Verbraucherzentrale Bundesverband gegründete Deutsche Stiftung Verbraucherschutz liefert in ihrer Broschüre "Meine Finanzen, mein Leben im Griff" diverse hilfreiche Vorschläge für Eltern, darunter auch die so genannte Umschlagmethode, die das wichtige Finanzthema Budgetführung anschaulich vermittelt. Die Methode funktioniert mit jüngeren Kindern besser mit Bargeld, mit älteren Kindern können Sie die Beträge auch einfach notieren. Die Methode im Überblick:

Ob Eltern oder nicht: Es ist generell sinnvoll, ein Haushaltsbuch zu führen. Daran können Sie Ihre Kinder beteiligen, indem Sie beispielsweise gemeinsam die Werte eintragen. Ab dem Grundschulalter können Sie Ihr Kind anleiten, selbst seine Einnahmen und Ausgaben zu notieren. Hilfreich für Grundschulkinder ist etwa die App "Knax", für ältere Kinder kommt beispielsweise die App "Budget+Plus" infrage.

Das Gros der Kinder und Jugendlichen beschäftigt sich mehr oder weniger intensiv mit sozialen Medien. Da sich dort auch zahlreiche Influencer tummeln, die teils überteuerte Produkte bewerben oder sogar als so genannte Finfluencer mitunter fragwürdige Finanztipps geben, sollten Sie Ihre Kinder anleiten, deren Angebot kritisch zu hinterfragen.

"Eltern können beispielsweise gemeinsam mit ihren Kindern die Kanäle von Finfluencern anschauen und dann schauen, welche Qualifikation die Personen haben und womit sie ihr Geld verdienen. Dabei können sie auch gleich deutlich vermitteln, dass in der Regel niemand etwas ohne Hintergedanken kostenlos anbietet", erläutert Rieger. Zudem sei es nicht nur im Hinblick auf Influencer wichtig, Werbekompetenz zu vermitteln: "Erst denken, dann kaufen – das ist generell ein guter Rat, wenn es um Werbung geht. Hilfreich ist es auch, Kinder dafür zu sensibilisieren, warum sie etwas kaufen wollen", so die Verbraucherschützerin.

Wie bringt man Kindern den Wert von Geld bei? Das geht am einfachsten mit Taschengeld – und darüber dürfte bei den meisten Eltern auch Einigkeit herrschen. Anders sieht es da schon bei der Frage aus, wie hoch das Taschengeld je nach Alter sein sollte und wie beziehungsweise wann man es auszahlt: Wöchentlich oder monatlich? Bar auf die Hand oder auf ein Konto?

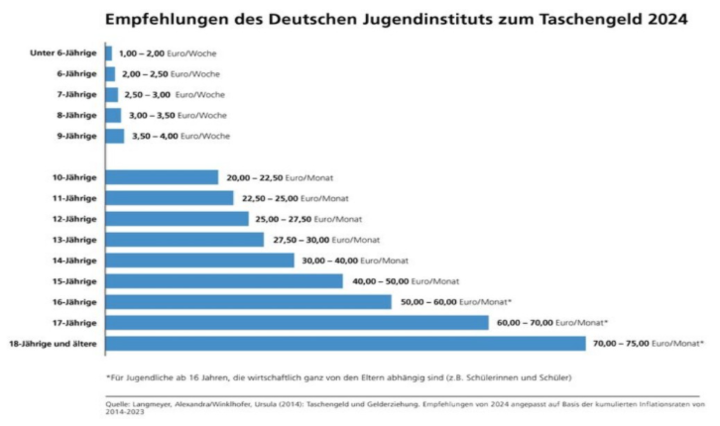

Eine hilfreiche Orientierung zu diesem Thema bieten das Deutsche Jugendinstitut (DJI), das sich seit Jahren mit Themen wie dem Taschengeld auseinandersetzt. Laut DJI empfiehlt sich die wöchentliche Auszahlung des Taschengeldes in bar bis zu einem Alter von rund neun Jahren. Älteren Kindern können Sie das Geld dann monatlich auszahlen, ab etwa zwölf Jahren auch per Überweisung auf ein Girokonto.

Auch zur Höhe des Taschengeldes hat das DJI Empfehlungen parat:

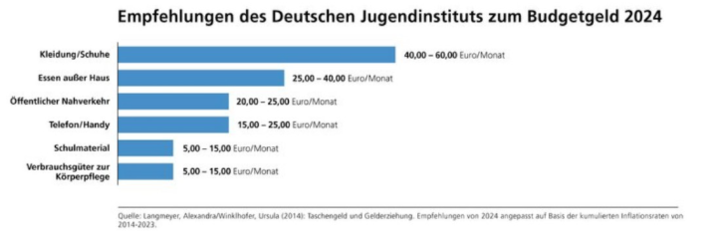

Eine weitere Empfehlung des DJI lautet, neben dem Taschengeld für ältere Kinder auch ein Budgetgeld vorzusehen, anstatt einfach ein höheres Taschengeld auszuzahlen. Dieses Geld ist für regelmäßige notwendige Ausgaben wie etwa für Kleidung vorgesehen, Sie können es zunächst selbst verwalten und Ihren älteren Kindern beispielsweise auf das Girokonto überweisen.

Auch eine schrittweise Vorgehensweise ist denkbar – etwa, indem Sie Ihrem Kind zunächst das Budget für einen der folgenden Kostenblöcke übertragen:

Neben den reinen Zahlen sowie Tipps zur Auszahlung, hält das DJI auch kompakte Infos dazu bereit, was Sie zum Thema Taschengeld allgemein beachten sollten.

Expertentipps des DJI zum Thema Taschengeld:

Quelle: DJI-Publikation "Taschengeld und Gelderziehung"

Das Austragen von Zeitungen ist ein beliebter Nebenjob für Schülerinnen und Schüler. Was dieser Schülerjob bringt und was man dabei beachten sollte, lesen Sie auf biallo.de.

Sobald Kinder ihr erstes Taschengeld erhalten, wollen sie in der Regel auch etwas damit kaufen. Doch wie ist eigentlich die Rechtslage, darf ein Kind beispielsweise allein beim Bäcker einkaufen, ist es überhaupt geschäftsfähig? Die Antwort lautet wie so oft bei juristischen Fragen: Es kommt darauf an – in diesem Fall auf das Alter des Kindes und den Betrag, für den es etwas kaufen will. So gilt auch der Kauf eines Brötchens bereits als Kaufvertrag, sofern das Kind mindestens sieben Jahre alt ist. Erst ab diesem Alter und bis zur Vollendung des 18. Lebensjahres gelten Kinder vor dem Gesetz als beschränkt geschäftsfähig. In dieser Altersspanne können sie Verträge nur mit Zustimmung der Eltern abschließen. Ausgenommen sind Minijobs oder ein Ausbildungsverhältnis, hier ist keine Zustimmung nötig.

Darüber hinaus sollten Sie als Eltern auch den als "Taschengeldparagraphen" bezeichneten § 110 BGB kennen. Dieser besagt, dass Minderjährige mit ihrem Taschengeld Verträge ohne die Zustimmung der Eltern abschließen können. Wichtig dabei ist nicht die Summe, um die es geht, sondern dass sie zur freien Verfügung stehen muss. Für Sie als Eltern wichtig zu wissen: Verträge mit Verpflichtungen in der Zukunft fallen grundsätzlich nicht unter den Taschengeldparagraphen. Hat Ihr Kind beispielsweise ohne Ihr Wissen ein Streaming-Abo abgeschlossen, ist dieser Vertrag nur mit Ihrer Zustimmung wirksam.

Ob Geldgeschenk von Oma und Opa oder kleiner Nebenjob beim Nachbarn: Früher oder später taucht die Frage auf, ob ein Girokonto für Ihren Nachwuchs bereits infrage käme. Eine pauschale Altersempfehlung ist hier fehl am Platz, denn Kinder gehen sehr unterschiedlich mit Geld um.

Der erste Berührungspunkt mit dem Thema Geld und Banken ist üblicherweise das Girokonto, das etwa das DJI ab einem Alter von rund zwölf Jahren für sinnvoll hält. Aus rechtlicher Sicht können Kinder auch bereits mit sieben Jahren ein Konto eröffnen, sofern beide Eltern zustimmen. Diese Vorgabe gilt bis zum 18. Lebensjahr, erst dann kann Ihr Nachwuchs allein Konten eröffnen oder kündigen. Es ist bei einigen Banken und Sparkassen auch möglich, bereits ab Geburt ein Kinderkonto zu eröffnen, bis zum siebten Lebensjahr des Kindes fungieren Sie dann als Verwalter.

Eine Besonderheit beim Kinderkonto besteht darin, dass die Banken in der Regel keine Kontoführungsgebühren erheben und auch keinen Kreditrahmen gewähren. Umso wichtiger ist es daher, dass Sie auch bei Ihren älteren Kindern mit dem Thema Finanzen am Ball bleiben, damit sie nicht schon frühzeitig in die Schuldenfalle tappen. Läuft das Konto über das 18. Lebensjahr hinaus weiter, wird es von der Bank nämlich in ein ganz normales mit Disporahmen umgewandelt, für das dann mitunter auch Gebühren fällig werden. Zu den Anbietern spezieller Kinderkonten gehört unter anderem die Sparda-Südwest mit dem SpardaGiro Young oder auch die DKB mit dem Girokonto u18.

Wenn Sie sich ohnehin gerade mit dem Thema Girokonto für Kinder beschäftigen, können Sie bei dieser Gelegenheit auch die Konditionen Ihres eigenen Girokontos mit denen anderer Banken abgleichen. Nutzen Sie dazu den Girokonto-Vergleich von biallo.de. So bieten einige Banken beispielsweise ein kostenloses Girokonto an. Dazu gehört – je nach individueller Situation – etwa die ING. Mit drei Euro pauschal monatlich ist unter anderem die Volkswagenbank recht preiswert.

Spätestens, wenn Geldgeschenke die klassischen Geschenke zum Auspacken ablösen, macht es Sinn, auch über ein Sparkonto für Kinder nachzudenken. So vermitteln Sie Ihren Kindern frühzeitig, dass das Girokonto für die Einnahmen und Ausgaben, nicht aber zum Sparen da ist.

Tagesgeldkonto für Kinder

Hierfür benötigt Ihr Kind ein Tagesgeldkonto, auf das es dann beispielsweise auch einen festen Beitrag pro Monat über einen Sparplan einzahlen kann. Dies ist beispielsweise beim Extra-Konto Junior der ING möglich. Laut DJI eignet sich ein solches Sparkonto für Kinder ab sieben Jahren. Hat Ihr Kind ein Sparkonto, kann es zudem besser mit den beiden Töpfen "Sparguthaben" und "Taschengeld" wirtschaften.

Festgeldkonto für Kinder

Feierliche Anlässe wie etwa die Erstkommunion oder Konfirmation können Sie zudem zum Anlass nehmen, mit Ihrem Kind über ein Festgeldkonto zu sprechen. So lernt Ihr Kind, dass es sich auch lohnen kann, Geld länger beiseite zu legen und dafür verlässliche Zinsen zu erhalten. So kann beispielsweise ein Geldbetrag zur Konfirmation mit 14 Jahren in Festgeld mit vier Jahren Laufzeit angelegt werden.

Die Fürstlich Castell’sche Bank etwa zahlt für diese Laufzeit beispielsweise zwei Prozent pro Jahr (Stand 10. März 2025). Zum Ende der Laufzeit hätte Ihr Kind dann die Möglichkeit, mit dem Guthaben den Führerschein zu bezahlen. In diesem Zusammenhang ist es auch empfehlenswert, das Thema Zinseszins anzusprechen und gemeinsam mit den Kindern Beispielrechnungen durchzuführen – etwa mit dem Zinseszinsrechner von biallo.de.

Wichtig zu wissen: Während etwa die ING oder die Garantibank Tagesgeldkonten für Kinder anbietet, müssen Sie bei anderen Banken manchmal zusätzlich ein Konto auf den Namen Ihres Kindes eröffnen. Ähnlich verhält es sich bei diversen Festgeldangeboten, unter anderem von der Sparda Nürnberg, der Abc Bank und der Suresse Bank. Die IKB wiederum bietet auch Festgeldkonten für Kinder an.

Auch beim Thema Tagesgeld und Festgeld können Sie die Gelegenheit nutzen, nicht nur die Konditionen für ein Kinderkonto zu vergleichen, sondern auch die Konditionen Ihrer Konten zu prüfen. Einfach möglich ist das beispielsweise mit dem Tagesgeldvergleich und dem Festgleichvergleich von biallo.de.

Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandJe nachdem, wie sehr sich Ihr älteres Kind für das Geschehen an den Börsen interessiert, kann auch ein Depot Sinn machen – vorausgesetzt, es ermöglicht auch Investments mit kleinen Beträgen. Als Eltern sind Sie hier jedoch gut beraten, Ihr Kind dabei sehr eng zu begleiten, damit es nicht auf waghalsige "Tipps" von Finfluencern hereinfällt.

Eine Möglichkeit kann auch sein, dass Sie gemeinsam mit Ihrem Kind einen breit gestreuten börsengehandelten Indexfonds (ETF) aussuchen und ihm einen Sparplan einrichten. Diesen kann Ihr Kind dann später mit eigenem Geld fortführen. Erforderlich dafür ist ein Depot, wie es beispielsweise Smartbroker+ anbietet. Wie bei Scalable oder Trade Republic erhalten Anleger auch hier Zinsen für das dazugehörige Verrechnungskonto. Üblicherweise liegt das Mindestalter für die Depoteröffnung bei 18 Jahren, in diesem Fall müssen Sie selbst das Depot eröffnen. Einige Anbieter wie etwa Fidelity haben hingegen ein Junior Depot im Programm. Bei der Auswahl sollten Sie nicht nur auf die Kosten schauen, sondern auch auf die Höhe der Mindestsparsumme.

Denkbar ist es im Zusammenhang mit dem Thema Sparen für Kinder auch, dass Sie oder auch Verwandte wie etwa die Großeltern für Ihre Kinder gezielt investieren. Wer nicht alles auf eine Karte setzen möchte, kann hierfür beispielsweise auf Kombiprodukte setzen, wie sie etwa die Fürstlich Castell’sche Bank unter dem Namen "StepInvest" anbietet. Sie ermöglichen ein Investment in Festgeld und Fonds oder ETFs. Eine weitere Option können fondsgebundene Rentenpolicen sein. Zu den Anbietern solcher Produkte gehört unter anderem Cosmos Direkt mit dem "FlexInvest Juniorsparplan".

Die Depotkonditionen unterscheiden sich mitunter deutlich. Es ist daher hilfreich, dass Sie die Angebote unter die Lupe nehmen – etwa mit dem Depot-Vergleich von biallo.de.

Wichtig zu wissen: Steuerlich ist es in der Regel vorteilhafter, wenn das Depot oder Sparkonto auf den Namen Ihres Kindes läuft, da es den Sparerfreibetrag von 1.000 Euro jährlich üblicherweise nicht ausschöpfen dürfte. Sollte es um größere Summen gehen, ist eine Nichtveranlagungsbescheinigung sinnvoll. Diese beantragen Sie beim Finanzamt und reichen Sie bei der jeweiligen Bank oder dem Depotanbieter ein. Auf diesem Weg könnte das Kind Kapitalerträge von mehr als 1.000 Euro bis zur Höhe des jeweiligen Grundfreibetrags (2025: 12.096 Euro) steuerfrei erzielen. Diese Vorgehensweise hat jedoch auch einige Nachteile: Ab monatlichen Erträgen von mehr als 535 Euro (Stand 2025) sind Kinder nicht mehr kostenfrei über die gesetzliche Krankenversicherung der Eltern mitversichert. Und falls das Kind später für das Studium BAföG beantragen will, wirkt sich eigenes Vermögen oberhalb des Freibetrags von 15.000 Euro nachteilig aus.

Geht es um größere Summen, die Sie für Ihr Kind anlegen wollen, empfiehlt es sich, steuerlichen Rat einzuholen. Der Grund: Je nach individueller Situation kann ein Depotübertrag als Schenkung gelten.

Das Thema finanzielle Bildung für Kinder ist sehr umfangreich, vertiefende Informationen finden Sie in der nachstehenden Übersicht: