Auf einen Blick

Die meisten Immobilienfinanzierungen erfolgen über ein Annuitätendarlehen. Sie sind der Klassiker der Immobilienfinanzierung und bieten Immobilienbesitzern viel Planungssicherheit.

Wer eine Immobilie kauft, nutzt für die Baufinanzierung in der Regel ein Annuitätendarlehen. Bei dieser Kreditform bleiben die Raten bis zum Ende der Zinsbindung immer gleich. Das ermöglicht es Bauherren, die Finanzierung zuverlässig im Voraus zu kalkulieren. Am Ende der ersten Zinsbindung besteht in der Regel noch eine Restschuld, so dass eine Anschlussfinanzierung nötig ist.

Annuitätendarlehen bieten Planungssicherheit, da von Vertragsbeginn an die Zinsen und die Laufzeit – und damit der Verlauf der Tilgung – feststehen. Sie sind eine geeignete Kreditform für Bauherren und Immobilienerwerber, die ihr Objekt selbst bewohnen, kein Risiko bei den Baufinanzierungszinsen eingehen wollen und nicht damit rechnen, während der Darlehenslaufzeit eine größere Kapitalsumme, beispielsweise aus einer Lebensversicherung oder Erbschaft, zu erhalten.

Bei einem Annuitätendarlehen zahlt der Kreditnehmer während der festgelegten Zinsbindungsdauer gleichbleibende Raten aus Zins und Tilgung – die sogenannte Annuität. Er weiß also von vornherein, wie viel Geld er der Bank pro Monat bis zum Ende der Laufzeit zurückzuzahlen hat.

Die Höhe der Annuität ergibt sich daraus, welchen Zins- und Tilgungssatz der Kunde mit der Bank im Kreditvertrag vereinbart hat. Abgesichert ist das Darlehen über eine Grundschuld auf die Immobilie, welche im Grundbuch eingetragen wird.

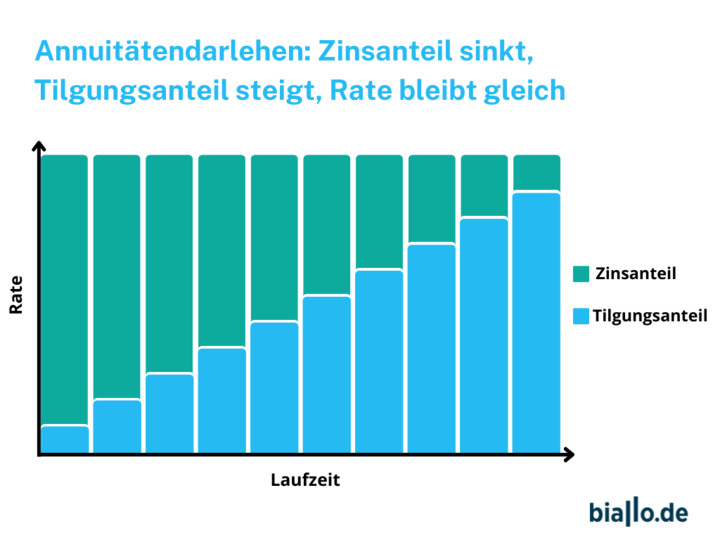

Während beim Annuitätendarlehen die zu zahlenden Raten immer gleich bleiben, ändert sich jedoch ihre Zusammensetzung. Der Zinsanteil nimmt aufgrund der sinkenden Restschuld immer mehr ab, der Anteil der Tilgung steigt. Bei Vertragsschluss spricht man aufgrund dessen auch von der anfänglichen Tilgungsrate. Bei monatlicher Rückzahlung wird die jährliche Rate auf zwölf Monatsraten aufgeteilt, die sich ebenfalls aus Tilgungsanteil und Zinsen zusammensetzen.

Familie Klausen möchte ein Eigenheim bauen und nimmt ein Annuitätendarlehen in Höhe von 200.000 Euro auf. Für das Darlehen gilt ein Jahresnominalzinssatz von 2,0 Prozent, der anfängliche Tilgungssatz beträgt drei Prozent, der Zinssatz ist auf zehn Jahre festgeschrieben. Die jährliche Annuität liegt bei 10.600 Euro, die monatliche Rate beträgt somit 883,33 Euro. Die erste zurückzuzahlende Rate setzt sich aus einem Tilgungsanteil von 500 Euro und einem Zinsanteil von 333,33 Euro zusammen.

Im Laufe der Monate und Jahre sinkt die Restschuld, entsprechend weniger Zinskosten werden hierfür fällig. Zahlt Familie Klausen nach zehn Jahren Zinsbindung die letzte Rate, beträgt der Zinsanteil 223,75 Euro und der Tilgungsanteil 609,58 Euro. Es besteht noch eine Restschuld von 133.640,67 Euro, für die nun eine Anschlussfinanzierung fällig ist.

Mithilfe eines Annuitätenrechners können Sie sich einen kompletten Tilgungsplan erstellen lassen. Dieser zeigt an, wie sich der Zins- und Tilgungsanteil der Annuität während der Rückzahlung entwickelt und wie hoch die Restschuld ausfällt. Mit dem Tilgungsrechner von biallo.de lassen sich verschiedene Szenarien durchspielen.

Sie geben einfach die Grundannahmen für Ihr Darlehen ein und können so die Raten mit unterschiedlich hohen Darlehenssummen, Zins- und Tilgungssätze ermitteln, auch Sondertilgungen lassen sich einberechnen. Dies bietet eine Grundlage dafür, die Finanzierung zu planen und passende Konditionen für die individuelle Situation zu finden.

Als Zinsbindungszeit wird der Zeitraum bezeichnet, für den die Kreditzinsen festgeschrieben sind. Je länger Sie diese Zeit wählen, desto geringer fällt nach Laufzeitende noch die Restschuld aus. Aber es gilt grundsätzlich auch: Je länger die Zinsbindungszeit, desto höher der Zins, den die Bank verlangt. In der derzeitigen Niedrigzinsphase empfiehlt es sich, eine möglichst lange Laufzeit von 15 Jahren oder 20 Jahren zu vereinbaren.

Zuweilen kombinieren Immobilienkäufer auch Kredite mit unterschiedlicher Zinsbindung. Lesen Sie hierzu: Darlehen mit unterschiedlicher Laufzeit - nicht nur der Mischzins zählt.

Neben dem Zinssatz und der Zinsbindungszeit ist der Tilgungssatz eine wichtige Größe beim Kreditvertrag. Je schneller ein Bauherr tilgt, desto kürzer ist die Laufzeit des Kredits und desto weniger Jahre zahlt er Zinsen. Als anfängliche jährliche Tilgung sind mindestens ein Prozent der Darlehenssumme üblich. In der derzeitigen Niedrigzinsphase sollten Kreditnehmer aber möglichst einen deutllich höheren Tilgungssatz wählen. Manche Geldgeber bieten auch kostenlos eine gewisse Anzahl an Tilgungssatzwechseln während der Laufzeit an.

| Vorteile |

Nachteile |

|---|---|

| Hohe Planungssicherheit, da über die Zinsbindungszeit immer gleich hohe Raten anfallen. |

Der Zinssatz bleibt - auch bei fallenden Zinsen - immer gleich. |

| Die Zinsen gelten während der gesamten Zinsbindungszeit. |

Der Zinssatz bei der Anschlussfinanzierung ist ungewiss. |

| Der Kunde tilgt sein Darlehen von Beginn an, der Zinsanteil sinkt im Laufe der Zeit, der Tilgungsanteil steigt. |

Bei Laufzeiten bis zehn Jahren wird bei vorzeitiger Kündigung eine Vorfälligkeitsentschädigung fällig, bei längeren Laufzeiten ist ein Ausstieg nach zehn Jahren ohne Zahlung einer Vorfälligkeitsentschädigung möglich. |

Wussten Sie schon, dass nach einem Gerichtsurteil bei älteren Immobiliendarlehen die Vorfälligkeitsentschädigung oft zu Unrecht berechnet wurde?

Wer nicht gleich dem ersten Angebot den Zuschlag erteilt, kann beim Aufnehmen eines Annuitätendarlehens einiges an Geld sparen. Wichtig: Die Zinssätze, mit denen Banken und Versicherungen werben, sind unverbindlich und stellen nur einen Richtwert dar. Im konkreten Fall machen die Anbieter die Höhe der Zinsen von der Bonität des Antragsstellers abhängig. Erst wenn der Kunde Unterlagen zum Objekt und seiner persönlichen finanziellen Situation eingereicht hat, erhält er ein individuelles Finanzierungsangebot.

Neben dem Annuitätendarlehen gibt es weitere Darlehensformen zur Immobilienfinanzierung. Alternativen sind das Tilgungsdarlehen, das endfällige Darlehen und ein privates Darlehen von Angehörigen.

Im Gegensatz zum Annuitätendarlehen bleibt beim Tilgungsdarlehen (auch: Ratentilgungsdarlehen oder Abzahlungsdarlehen) die Höhe der Tilgung immer gleich. Mit jeder Rate verringert sich die Restschuld und die darauf zu zahlenden Zinsen. Eine Erhöhung der Tilgungsrate zum Ausgleich der sinkenden Zinsrate findet aber nicht statt. Über diesen Effekt werden die Raten immer kleiner. Um die langsamere Tilgung auszugleichen, liegt jedoch die Tilgungsrate bei diesen Darlehen meist deutlich höher als bei einem vergleichbaren Annuitätendarlehen, beispielsweise bei fünf Prozent. Abzahlungsdarlehen sind häufig bei Verbraucherkrediten üblich, es gibt sie aber auch im Rahmen von Immobilienfinanzierungen.

Das endfällige Darlehen, auch Fälligkeitsdarlehen oder Festhypothek genannt, wird nach Ablauf einer bestimmten Laufzeit komplett auf einmal zurückgezahlt. Während der Laufzeit zahlt der Kreditnehmer nur die Zinsen, leistet jedoch keine Tilgungen. Die monatlichen Raten bei diesem Darlehen liegen also geringer als beim Annuitätendarlehen, insgesamt fallen jedoch mehr Zinsen an. Da der Kreditnehmer während der Laufzeit nicht tilgt, hat er Geld zur Verfügung, das er anlegen kann, um Zinsen zu erzielen und später damit das Darlehen zu tilgen. Als Anlageformen kommen Lebensversicherungen, Bausparverträge oder Wertpapiere in Frage.

In der Vergangenheit boten Versicherer diese Darlehensform gern in Kombination mit einer Kapitallebensversicherung an. Seit dem Wegfall des Steuerprivilegs, ist dies jedoch nicht mehr zu empfehlen. Der Vorteil des Fälligkeitsdarlehens liegt in der freien Wahl der Geldanlage. Wichtig ist aber, dass am Stichtag genügend Kapital zur Verfügung steht, um das Darlehen zurückzuzahlen.

Bei Darlehensverträgen zwischen nahen Angehörigen bieten sich oft große Sparchancen für beide Seiten. Dem Kreditgeber winken Steuervorteile, wenn er die Zinseinnahmen nicht oder nur gering versteuern muss.