Schweden

Schweden

Deutschland

Deutschland

Schweden

SchwedenAuf einen Blick

Die Übertragung von Immobilien zu Lebzeiten an die Nachkommen kann zwar erhebliche Erbschaftsteuer einsparen, birgt aber auch Risiken. Geben Eltern ihre Immobilie schon vorzeitig in die Hände der Kinder, verschenken sie meist den größten Teil ihres Vermögens. Viele zögern daher, aus Angst ihre Sicherheiten für das Alter zu verlieren. Doch Schenkungen lassen sich grundsätzlich an bestimmte Vorgaben knüpfen. So sollte dabei immer berücksichtigt werden, dass der Schenker selbst noch genügend Vermögen hat, um davon weiterhin sorgenfrei zu leben.

Das altmodische Wort "Nießbrauch" bedeutet, dass ein Immobilienbesitzer eigene Objekte zu Lebzeiten auf Verwandte – oder auch Fremde – überträgt, ohne seine Ansprüche darauf zu verlieren. Der Schenker kann dabei das Grundstück weiterhin selbst nutzen (sogenannter "Vorbehaltsnießbrauch").

Hierbei handelt es sich um eine Immobilienübertragung mit Nießbrauch, bei gleichzeitiger Absicherung des Schenkers durch ein Nutzungsrecht.

Ein Beispiel: Die Eltern schenken ihrem Sohn unentgeltlich ein selbstgenutztes Eigenheim oder ein renditeträchtiges Mietshaus. Der Sprössling wird Eigentümer der Immobilie. Auf diese Weise trennen sich die Eltern mit der Übertragung des Eigentums rechtlich von der Immobilie. Wirtschaftlich betrachtet steht ihnen das Haus oder die Wohnung mit dem von ihnen vorbehaltenen Nießbrauchrecht jedoch nach wie vor in vollem Umfang zur Verfügung. Sie können die Immobilie weiterhin bewohnen oder vermieten. Verschenkt wird somit nur die rechtliche Eigentumshülle der Immobilie.

Der Nießbraucher kann also die Früchte, Nutzungen und Gebrauchsvorteile aus der Sache vollumfänglich ziehen und genießen. Das könnte von großem Interesse sein, wenn die Eltern pflegebedürftig geworden sind und deshalb umziehen müssen. Verkaufen oder belasten darf die Immobilie allerdings nur der neue Eigentümer – in diesem Fall der beschenkte Sohn. Aufgrund der gesetzlichen Regelungen hat der Nießbraucher die Instandsetzungskosten der Immobilie nur insoweit zu tragen, als sie "zu der gewöhnlichen Unterhaltung der Sache gehören", also zum Beispiel regelmäßig wiederkehrende Erhaltungsaufwendungen (§ 1041 BGB).

Für einen Schenkungsvertrag sind eine notarielle Beurkundung und ein Grundbucheintragung nötig. Im Schenkungsvertrag wird beispielsweise dem Kind die Immobilie unentgeltlich übertragen. Gleichzeitig behält sich der Schenker den Nießbrauch vor. Vertraglich kann auch festgelegt werden, dass der Beschenkte die Immobilie nur mit Zustimmung des Nießbrauchberechtigten belasten oder verkaufen darf. "Empfehlenswert ist immer der Einbau einer Rückfallklausel für bestimmte Fälle", rät Agnes Fischl-Obermayer, Fachanwältin für Erbrecht und Steuerberaterin bei Convocat in München.

Für den Beschenkten, also den neuen Eigentümer der Immobilie, bedeutet die Übertragung, dass er zwar in das Grundbuch eingetragen wird, ansonsten aber während der Laufzeit des Nießbrauchs keine steuerlich relevanten Einkünfte erzielt. Er kann in seiner Steuererklärung weder Werbungskosten noch Abschreibungen geltend machen. "Der Übergeber der Immobilie behält jedoch durch die Einräumung des Nießbrauchs die Berechtigung zum Abzug der Abschreibung für die Immobilie und kann auch weiterhin die von ihm getragenen Aufwendungen für die Immobilie steuerlich geltend machen, wenn er einkommensteuerlich Mieteinnahmen erzielt", sagt Fischl-Obermayer.

Das Recht des Vorbehaltsnießbrauchs erlischt grundsätzlich mit dem Tod des Nießbrauchers und ist nicht vererbbar oder auf sonstige Weise übertragbar. Daher ist es wichtig (je nach individueller Situation), eventuell auch für den Ehepartner noch vor der Schenkung ein entsprechendes Nießbrauchrecht zu begründen und im Grundbuch eintragen zu lassen. Nach dem Tod aller Nießbrauchberechtigten ist das Kind (der/die Beschenkte) dann Eigentümer einer Immobilie, die nicht weiter mit einem Nießbrauchrecht belastet ist.

Verträge zwischen nahen Angehörigen sind nicht nur praktisch, sondern bieten der ganzen Familie bei richtiger Ausgestaltung auch enormes Sparpotenzial. Vom Job für den Ehepartner über eine günstige Vermietung innerhalb der Familie bis hin zum Darlehen an die Verwandtschaft: Wie Sie mit Veträgen zwischen nahen Angehörigen Steuern sparen, erklären wir in unserem Ratgeber zu diesem Thema.

Ein sinnvoller und praktikabler Weg ist, Vermögen bereits zu Lebzeiten auf Verwandte zu übertragen, ohne seine Rechte darauf komplett abzugeben. Bei einer Immobilie behält man sich dazu zum Beispiel Alterssicherungsrechte wie Wohnrecht oder Nießbrauch vertraglich vor. Diese Rechte werden mit einer Grundbucheintragung gesichert und gelten dann gegenüber jedermann, auch wenn die Immobilie später einmal verkauft werden sollte. Vor einem solchen Schritt ist es jedoch wichtig, genau die rechtlichen Bedeutungen der beiden Begriffe Wohnrecht und Nießbrauch zu kennen und zu verstehen.

Mit einem Wohnrecht (§§ 1090 beziehungsweise 1093 BGB) wird einer Person offiziell das Recht eingeräumt, eine Immobilie oder einen Teil davon zu nutzen und dort seine Familie sowie die zur standesmäßigen Bedienung und zur Pflege erforderlichen Personen aufzunehmen. Auch ein Lebenspartner darf einziehen.

Insbesondere im Zusammenhang mit einer Schenkung findet das lebenslange Wohnrecht häufig Anwendung. Wollen die Eltern ihr Eigenheim noch zu Lebzeiten an ihre Kinder verschenken, um auf diese Weise Erbschaftsteuer zu sparen, wird die Schenkung oft an ein lebenslanges Wohnrecht geknüpft. So ändern sich zwar die Eigentumsverhältnisse der Immobilie, die Eltern können jedoch weiterhin in dem Haus oder der Wohnung verbleiben.

Dabei ist zu beachten, dass die Lastentragung, also die Erhaltung der Sache von Gesetzes wegen, dem Wohnungsberechtigten obliegt (§ 1041 BGB). Dies bedeutet, dass dieser für die gewöhnlichen Kosten für Reparaturen, Heizung, Strom und auch öffentliche Kosten selbst aufkommen muss. Sinnvoll wäre daher, bei der Vereinbarung des Wohnrechts darüber nachzudenken, ob man die Eltern – je nach finanzieller Situation – zusätzlich durch eine Kostenübernahme (Nebenkosten wie Strom, Gas, Wasser und anderes) weiter entlastet.

Aber Vorsicht, ein oft übersehener Haken bei der Variante Wohnrecht: Können sich die Eltern nicht mehr selbst versorgen oder können sie nicht mehr zuhause versorgt werden und müssen ins Pflegeheim ziehen, dann nützt ihnen der Anspruch auf das Wohnrecht nichts mehr. Daher sollte man auch Klarheit darüber herstellen, was passiert, wenn die Eltern in ein Heim müssen. Fällt das Wohnrecht einfach weg oder wandelt es sich beispielsweise in einen monatlichen Betrag um?

Wie unterscheiden sich nun aber genau die beiden Alternativen Wohnrecht und Nießbrauch? Beim reinen Wohnrecht darf der Schenker anschließend nur die Immobilie lebenslang bewohnen. Mehr aber nicht. Das kann genügen, wenn die schenkenden Eltern in ihrem Haus lediglich den Lebensabend verbringen möchten.

Beim Nießbrauch dürften sie dagegen, auch bei einem Umzug in eine Seniorenresidenz, die Räume weitervermieten und die Mieterträge behalten. Diese Einkünfte können die Eltern dann für ihren weiteren Lebensunterhalt oder für Pflegekosten nutzen. Der Nießbrauch beinhaltet somit ein umfassendes Nutzungsrecht am ganzen Objekt und nicht etwa nur an bestimmten Räumen. Beides wird im Grundbuch als Belastung des Grundstücks eingetragen. Dadurch wirkt es nicht nur vertraglich zwischen Eltern und Kindern, sondern auch gegen Dritte. Deshalb ist grundsätzlich das lebenslange Nießbrauchrecht zu empfehlen.

Wir geben Ihnen mit dieser Checkliste Tipps und eine Kurzanleitung, wie Sie den Nießbrauch für eine Immobilie vereinbaren und was dabei zu berücksichtigen ist:

Wichtig: Vermeiden Sie Fehler! Die Gestaltung von Überlassungsverträgen mit gleichzeitiger Einräumung eines Nießbrauchrechts sollte nur von einem Fachmann vorgenommen werden.

Dank reformierter Erbschaftsteuer ist das Nießbrauchmodell zu einem interessanten Steuersparmodell geworden. Der Vorbehaltsnießbrauch bietet für beide Parteien deutliche Vorteile: Durch die Immobilien-Schenkung zu Lebzeiten ist der zwischen jedem Elternteil und jedem Kind gewährte Schenkungsteuerfreibetrag in Höhe von 400.000 Euro in voller Höhe nutzbar. Sollte der Wert der Schenkung diesen Wert nicht übersteigen, zahlt das beschenkte Kind hierfür keinen Euro an Steuern. Bei der Ermittlung des Werts einer solchen Schenkung wird der Wert des Nießbrauchs für die Besteuerung von dem Wert der Immobilie abgezogen. Der Nießbrauch mindert somit direkt den steuerlichen Wert des übergebenen Vermögensgegenstandes.

Durch den rechtzeitigen Verkauf oder eine Schenkung der Immobilie an die Kinder lässt sich die Erbschaftssteuer umgehen. Wie das funktioniert, lesen Sie in diesem Ratgeber:

Jetzt kostenlos herunterladenDer steuerliche Kapitalwert des Nießbrauchs errechnet sich nach Paragraf 14 Absatz 1 Bewertungsgesetz (BewG) aus einem Vielfachen des Jahreswerts der zu erzielenden Einnahmen aus dem Grundstück. Der Kapitalwert ergibt sich aus zwei Faktoren:

Faktor 1: Der Jahreswert

Zunächst ist der Jahreswert zu bestimmen. Dieser entspricht dem durchschnittlichen Jahresgewinn aus dem übertragenen Vermögen – bei Mietobjekten ist es in diesem Fall die jährliche Miete. "Bei der Berechnung des Nießbrauchs ist der dem Nießbrauchberechtigten tatsächlich verbleibende Ertrag zu berechnen. Dieser ergibt sich aus dem vereinbarten Nettomietzins abzüglich der sogenannten nichtumlegbaren Kosten wie beispielsweise Instandsetzungskosten", sagt die Erbrecht-Spezialistin Fischl-Obermayer.

Dieser Jahreswert wird jedoch durch den 18,6ten Teil des steuerlichen Werts des Grundstücks begrenzt. Das heißt, der Kapitalwert des Nießbrauchs kann höchstens den Wert betragen, der sich ergibt, wenn der für das genutzte Wirtschaftsgut nach den Vorschriften des Bewertungsgesetzes anzusetzende (Steuer-)Wert durch 18,6 geteilt wird. Durch diese Regelung soll sichergestellt werden, dass der Kapitalwert des Nießbrauchs nicht höher ist als der (steuerliche) Wertansatz des genutzten Gegenstands.

Faktor 2: Dauer des Vorbehaltsnießbrauchs

Zusätzlich ist die voraussichtliche Dauer des Vorbehaltsnießbrauchs zu bestimmen. Dies kann unter anderem von der statistischen Lebenserwartung des Schenkenden abhängen. Ist der Schenkende beispielsweise männlich und 50 Jahre alt, wird er statistisch gesehen noch 30,34 Jahre leben, womit sich ein Multiplikator/Vervielfältiger von 15,001 ergibt. Der Vervielfältiger basiert auf der jeweils aktuellen Sterbetafel und wird vom Bundesministerium der Finanzen (BMF) veröffentlicht. Die aktuellen Werte finden sich im BMF-Schreiben IV C 7 - S 3104/19/10001 :006 vom 04. Oktober 2021.

Im folgenden erläutern wir ein konkretes Beispiel: Der 50-jährige Vater möchte seinem Sohn eine vermietete Eigentumswohnung im Steuerwert von 610.925 Euro auf dem Wege der Schenkung übertragen. Dabei möchte er sich die jährlichen Nettomieteinnahmen in Höhe von 9.720 Euro per Nießbrauch sichern.

| mit Nießbrauch | ohne Nießbrauch | |

| Steuerwert der Eigentumswohnung. | 610.925 Euro | 610.925 Euro |

| . / . Wert des Nießbrauchs | 131.229 Euro | |

| Schenkung (netto) | 479.696 Euro | |

| . / . persönlicher Freibetrag | 400.000 Euro | 400.000 Euro |

| steuerpflichtiger Erwerb | 79.696 Euro | 210.925 Euro |

| Fällige Schenkungsteuer 11 % | 8.767 Euro | 23.202 Euro |

Quelle: StB Agnes Fischl-Obermayer, München, biallo.de; Stand: Juli 2022.

Der im Beispiel genannte Jahreswert für die Berechnung des Kapitalwerts des Nießbrauches beläuft sich auf 9.720 Euro. Der Kapitalwert des Nießbrauchs errechnet sich hier wie folgt:

Wie maßgeblich das Alter des Schenkenden ist, zeigt ein weiteres Beispiel: Der 70-jährige Vater möchte eine vermietete Eigentumswohnung im Steuerwert von 610.925 Euro im Wege der Schenkung auf seinen Sohn übertragen, sich aber die jährlichen Mieteinnahmen in Höhe von 9.720 Euro per Nießbrauch sichern. der Kapitalisierungsfaktor / Vervielfältiger liegt hier bei 10,036.

| mit Nießbrauch | ohne Nießbrauch | |

| Steuerwert der Eigentumswohnung | 610.925 Euro | 610.925 Euro |

| . / . Wert des Nießbrauchs | 87.795 Euro | |

| Schenkung (netto) | 523.130 Euro | |

| . / . persönlicher Freibetrag | 400.000 Euro | 400.000 Euro |

| steuerpflichtiger Erwerb | 123.130 Euro | 210.925 Euro |

| Fällige Schenkungsteuer 11 % | 13.544 Euro | 23.202 Euro |

Quelle: StB Agnes Fischl-Obermayer, München, biallo.de; Stand: Juli 2022.

Die tatsächliche oder fiktive Jahresmieteinnahme wird mit einem Vervielfältiger multipliziert, der sich an der amtlichen Sterbetabelle orientiert. "Je eher hier vom Alter her die richtigen Weichen gestellt werden, desto höher kommt die Berechnung der Lebenserwartung zum Tragen und desto günstiger werden die Steueraspekte", sagt Steuerexpertin Fischl-Obermayer. Das ist bei hohen Immobilienwerten ein ganz entscheidender Faktor.

Schweden

Schweden

Deutschland

Deutschland

Schweden

Schweden

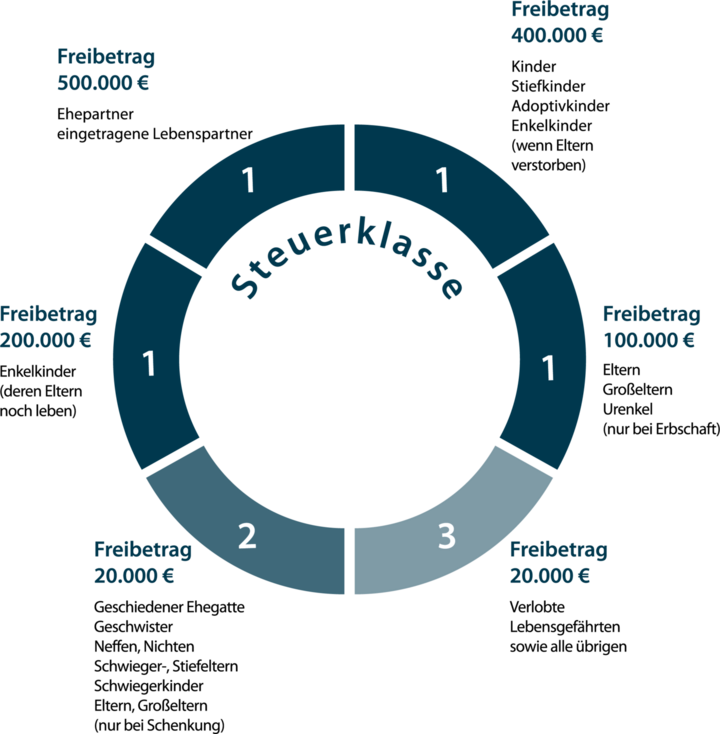

Das deutsche Erbschaft- und Schenkungsteuerrecht gruppiert Empfänger von Schenkungen und Erben – abhängig vom Verwandtschaftsgrad – jeweils in eine von drei Steuerklassen ein, für die unterschiedliche Freibeträge und Steuersätze gelten. So haben beispielsweise Ehegatten und eingetragene Lebenspartner einen Freibetrag von einer halben Million Euro, Kinder von 400.000 Euro und Enkelkinder bis in alle weiteren Glieder immerhin noch 200.000 Euro, bevor die Finanzbehörde auf den Plan tritt.

Erst nach Abzug der gesetzlichen Freibeträge und Verbindlichkeiten verlangt der Fiskus für die verbliebene Restsumme einer Erbschaft oder Schenkung dann Steuern. Die Höhe der Steuer ist abhängig von der jeweiligen Erbschaftsteuerklasse. Vorteil: Die persönlichen Freibeträge gemäß Paragraf 16 Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) beginnen nach Ablauf einer Zehnjahresfrist wieder neu. Mit Schenkungen nach Plan lassen sich so beispielsweise die Freibeträge mehrmals nutzen. Folgende Steuerklassen und Steuersätze gelten nach aktuellem Erbschaftsteuer- und Bewertungsrecht:

Das sind die Steuersätze bei Erbschaften und Schenkungen:

| Zu versteuernder Wert bis Euro | Steuerklasse I (Steuern in Prozent) | Steuerklasse II (Steuern in Prozent) | Steuerklasse III (Steuern in Prozent) |

|---|---|---|---|

| 75.000 | 7 | 15 | 30 |

| 300.000 | 11 | 20 | 30 |

| 600.000 | 15 | 25 | 30 |

| 6.000.000 | 19 | 30 | 30 |

| 13.000.000 | 23 | 35 | 50 |

| 26.000.000 | 27 | 40 | 50 |

| Darüber | 30 | 43 | 50 |

Stand Juli 2022; Quelle: Erbschaftsteuergesetz (ErbStG).

Der Steuersatz für Personen der Steuerklasse I liegt beispielsweise bei einem steuerpflichtigen Erwerb von bis zu 75.000 Euro bei sieben Prozent, Personen der Steuerklasse III haben hier 30 Prozent zu entrichten. Diese Werte steigen kontinuierlich mit dem Wert der Erbschaft an. Bei einem Nachlass von mehr als 26.000.000 Euro bezahlen Steuerpflichtige der Klasse I dann 30 Prozent, solche der Klasse III 50 Prozent des steuerpflichtigen Erwerbes.

Wichtig dabei: Die jeweilige Steuerschuld entsteht immer am Tag der wirtschaftlichen Bereicherung. Bei Erbschaften ist das der Todestag des Erblassers, bei Schenkungen der Tag der Schenkung. Werden beispielsweise Aktien vererbt und fällt deren Kurs nach dem Todestag des Erblassers, so gilt trotzdem der Börsenkurs am Todestag.

Es gibt gute Gründe, eine Immobilie zu vererben und nicht zu verschenken. Dann so behalten Sie als Erblasser oder Erblasserin Flexibilität und finanzielle Freiheit. Wie Sie mit einem Testament oder einem Vermächtnis bereits zu Lebzeiten vorsorgen und künftigen Streit um die Immobilien-Erbschaft im Vorfeld vermeiden. Lesen Sie dazu einen weiteren Ratgeber auf biallo.de.

Die einfachste Möglichkeit, beim Schenken den Zugriff des Finanzamts so gering wie möglich zu halten, ist, rechtzeitig damit zu beginnen. Denn Freibeträge dürfen alle zehn Jahre neu genutzt werden und gelten für jede Person extra. Familien, die rechtzeitig handeln, haben somit viele Möglichkeiten auch größere Vermögen ohne Zugriff des Finanzamtes auf die nachfolgenden Generationen oder an Ehepartner zu übertragen. "Dabei ist zu beachten, dass Kindern persönliche Freibeträge jeweils von Mutter und Vater zustehen", sagt Steuerprofi Fischl-Obermayer. Sie können also innerhalb von zehn Jahren von beiden Elternteilen jeweils Vermögen im Wert von 400.000 Euro steuerfrei erhalten. Hier gibt es ganz legale Wege, steueroptimiert den Fiskus auszubremsen.

| Betroffene Personen |

Steuerklasse |

Allgemeiner Freibetrag in Euro |

Versorgungsfreibetrag in Euro 1 |

|---|---|---|---|

| Ehepartner |

I |

500.000 |

256.000 |

| Partner einer eingetragenen Lebenspartnerschaft |

I |

500.000 |

256.000 |

| Kinder, Stief-, Adoptivkinder sowie Enkel, deren Eltern bereits verstorben sind |

I |

400.000 |

10.300 bis 52.000 2 |

| Enkel, deren Eltern noch leben |

I |

200.000 |

– |

| Urenkel; nur bei Erbschaft: Eltern und Großeltern |

I |

100.000 |

– |

| Geschiedener Ehegatte, Geschwister, Neffe, Nichten, Schwieger-, Stiefeltern, Schwiegerkinder. Nur bei Schenkung: Eltern / Großeltern |

II |

20.000 |

– |

| Verlobte, Lebensgefährten sowie alle übrigen |

III |

20.000 |

– |

1 Die Versorgungsfreibeträge gelten nicht bei Schenkungen. Sie gelten im Erbfall nur in voller Höhe, wenn der/die Hinbterbliebene keine weiteren Versorgungsbezüge, zum Besipiel Witwenrente oder Waisenrente, bekommt. Andernfalls wird der jeweilige Kapitalwert der Rente abgezogen.

2 Die Höhe ist abhängig vom Alter der Kinder: bis 5 Jahre = 52.000 Euro, mehr als 5 bis 10 Jahre = 41.000 Euro, mehr als 10 bis 15 Jahre = 30.700 Euro, mehr als 15 bis 20 Jahre = 20.500 Euro, mehr als 20 bis 27 Jahre = 10.300 Euro.

Weitere sachliche Freibeträge: Für den Erwerb von Hausrat durch Personen der Steuerklasse I beträgt der sachliche Freibetrag 41.000 Euro und von anderen beweglichen körperlichen Gegenständen, die nicht als Hausrat gelten, 12.000 Euro. Der sachliche Freibetrag für Hausrat und andere bewegliche körperliche Gegenstände beträgt beim Erwerb durch Personen der Steuerklassen II und III jeweils 12.000 Euro.

Stand Juli 2022; Quelle: Erbschaftsteuergesetz (ErbStG).

Grafik: Freibeträge bei Erbschaften und Schenkungen; akimov.de

Im Rahmen der erbrechtlichen Pflichtteilsregelungen hat ein Nießbrauchrecht allerdings erhebliche Auswirkungen und kann – je nach Situation – auch zu ungewünschten Folgen führen. Wer zum Beispiel einem seiner Kinder eine Immobilie schenkt, um dadurch den Pflichtteil anderer Kinder zu schmälern, kommt mit einem Nießbrauch- oder auch Wohnrechtsvorbehalt nicht zum Ziel. Denn ein Pflichtteilsberechtigter hat zwar an einer verschenkten Immobilie keinen Anspruch mehr, wenn zwischen Erbfall und Schenkung mehr als zehn Jahre vergangen sind. "Dies gilt aber nicht, wenn sich der Schenker wesentliche Rechte wie eben den Nießbrauch vorbehalten hat. Die Zehn-Jahres-Frist läuft in diesem Fall erst gar nicht an", sagt Fischl-Obermayer.

Wichtiges Gerichtsurteil: Ein Nießbrauchrecht mindert auch grundsätzlich den Wert einer Immobilie. Dies hat dann auch Folgen für Erbfälle, denn der Pflichtteil fällt bei einem mit einem solchen Recht vererbten Grundstück geringer aus, da der objektive Verkehrswert des Nachlassgrundstücks durch das Nießbrauchrecht drastisch gemindert wird (LG Kiel, Az. 12 O 82/17 vom 02. Februar 2018).

Bestehen für die betreffende Immobilie noch Kredite (sogenannter Finanzierungszusammenhang), so müssen bei der Übergabe einer solchen Immobilie in jedem Fall die ertragsteuerlichen Konsequenzen bekannt sein. Andernfalls droht der Abzug der Schuldzinsen als Werbungskosten wegzufallen.

In diesem Zusammenhang sei auch auf ein Urteil des Bundesfinanzhofs hingewiesen (Az. II R 4/16 vom 28. Mai 2019). In seinem Leitsatz heißt es: "Wird ein Grundstück unter Vorbehalt des Nießbrauch geschenkt, mindert der Wert des Nießbrauchrechts die Bereicherung des Bedachten. Der Jahreswert des Nießbrauchrechts ist unter Abzug der Schuldzinsen für die zum Zeitpunkt der Zuwendung bestehenden Darlehen zu ermitteln, wenn die Schuldzinsen vom Schenker als Nießbraucher während des Bestehens des Nießbrauchrechts aufgrund einer gesetzlichen oder vertraglichen Verpflichtung getragen werden."

Deutschland

Deutschland

Deutschland

Deutschland

Niederlande

NiederlandeAgnes Fischl-Obermayer, Fachanwältin für Erbrecht und Steuerberaterin, convocat GbR, c/o Acconsis GmbH, Schloßschmidstraße 5, 80639 München, Telefon: 089 – 547143, E-Mail: a.fischl@acconsis.de, Internet: www.convocat.de