Schweden

Schweden

Schweden

Schweden

Deutschland

Deutschland

Sie haben etwas Geld übrig und wissen nicht, wie Sie es sicher und renditeträchtig anlegen können? Tagesgeld, Festgeld, Staatsanleihen, Immobilien, Kryptowährungen... Bei der großen Auswahl an Anlagemöglichkeiten kann einem ganz schwindelig werden. Doch keine Sorge. Ganz egal, ob Sie die beste Geldanlage ohne Risiko finden möchten oder noch auf der Suche nach Anlagemöglichkeiten mit vielversprechenden Renditemöglichkeiten sind: Wir zeigen Ihnen, wie Sie Ihr Vermögen 2025 richtig anlegen.

Wie sieht sie aus, Ihre perfekte Geldanlage? Lassen Sie uns raten: Das Geld ist sicher verwahrt, Sie kommen jederzeit ran und ein Blick auf die Zinsen, die Ihre Anlage abwirft, ist für Sie ein wahrer Quell der Freude, richtig?

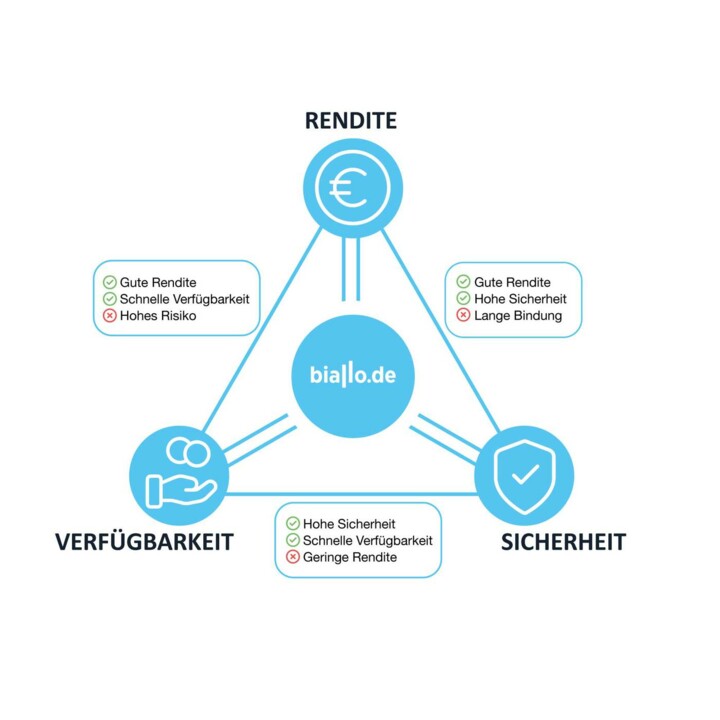

Den Leser direkt am Anfang eines recht umfangreichen Artikels zu enttäuschen, ist sicher nie eine gute Idee, dennoch müssen wir Ihnen den Zahn leider gleich zu Beginn ziehen: So eine Form der Geldanlage gibt es nicht. Die Praxis der Geldanlage folgt nämlich einer einfachen Regel: Sie ist niemals gleichzeitig sicher, schnell verfügbar und rentabel. Sie können maximal zwei dieser drei Aspekte gleichzeitig bekommen. Das "Magische Dreieck der Geldanlage" stellt diesen Zusammenhang bildlich dar:

Ganz so einfach wird sie also nicht, Ihre Geldanlage. Wir helfen Ihnen jetzt aber dabei, Ihr Erspartes sinnvoll auf die unterschiedlichen Anlageklassen aufzuteilen. Dafür müssen Sie zuallererst einmal eine geeignete Strategie finden. Stellen Sie sich hierfür folgende Fragen:

Soll Ihr Vermögen sicher verwahrt und jederzeit verfügbar oder doch lieber langfristig angelegt sein und dafür ordentlich Rendite erwirtschaften?

Diese Fragen lassen sich je leichter beantworten, je genauer Sie das Ziel Ihrer Finanzreise kennen.

| Anlageziel | Anlagehorizont | eventuell geeignetes Anlageprodukt* |

|---|---|---|

| Notgroschen | kurz- bis mittelfristig | Tagesgeldkonto |

| Urlaub in den kommenden 12 Monaten | kurzfristig | Tagesgeldkonto |

| Urlaub in 12+ Monaten | mittelfristig | Tages- oder Festgeldkonto |

| neues Auto | kurz- bis mittelfristig | Tages- oder Festgeldkonto |

| Sabbatical | kurz- bis mittelfristig | Tages- oder Festgeldkonto |

| Ausbildung Kind (Alter: 0 bis 6 Jahre) | langfristig | ETFs oder Fonds |

| Ausbildung Kind (Alter: 7 bis 18 Jahre) | kurz- bis mittelfristig | ETFs, Fonds oder Festgeldkonto für Kinder |

| Immobilie in 0 bis 5 Jahren | kurz- bis mittelfristig | Tages- oder Festgeldkonto, Bausparvertrag |

| Immobilie in 5 bis 10 Jahren | mittelfristig | Festgeldkonto oder Bausparvertrag |

| Immobilie in 10 bis 15 Jahren | langfristig | ETFs, Fonds oder Bausparvertrag |

| Renovierung Immobilie | mittel- bis langfristig | Tages- oder Festgeldkonto, Bausparvertrag, ETFs oder Fonds |

| Rente in 0 bis 10 Jahren | kurz- bis mittelfristig | Tages- oder Festgeldkonto |

| Rente in 10+ Jahren | langfristig | ETFs oder Fonds |

*Die genannten Assets dienen lediglich Informationszwecken. Die Übersicht stellt weder Handlungsempfehlung noch eine Aufforderung zum Kauf oder Verkauf bestimmter Finanzinstrumente dar. Sie entscheiden selbst, welche Produkte sich für Ihre persönliche Situation eignen.

Ebenfalls sehr wichtig ist es, zu erkennen, welcher Risikotyp Sie sind. Werden Sie schnell nervös, wenn Ihr investiertes Vermögen wochen-, monate- oder gar jahrelang nur halb so viel wert ist wie zu dem Zeitpunkt, zu dem Sie Ihr Kapital eingezahlt haben? Oder lassen Sie solche Börsen-Tiefs kalt, weil Sie einen langen Anlagehorizont sowie genügend Rücklagen für Notfälle haben?

Gehören Sie zur ersten Risikoklasse, sollte Sie Ihr Geld besser konservativ anlegen. Das bedeutet, Sie investieren maximal ein Drittel Ihres Kapitals an der Börse oder in andere risikoreiche Anlageklassen. Der Rest wird in sichere Anlageklassen angelegt – welche das sind, erfahren Sie weiter unten. Scheuen Sie hingegen nicht das Risiko, drehen Sie den Spieß einfach um: 30 Prozent sicher, 70 Prozent risikoreich. Wer sich nicht entscheiden kann, wählt die Mitte: 50 zu 50.

Sobald Sie sich das Ziel Ihres Investments und Ihren Risikotyp klar gemacht haben, kann es losgehen.

Bevor Sie 10.000, 50.000 oder 100.000 Euro anlegen, sollten Sie zunächst einmal auf die Soll-Seite schauen. Haben Sie noch Schulden, die Sie tilgen müssen? Etwa Kredite für das Auto, das Smartphone oder die neue Küche? Schulden bei Freunden oder Verwandten? Tilgen Sie momentan noch einen Studienkredit? Oder haben Sie Ihr Girokonto überzogen und sind im Dispo?

Unser Tipp: Welchen Kredit auch immer Sie Monat für Monat Zinsen kostet – zahlen Sie ihn ab, sobald Sie die Möglichkeit dazu haben. Denn vor allem die Zinsen, die Sie ein Dispositionskredit kostet, sind oftmals gigantisch. Sie liegen nicht selten zwischen zehn und 18 Prozent. Also bringen Sie Ihren Kontostand erst einmal auf null, bevor Sie investieren.

Ist das erledigt, legen Sie ein finanzielles Polster für schlechte Zeiten und Notfälle auf ein gut verzinstes Tagesgeldkonto. Wenn Sie Single sind und eine Festanstellung haben, tun es rund drei Nettomonatsgehälter. Sind Sie für andere Personen verantwortlich, etwa eine Familie, besitzen Sie eine Immobilie oder sind Sie selbstständig, sollte Ihr Notgroschen reichen, um davon sechs bis zwölf Monate lang leben zu können.

Die Pflicht ist absolviert, nun folgt die Kür. Sie wählen aus den unzähligen Möglichkeiten der Geldanlage die passenden für sich aus. Denken Sie dabei daran, dass Sie Ihren Anlagebetrag entweder sicher oder verfügbar oder renditestark anlegen können und sich maximal zwei dieser Aspekte miteinander vereinen lassen. Hier finden Sie einen Überblick:

| Geldanlage | Sicherheit | Verfügbarkeit | Rendite |

|---|---|---|---|

| Tagesgeld | + | + | - |

| Festgeld | + | - | - |

| Sparbuch | + | - | - |

| Sparbrief | + | - | - |

| Genossenschaftsanteile | + | - | + / - |

| Aktien | - | + | + |

| Fonds | - | + | + |

| ETFs | - | + | + |

| Derivate und Zertifikate | - | - | + / - |

| Anleihen | + / - | - | + / - |

| Immobilien | + | - | + / - |

| Gold | + / - | + | + / - |

| weitere Rohstoffe | + / - | - | + / - |

| Kryptowährungen | - | + | + |

Beachten Sie: Bei dieser Übersicht handelt es sich um eine stark vereinfachte Darstellung der Anlageklassen. Es gibt immer wieder Zeiten und Umstände, unter denen das Schaubild angepasst werden müsste. So waren Tagesgeld und Festgeld beispielsweise in der jüngsten Vergangenheit rentabel und es gibt durchaus lukrative Immobilieninvestments. Derivate und Zertifikate hingegen können – genau wie Kryptowährungen oder Rohstoffe – äußerst lukrativ sein, jedoch genauso gut zu einem Totalverlust führen. Wie so oft, kommt es auch bei der Geldanlage auf die Umstände und den Einzelfall an.

Die Deutschen lieben Sicherheit. Sie persönlich würden Ihr Geld ebenfalls am liebsten unters Kopfkissen legen, um bloß kein Risiko einzugehen? Das wäre eine schlechte Idee. Denn die Inflation sorgt dafür, dass Ihr Geld immer weniger wert wird. Doch keine Sorge, es gibt Anlagemöglichkeiten, die noch sicherer sind als das gute alte Kopfkissen und die gleichzeitig ein paar Zinsen garantieren.

In Deutschland ist es sehr einfach, sein Geld sicher zu verwahren. Die deutsche gesetzliche Einlagensicherung sorgt dafür, dass Ihr Geld bis zu 100.000 Euro pro Person und Bank geschützt ist. Sie bekommen Ihr Geld also auch dann zurück, falls das Geldhaus pleite gehen sollte. Wenn Sie mehr Geld anlegen möchten, teilen Sie das Kapital einfach auf mehrere Banken auf. Geschützt ist das Kapital durch die Einlagensicherung, das Sie auf Girokonten, Sparbüchern und -briefen, Tagesgeld- und Festgeldkonten verwahren.

Zusätzlich zu der deutschen Einlagensicherung gibt es freiwillige Sicherungssysteme, in denen viele deutsche Banken Mitglied sind. Diese Sicherungssysteme schützen das Geld ihrer Kundinnen und Kunden bis zu einer höheren Grenze. Aktuell sind das etwa beim Einlagensicherungsfonds des Bundesverbands deutscher Banken (BdB) drei Millionen Euro. Bis 2030 wird der Schutzumfang auf maximal eine Million Euro pro Sparer gesenkt. Bei Sparkassen, Volks- und Raiffeisenbanken hingegen sind die Einlagen der Kundinnen und Kunden im Prinzip in unbegrenzter Höhe abgesichert, da die Institute im Falle einer Insolvenz füreinander einstehen. Diese Institutssicherung deckt sogar Inhaberschuldverschreibungen wie Anleihen oder Zertifikate der angeschlossenen Banken und Sparkassen ab.

Nicht geschützt ist Geld, das Sie in Inhaberpapiere wie Zertifikate oder Inhaberschuldverschreibungen, Anleihen, Aktien, ETFs und Fonds gesteckt haben.

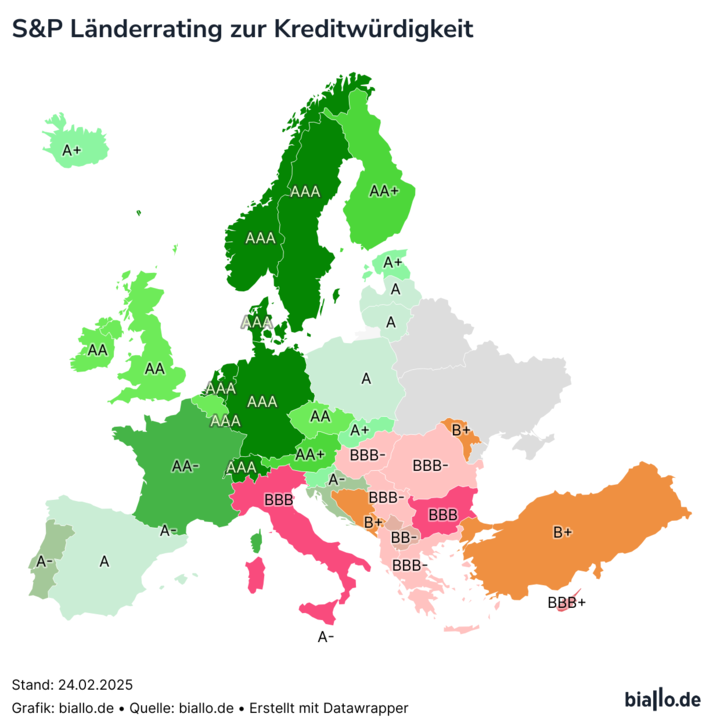

Nicht alle Länder bieten den Anlegerinnen und Anlegern einen so umfassenden Schutz wie Deutschland. Länderratings bewerten die Kreditwürdigkeit von Staaten und geben an, wie sicher es ist, dort zu investieren.

Agenturen wie Standard & Poor’s, Moody’s und Fitch vergeben diese Ratings auf einer Skala von AAA (höchste Sicherheit) bis D (Zahlungsausfall). Diese Ratings helfen Investorinnen und Investoren, das Risiko von Staatsanleihen und anderen staatlichen Finanzinstrumenten einzuschätzen. Hohe Ratings bedeuten ein geringes Risiko und eine stabile Finanzlage, während niedrige Ratings auf höhere Risiken hinweisen. Ratings beeinflussen die Zinsen, die Staaten für Kredite zahlen müssen.

Nur wenige Länder erhalten eine so gute Note wie Deutschland (S & P: AAA). Dazu zählen lediglich Dänemark, Luxemburg, die Niederlande, Schweden sowie die Schweiz, wie die folgende Grafik verdeutlicht. In diesen Ländern können Sie Ihr Geld getrost anlegen, zum Beispiel in Form von Tagesgeld oder Festgeld.

Die Ratings von Standard & Poor's (S&P) bewerten die Kreditwürdigkeit wie folgt: AAA: Höchste Qualität und geringstes Ausfallrisiko. AA: Sehr hohe Qualität, geringes Ausfallrisiko. AA-: Etwas niedriger als AA, aber immer noch sehr sicher. A: Gute Qualität, etwas höheres Risiko. BBB: Mittlere Qualität, moderates Risiko. BB: Spekulativ, höheres Risiko.B: Sehr spekulativ, noch höheres Risiko. CCC: Hohe Ausfallgefahr. CC: Sehr hohe Ausfallgefahr. C: Nahezu zahlungsunfähig. D: Zahlungsausfall. Die Plus- und Minuszeichen zeigen Abstufungen innerhalb der Kategorien an.

Im Folgenden lernen Sie zunächst die sichersten Anlagemöglichkeiten kennen. Dazu gehören zuvorderst Tagesgeld und Festgeld, am besten aus Deutschland oder anderen europäischen Ländern mit einer Triple-A-Bewertung (AAA).

Am besten teilen Sie Ihr Kapital auf sichere und renditestarke Anlageformen auf. Ist Ihnen eine sichere Geldanlage wichtiger als die Rendite, könnten Sie 70 Prozent Ihres Vermögens in konservative Anlageklassen stecken und 30 Prozent in renditestarke. Als chancenorientierter Anleger nehmen Sie das gegenteilige Verhältnis, als unentschlossener teilen Sie das anzulegende Kapital zu gleichen Teilen auf.

Ein gutverzinstes Tagesgeldkonto sollten Sie sich unbedingt zulegen. Dort können Sie nicht nur Ihren Notgroschen ansparen und aufbewahren, sondern auch für kurzfristige Ziele wie eine Reise sparen. Über drei Prozent Zinsen sind aktuell drin. Ein auf Sie zugeschnittenes, ideales Tagesgeld-Angebot finden Sie in unserem umfangreichen Tagesgeld-Vergleich. Ihr Geld können Sie einfach auf das Tagesgeldkonto überweisen. Benötigen Sie das Ersparte, buchen Sie es mit ein paar Klicks zurück auf Ihr Girokonto. Die Buchung dauert in der Regel ein bis zwei Tage.

Geld, auf das Sie in absehbarer Zeit verzichten können, ist auf einem Festgeldkonto sicher verwahrt. Dort lassen sich beispielsweise Rücklagen für eine große Reise, einen neuen Pkw oder eine Sanierung am Haus aufbewahren.

Anlegen können Sie das Geld – je nach Anbieter – für einen Monat bis zu zehn Jahre. Für die zehnjährige Laufzeit gibt es aktuell bis zu 2,60 Prozent Zinsen. Aber Achtung! An das Geld, das Sie auf einem Festgeldkonto parken, kommen Sie während der Laufzeit nicht heran. Sie sollten also sicher sein, dass Sie es währenddessen nicht benötigen. Deshalb bietet sich oft eine Festgeld-Zinstreppe an: Teilen Sie das in Festgeld anzulegende Vermögen auf drei Tranchen auf und investieren Sie es für unterschiedliche Zeiträume, zum Beispiel ein, drei und fünf Jahre. So sind Sie regelmäßig liquide.

Durch den Kauf von Genossenschaftsanteilen werden Sie zum Mitglied der Genossenschaft. Die Genossenschaft, das kann zum Beispiel eine Bank oder eine Wohnungsgenossenschaft sein, verwendet das Kapital, um ihre Geschäfte zu finanzieren, unter anderem den Bau von Wohnungen oder die Bereitstellung von Dienstleistungen. Sie als Anleger erhalten im Gegenzug Dividenden. Diese sind abhängig von den erwirtschafteten Gewinnen der Genossenschaft. Gesunde Genossenschaften haben in der Vergangenheit jedoch bis zu zehn Prozent an Dividenden ausgeschüttet.

Wichtig: Bitte beachten Sie jedoch, dass die Mitgliedschaft in einer Genossenschaft nicht nur Rechte, sondern auch Pflichten mit sich bringt. So können je nach Satzung Nachschusspflichten bestehen, die im Falle von Verlusten eine über den ursprünglichen Anteil hinausgehende Haftung bedeuten können. In Klartext: Es greift nicht, wie etwa bei Tagesgeld oder Festgeld, die gesetzliche Einlagensicherung von 100.000 Euro. Gerät eine Genossenschaftsbank in Schieflage, kann unter Umständen der Totalverlust drohen.

Noch vor rund 50 Jahren hatte wohl jeder ein Sparbuch, denn mit Zinsen im Bereich um die fünf Prozent war das Sparbuch nicht nur super sicher, sondern auch äußerst rentabel. Auch heute noch hängen viele Deutsche an ihrem Sparbuch. Es soll tatsächlich sogar noch Eltern und Großeltern geben, die neue Sparbücher an den Nachwuchs verschenken. Dabei sind Sparbücher Schnee von gestern. Die Zinssätze dümpeln oftmals im ein-Prozent-Bereich oder darunter vor sich hin und die Kündigungsfrist beträgt zumeist drei Monate. Dann doch lieber auf gut verzinstes, flexibles Tagesgeld setzen.

Ein Sparbrief funktioniert ähnlich wie Festgeld: Sie kaufen den Sparbrief für einen bestimmten Betrag, wählen eine Laufzeit (in der Regel ein bis zehn Jahre) und bekommen Ihr eingezahltes Kapital am Ende der Laufzeit samt aufgelaufener Zinsen zurück. Die Zinsen für ein solches Geldanlageprodukt liegen aktuell – ähnlich dem Festgeld – bei etwa 3 bis 3,6 Prozent. Sparbriefe gibt es in der Regel schon ab 100 Euro. Der Erwerb ist kostenfrei. Gebühren fallen nicht an. Im Gegensatz zum Festgeld, das manchmal vor Fälligkeit gekündigt werden muss, läuft der Sparbrief einfach aus.

Die Zinsen auf Sparprodukte sind seit der Zinswende Mitte 2022 gestiegen. Diese Entwicklung ist erstaunlich, wenn man bedenkt, dass der Zins seit 2016 für rund sechs Jahre bei etwa null Prozent lag. Ausschlaggebend waren die im Zuge des Angriffskriegs Russlands gegen die Ukraine gestiegenen Energiepreise. Sie sorgten auch in Deutschland für eine steigende Inflationsrate, der die Europäische Zentralbank (EZB) mit mehreren Zinsanhebungen entgegenwirkte. Seit Beginn des Jahres 2024 sind die Zinssätze jedoch rückläufig.

Sie wissen nun, dass Sie einen Teil Ihres Geldes etwas risikoreicher investieren sollten, zum Beispiel in Aktien, Anleihen und Immobilien, wenn Sie eine hohe Rendite anstreben. In der Finanzwelt nennt man dafür geeignete Finanzprodukte bevorzugt "chancenreich", um das Wörtchen "Risiko" beziehungsweise "risikoreich" zu vermeiden. "Chancenreich" klingt einfach super und verkauft sich auch vom Bürotisch des Bankberaters aus besser.

Allem Marketing-Sprech zum Trotz können wir von Biallo bestätigen: Ein bisschen Risiko müssen Sie meist eingehen, wenn Sie die Inflation schlagen und Vermögen aufbauen möchten. Deshalb stellen wir Ihnen hier ein paar Anlageklassen vor, die zwar teils riskant sind, jedoch auch erheblich zu Ihrem Vermögensaufbau beitragen können. Suchen Sie sich einfach die Anlageinstrumente aus, die am besten zu Ihnen und Ihren Zielen passen.

Wenn Sie in diese Anlageklassen investieren möchten, brauchen Sie ein Depot und/oder ein Wallet. In unserem großen Biallo-Depotvergleich finden Sie den geeigneten Broker für Ihre Bedürfnisse. Auch eine Anleitung, wie Sie ein Wallet eröffnen, um dort Kryptowährungen verwahren zu können, haben wir für Sie erstellt.

Aktien sind Anteile an Unternehmen. Investorinnen und Investoren können Aktien an öffentlichen Börsen kaufen, um von potenziellen Kursgewinnen und Dividendenausschüttungen zu profitieren. Der Wert einer Aktie kann sich ändern – abhängig von Faktoren wie Unternehmensgewinnen, Marktnachfrage und Wirtschaftsbedingungen. Unternehmensanteile bieten die Möglichkeit, an den Erfolgen und Misserfolgen eines Unternehmens teilzuhaben. Sie sind für Anlegerinnen und Anleger geeignet, die bereit sind, Risiken einzugehen und langfristig in Unternehmen zu investieren, von denen sie überzeugt sind, dass sie wachsen und profitieren werden.

Fonds können Sie sich als Topf voller Aktien vorstellen. Manchmal landen auch Anleihen, Immobilien und Rohstoffe in dem Topf ("Mischfonds"). Fonds sammeln das Geld vieler Anlegerinnen und Anleger ein und werden von einem professionellen Fondsmanager verwaltet. Die Rendite eines Fonds hängt von der Performance seiner zugrunde liegenden Vermögenswerte ab. Fonds bieten eine Möglichkeit der Diversifizierung und sind in verschiedenen Risiko- und Renditeprofilen erhältlich. Sie sind für alle geeignet, die eine breit gestreute Anlage suchen, aber möglicherweise nicht über das Fachwissen oder die Zeit verfügen, um ihr Portfolio selbst zu verwalten. Der Nachteil an Fonds: Durch die aktive Vermögensverwaltung sind sie recht teuer.

Exchange Traded Funds (ETFs) sind auch Fonds, also Körbe voller Wertpapiere oder anderer Vermögenswerte. ETFs werden nicht von einem Fondsmanagement verwaltet, sondern – genau wie Aktien – an der Börse gehandelt. Sie bilden passiv einen Index nach, zum Beispiel den Dax oder den S&P 500. Wer in einen solchen Index investieren möchte, kauft also den dazugehörigen ETF. ETFs bieten eine tolle Möglichkeit, diversifiziert in verschiedene Anlageklassen zu investieren. Wer zum Beispiel in den MSCI ACWI IMI investiert, hat ganze 9.000 Unternehmen in seinem Depot. Darüber hinaus sind ETFs wesentlich günstiger als Fonds. Oft sind sie bereits für eine jährliche Gebühr von 0,1 bis 0,5 Prozent der Anlagesumme erhältlich. Wir zeigen Ihnen, wo Sie ETF-Sparpläne kostenlos bekommen.

Berechnen Sie die mögliche Rendite sowie die Ausschüttung Ihres ETFs mit unserem kostenlosen ETF-Sparplanrechner.

Anleihen sind Schuldverschreibungen, bei denen Anlegerinnen und Anleger einem Emittenten Geld leihen und dafür regelmäßige Zinszahlungen sowie die Rückzahlung des geliehenen Kapitals zum Fälligkeitsdatum erhalten. Staatsanleihen werden von Regierungen ausgegeben, um staatliche Ausgaben zu finanzieren, während Unternehmensanleihen von Unternehmen ausgegeben werden, um Kapital für Geschäftsaktivitäten zu beschaffen. Staatsanleihen sehr guter Bonität gelten oft als sicherer, da sie durch die Regierung unterstützt werden, während Unternehmensanleihen ein höheres Risiko bergen können, da sie von der Bonität des Unternehmens abhängen. Staatsanleihen haben oft niedrigere Zinssätze als Unternehmensanleihen. Das spiegelt das niedrigere Risiko wider.

In Immobilien können Sie entweder direkt investieren, etwa indem Sie selbst Grundstücke und Häuser kaufen und verpachten beziehungsweise vermieten, oder indirekt, indem Sie in Immobilienfonds oder börsengehandelte Immobilienfonds (REITs) erwerben. Direkte Investitionen erfordern Kapital und Management, bieten aber potenziell höhere Renditen und Kontrolle. Indirekte Investitionen bieten eine bessere Verfügbarkeit und eine breitere Streuung des Kapitals, können aber niedrigere Renditen und höhere Gebühren aufweisen.

Wir haben umfangreiche Vergleiche für die Finanzierung Ihrer Immobilie zusammengestellt. Kennen Sie zum Beispiel schon unseren "Mieten oder Kaufen-Rechner"?

Gold ist eine Anlageklasse, die physisches Gold umfasst und oft als Absicherung gegen wirtschaftliche Unsicherheit und Inflation betrachtet wird. Investoren können Gold direkt kaufen und halten oder über Goldfonds und ETCs investieren. Direkte Goldinvestitionen bieten potenziell Schutz vor Währungsabwertungen und Portfolio-Diversifizierung, erfordern jedoch Lagerung und Sicherheit. Indirekte Investitionen, zum Beispiel in Form eines Goldsparplans, ermöglichen einfachere Liquidität und Zugang zu Goldpreisbewegungen, da die Investorinnen und Investoren an den Goldpreisen partizipieren, ohne das physische Gold tatsächlich zu besitzen. Indirekte Investitionen können aber mit höheren Gebühren und Kosten verbunden sein. Goldinvestitionen sind für Anlegerinnen und Anleger geeignet, die nach einer Absicherung gegen wirtschaftliche Unsicherheit suchen und ihr Portfolio breiter aufstellen möchten.

Sie haben bestimmt schon einmal von Bitcoin, Ether und Co. gehört. Dabei handelt es sich um sogenannte Kryptowährungen. Kryptowährungen sind digitale oder virtuelle Währungen, die auf kryptographischen Prinzipien basieren und dezentralisiert sind. Sie verwenden Blockchain-Technologie, um Transaktionen zu sichern, zu überprüfen und zu verfolgen. Investorinnen und Investoren können Kryptowährungen direkt kaufen und halten oder über Krypto-Börsen handeln.

Direkte Investitionen bieten potenziell hohe Renditen, aber auch erhöhte Volatilität und Sicherheitsrisiken. Indirekte Investitionen können über Krypto-Fonds oder Zertifikate erfolgen. Beides kostet jedoch in der Regel etwas mehr. Auch die Risiken solcher Produkte sind nicht unerheblich. Kryptowährungen eignen sich für alle, die nach einer innovativen Anlageklasse suchen und bereit sind, das Risiko von Preisschwankungen und technologischen Herausforderungen einzugehen. Wie Sie sie einfach kaufen und verkaufen können, haben wir in fünf Schritten erklärt.

Die Möglichkeiten der Geldanlage sind vielfältig. Es gibt noch mehr Möglichkeiten, wie Sie Ihr Geld investieren können. Hier finden Sie einige weitere Ideen – von konservativ bis chancenorientiert.

Derivate und Zertifikate sind komplexe Finanzinstrumente und damit nur für Profis geeignet. Sie leiten ihren Wert aus dem Preis anderer Vermögenswerte ab. Das können beispielsweise Aktien, Anleihen, Rohstoffen oder Währungen sein. Derivate umfassen Optionen, Futures, Swaps und andere strukturierte Produkte, die es Anlegern ermöglichen, auf Preisänderungen dieser Vermögenswerte zu spekulieren oder sich gegen Risiken abzusichern. Zertifikate sind Anlageprodukte, die den Preis von zugrunde liegenden Vermögenswerten nachbilden oder bestimmte Anlagestrategien verfolgen. Derivate und Zertifikate können potenziell hohe Renditen bieten, gehen jedoch mit erhöhten Risiken einher und erfordern oft spezielle Kenntnisse und Erfahrungen im Handel.

Crowdinvesting ist eine Form der Geldanlage, bei der eine große Anzahl von Personen kleine Beträge in ein Projekt investiert, oft über Online-Plattformen. Diese Projekte können Start-ups, Immobilienentwicklungen oder andere Unternehmungen sein. Crowdinvesting bietet die Möglichkeit, in vielversprechende Projekte zu investieren und potenziell hohe Renditen zu erzielen, birgt jedoch auch Risiken, da die Projekte auch scheitern können. Diese Anlageklasse ist für Anleger geeignet, die bereit sind, ein gewisses Maß an Risiko einzugehen und Interesse an der Unterstützung innovativer Ideen und Unternehmen haben.

Bausparen ist eine Form der langfristigen Geldanlage, bei der Sparerinnen und Sparer regelmäßig Geld einzahlen, um Kapital für einen zukünftigen Hauskauf oder -bau anzusparen. Dieses Geld wird von einer Bausparkasse verwaltet und zu einem festen Zinssatz verzinst. Sobald genügend Kapital angespart ist, kann der Sparer ein Bauspardarlehen erhalten, um eine Immobilie zu erwerben oder zu bauen. Bausparen eignet sich besonders für Anleger, die langfristig planen und einen sicheren Weg suchen, um Eigenkapital für den Kauf oder Bau einer Immobilie anzusparen. Für Sparer, die eine renditestarke Form der Geldanlage suchen, die jedoch nicht an einem Immobilienerwerb interessiert sind, ist Bausparen nicht geeignet.

Immobilien sind eine Anlageklasse, bei der Investorinnen und Investoren direkt in physische Grundstücke oder Gebäude investieren. Diese Investitionen können in Form von Kauf, Entwicklung oder Vermietung erfolgen. Immobilien bieten potenziell stabile Renditen durch Mieteinnahmen sowie – im besten Fall – langfristige Wertsteigerung. Sie eignen sich besonders für Anleger, die nach langfristigen Investitionsmöglichkeiten suchen und bereit sind, Kapital in illiquide Vermögenswerte zu investieren, sowie für diejenigen, die von der Diversifizierung ihres Portfolios profitieren möchten.

À propos: Kennen Sie schon unsere vielfältigen Immobilien-Rechner?

Zu den weiteren Rohstoffen gehören nicht erneuerbare und erneuerbare Ressourcen. Das kann beispielsweise Öl sein, aber auch Gas, Metalle, Agrarprodukte und Edelmetalle gehören dazu. Investorinnen und Investoren können direkt in Rohstoffe investieren, indem sie physische Waren kaufen oder über Futures und Optionen handeln. Alternativ können sie indirekt über Rohstofffonds, ETCs sowie Rohstoffaktien investieren. Direkte Investitionen erfordern Lagerung und Transport. Indirekte Investitionen ermöglichen eine einfachere Liquidität und Diversifizierung, können aber mit höheren Gebühren und Kosten verbunden sein. Rohstoffinvestitionen eignen sich für Anlegerinnen und Anleger, die nach einer Absicherung gegen die Inflation suchen und von langfristigen Trends in Rohstoffmärkten profitieren möchten.

Alternative Geldanlagen, wie beispielsweise Private Equity, beziehen sich auf Investitionen in nicht-traditionelle Vermögenswerte, wie Unternehmen, Start-ups oder Immobilienprojekte, die nicht öffentlich gehandelt werden. Investoren können Kapital in private Unternehmen investieren, um diese zu finanzieren, zu erwerben oder zu restrukturieren. Private Equity bietet die Möglichkeit, in vielversprechende Unternehmen zu investieren und potenziell hohe Renditen zu erzielen, birgt jedoch auch höhere Risiken und längere Anlagehorizonte im Vergleich zu traditionellen Anlageklassen. Diese Anlageklasse ist besonders für erfahrene Anlegerinnen und Anleger mit einem hohen Risikoappetit und einem langfristigen Investitionshorizont geeignet, die nach diversifizierten Anlagemöglichkeiten suchen.

Nachhaltige Geldanlagen beziehen sich auf Investitionen in Unternehmen, Projekte oder Fonds, die soziale und Umweltziele fördern und gleichzeitig finanzielle Renditen erzielen. Diese Anlageklasse umfasst Investitionen in Unternehmen, die sich für Umweltschutz, soziale Gerechtigkeit und gute Unternehmensführung einsetzen. Investoren können in nachhaltige Fonds, grüne Anleihen, erneuerbare Energien oder Unternehmen mit umweltfreundlichen Praktiken investieren. Nachhaltige Geldanlagen bieten die Möglichkeit, einen positiven gesellschaftlichen Beitrag zu leisten, während potenziell gute finanzielle Renditen erzielt werden. Sie sind besonders für ethisch orientierte Anleger geeignet, die ihre Investitionen mit ihren Werten in Einklang bringen möchten und langfristig von der Entwicklung nachhaltiger Märkte profitieren wollen. Nachhaltige Geldanlagen lassen sich am besten an offiziellen Siegeln erkennen.

Die Europäische Zentralbank (EZB) hat seit dem Jahr 2024 erste Zinssenkungen vorgenommen, nachdem die Inflation weiter zurückgegangen ist und die Konjunktur schwächelt. Aktuell liegt der Hauptrefinanzierungssatz bei 2,90 Prozent, der Satz für die Spitzenrefinanzierungsfazilität bei 3,15 Prozent und der Einlagenzins bei 2,75 Prozent.

Diese Zinssenkungen wirken sich auf die Sparzinsen aus: Banken passen ihre Konditionen für Tages- und Festgeld schrittweise an, sodass sich das hohe Zinsniveau der Vorjahre allmählich abschwächt.

Für Sparerinnen und Sparer bedeutet das, dass attraktive Festgeldzinsen vorerst noch gesichert werden können. Wenn Sie planen, Geld anzulegen, könnten Sie kurzfristige Festgeldangebote mit höheren Zinssätzen nutzen oder eine Kombination aus kurz- und langfristigen Anlagen wählen, um von möglichen weiteren Zinssenkungen nicht überrascht zu werden. Eine Kombination aus kurz- und langfristigen Festgeldanlagen ist aktuell sinnvoll, denn so sichern Sie sich die hohen Zinsen und wahren gleichzeitig Flexibilität.

Schweden

Schweden

Schweden

Schweden

Deutschland

DeutschlandVielleicht kennen Sie sie auch: die Finanzpropheten, die Ihnen auf unseriösen Webseiten oder auf YouTube das Geheimnis der Vertausendfachung Ihres Geldes verkaufen möchten. In der Regel ist dieses "Mysterium" völliger Blödsinn. Renditen von mehreren Dutzend Prozent pro Jahr sind in der Finanzwelt unrealistisch. Es gibt jedoch Ausnahmen, die diese Regel bestätigen. Die ein oder andere Investitionsmöglichkeit könnte sich mit sehr viel Glück tatsächlich zur Goldgrube mausern.

Dazu ein paar Beispiele: Apple-Aktionäre, die vor 20 Jahren 10.000 Euro investiert hätten, wären heute mehrfache Millionäre. Am 3. Januar 2005 hat die Apple-Aktie 0,837 Euro gekostet. Am 3. Januar 2025 war sie 236,29 Euro wert. Das macht eine Durchschnittsrendite pro Jahr von 32,60 Prozent. Für 10.000 Euro hätte man damals 11.947 Aktien bekommen. Die wären heute ca. 2.823.058 Euro wert. Das entspricht einer Gesamtrendite von circa 28.131 Prozent.

Auch Bitcoin-Investorinnen und –Investoren wäre es gut ergangen. Am 24. Februar 2025 ist ein Bitcoin rund 91.270 Euro wert. 16 Jahre zuvor (der Bitcoin existiert erst seit 2009) waren es noch gut 0,25 US-Dollar (circa 0,18 Euro). Das entspricht einer durchschnittlichen jährlichen Rendite von circa 127,28 Prozent und einer Gesamtrendite von rund 50.705.456 Prozent. Aus 10.000 Euro wären mehr als 5 Milliarden Euro geworden. Da haben wir sie – die Ausnahme von der Regel.

Ganz anders sieht es bei Tagesgeld aus. Zwischen 2003 und 2023 lag der durchschnittliche Zinssatz für dieses Produkt bei enttäuschenden 0,65 Prozent. Hätte der Sparer also 2003 10.000 Euro auf ein Tagesgeldkonto gelegt, läge der Wert 20 Jahre später bei lediglich 11.383,49 Euro. Damit hätte der Sparer nicht einmal die Inflation geschlagen, die im selben Zeitraum durchschnittlich zwei Prozent betrug.

Heute gibt es Tagesgeldzinsen von rund 2,65 Prozent. Dieser Zinssatz kann beim Tagesgeld natürlich täglich nach unten korrigiert werden. Aber nehmen wir einmal an, Sie bekämen zehn Jahre am Stück jährlich 2,65 Prozent Zinsen auf Ihr Tagesgeld. Wie lange würde es dauern, bis Sie damit die Millionen geknackt hätten? Bei einem Einsatz von 10.000 Euro müssten Sie sage und schreibe 176 Jahre warten, bis Sie sich Millionär nennen könnten – vorausgesetzt, Sie nutzen den Zinseszinseffekt und legen die Zinsen, die Sie jährlich bekommen, immer gleich wieder an.

Als solides Investment erwies sich ein ETF, der einen breit diversifizierten Aktienindex nachbildete, zum Beispiel den MSCI World. Die Rendite – bestehend aus Kursgewinnen und Dividendenzahlungen - betrug in den vergangenen Jahren zehn Jahren rund 7,7 Prozent pro Jahr. Somit wären aus 10.000 eingezahlten Euro nach zehn Jahren rund 21.000 Euro geworden. Würden man die 10.000 Euro bei einer jährlichen Rendite von 7,7 Prozent 62 Jahre lang liegen lassen, hätte man die Million geknackt.

Natürlich weiß niemand, wie die Renditen der einzelnen Finanzprodukte in Zukunft aussehen. Deswegen lohnt es sich in der Regel, das anzulegende Kapital über mehrere Assetklassen zu streuen.

Rechnen Sie doch einmal Ihre eigenen Beispiele durch – mit dem kostenlosen Biallo-Zinseszinsrechner.

Deutschland

Deutschland

Deutschland

Deutschland

Deutschland

DeutschlandWer davon träumt, eines Tages das Gehalt durch Kapitalgewinne zu ersetzen oder die Altersrente durch Dividenden aufzustocken, sollte eines nicht vergessen: die Steuer. Denn der Fiskus beharrt unnachgiebig auf seinen Anteil an den Kapitalerträgen.

Ganz gleich, ob Sie Zinsen auf Tages- oder Festgeld, Sparbücher, Girokonten oder Genossenschaftsanteile bekommen, den Kupon aus Anleihen, Dividenden aus Aktien, ETF-, oder Fondsgewinne oder ob Sie Ihre Zertifikate, Derivate oder Coins gewinnbringend verkaufen – einen Teil Ihres Gewinnes müssen Sie an das Finanzamt abtreten.

Die Rede ist von der Kapitalertragsteuer. Die fälligen Steuerbeträge werden von den depot- und kontoführenden Stellen einbehalten und automatisch ans Finanzamt überwiesen, womit die Steuerpflicht abgegolten ist. Deshalb wird die Kapitalertragsteuer auch oft als Abgeltungssteuer bezeichnet.

Die Kapitalertragsteuer beträgt 25 Prozent der erzielten Gewinne. Hinzu kommt der Solidaritätszuschlag. Er beträgt 5,5 Prozent der Abgeltungssteuer. Kirchenmitglieder zahlen außerdem 8 Prozent Kirchensteuer, wenn Sie in Bayern oder Baden-Württemberg leben. In den restlichen Bundesländern sind es 9 Prozent. Auch der Prozentsatz der Kirchensteuer bezieht sich auf die Abgeltungssteuer und nicht auf den gesamten Gewinn.

Sie können die Steuer jedoch bis zu einer gewissen Grenze umgehen. Gewinne bis zu 1.000 Euro jährlich darf sich jede Bürgerin und jeder Bürger in Deutschland steuerfrei in die eigene Tasche stecken ("Sparerpauschbetrag"). Teilen Sie diesen Freibetrag einfach per Freistellungsauftrag auf Ihre Banken und Konten auf. So bleibt der Gewinn bis zu dieser Grenze bei Ihnen. Sollten Sie vergessen haben, einen Freistellungsauftrag zu stellen, werden die Gewinne automatisch an den Fiskus abgeführt. Dann können Sie sie sich im Folgejahr zurückholen, indem Sie die Anlage KAP der Einkommensteuererklärung ausfüllen und gemeinsam mit Ihrer Steuererklärung einreichen.

Wie ETFs versteuert werden und wie Sie Steuern sparen können, lesen Sie in unserem umfangreichen Ratgeber zu dem Thema "ETFs und Steuern". Außerdem stellen wir Ihnen mit der 50-30-20-Regel eine interessante Möglichkeit vor, wie Sie Ihre Finanzen in den Griff bekommen.

Ein Alleinstellungsmerkmal in der Welt der Geldanlage bildet die Assetklasse Rohstoffe. Denn wenn Sie Gold, Edelmetalle oder andere Rohstoffe physisch erwerben, etwa als Münzen oder Barren, und es nach frühestens einem Jahr Haltefrist mit Gewinn verkaufen, fallen keine Steuern an. Wer Rohstoffe in Form von Wertpapieren besitzt, profitiert nur von dieser Regelung, wenn ein Lieferanspruch auf den Rohstoff verbrieft ist. Anderenfalls fallen auf Wertpapiere wie Rohstoffzertifikate oder Gold-ETCs die Kapitalertragsteuer, der Solidaritätszuschlag und gegebenenfalls die Kirchensteuer an.

Auch auf Mieteinkünfte aus Immobilienbesitz zahlen Sie Steuern. Eigentümerinnen und Eigentümer profitieren jedoch von attraktiven Steuervorteilen, denn sie können die gezahlten Finanzierungszinsen den Mieteinkünften gegenüberstellen. Da sich in Verbindung mit Gebäudeabschreibung, anfallendem Erhaltungsaufwand sowie Reparatur- und Verwaltungskosten meist ein negativer Saldo ergibt, erzielen die Eigentümer oftmals Entlastungen bei der Einkommensteuer.

Kryptowährungen werden steuerlich gesondert behandelt. Sie gelten als private Veräußerungsgeschäfte. Der Sparerpauschbetrag von 1.000 Euro greift hier nicht, ebenso wenig der Abgeltungssteuer-Tarif von 25 Prozent. Gewinne, die innerhalb eines Jahres aus dem Verkauf oder Tausch von Kryptowährungen erzielt werden, sind jedoch nicht steuerpflichtig, wenn sie in der Summe innerhalb eines Jahres unter der Freigrenze von derzeit noch 1.000 Euro liegen. Liegen die Gewinne darüber, ist der gesamte Betrag steuerpflichtig. Ganz schön kompliziert, oder? Wann Sie Ihre Krypto-Anlage versteuern müssen, erklären wir Ihnen ausführlich im Ratgeber "Steuern und Kryptowährungen: Wann der Fiskus mitkassiert".

Das Thema Steuern ist äußerst komplex. Fragen Sie im Zweifelsfall eine Steuerberaterin oder einen Steuerberater, um sicherzustellen, dass Sie alle steuerlichen Verpflichtungen korrekt erfüllen.

Viele Anleger machen beim Investieren ähnliche Fehler, die Rendite kosten können. Einen kompakten Überblick finden Sie in unserem Ratgeber zu den fünf häufigsten Anlagefehlern und wie Sie diese vermeiden.